EscolaCripto: políticas monetárias x bitcoin — o efeito Cantillon

Se você já vem estudando sobre criptoativos há mais tempo, deve ter percebido que se tornar um “bitcoiner” nos faz apurar nosso raciocínio crítico e repensar em diversos assuntos.

Passamos a dar valor a questões econômicas e temas relacionados ao dinheiro, entendendo melhor como todo esse ambiente complexo trabalha e a forma como impacta nossas vidas.

A grande maioria das pessoas não se interessa por temas relacionados à economia, e a intenção de quem está no poder é que continue assim, para que possam continuar tomando decisões de forma centralizada e, muitas vezes, injusta.

Pode demorar um pouco, mas a compreensão sobre o bitcoin acontece e, então, passamos a entender o porquê de ele fazer sentido. Fica claro que algo não está certo e que talvez estejamos sendo prejudicados.

Se esse for o seu caso, você já deve ter percebido que as decisões tomadas de forma centralizada por bancos centrais e governos impactam fortemente as pessoas e, na grande maioria das vezes, acabam beneficiando alguns e penalizando a maioria.

Dois exemplos são de quando o Fed anuncia um “quantitative easing” (programa de flexibilização quantitativa), efetuando a compra de vários tipos de títulos de dívida em poucos meses, ou quando o governo americano anuncia novos pacotes trilionários de estímulo e manutenção da taxa de juros em patamares negativos.

Estão, na verdade, guiando uma forma de política monetária que continua gerando distorções econômicas e perpetuando um sistema impiedoso, que beneficia alguns poucos privilegiados enquanto a população vê sua riqueza perder valor no decorrer do tempo.

Vamos entender melhor como esse processo de impressão de dinheiro ocorre para, em seguida, entender seus efeitos.

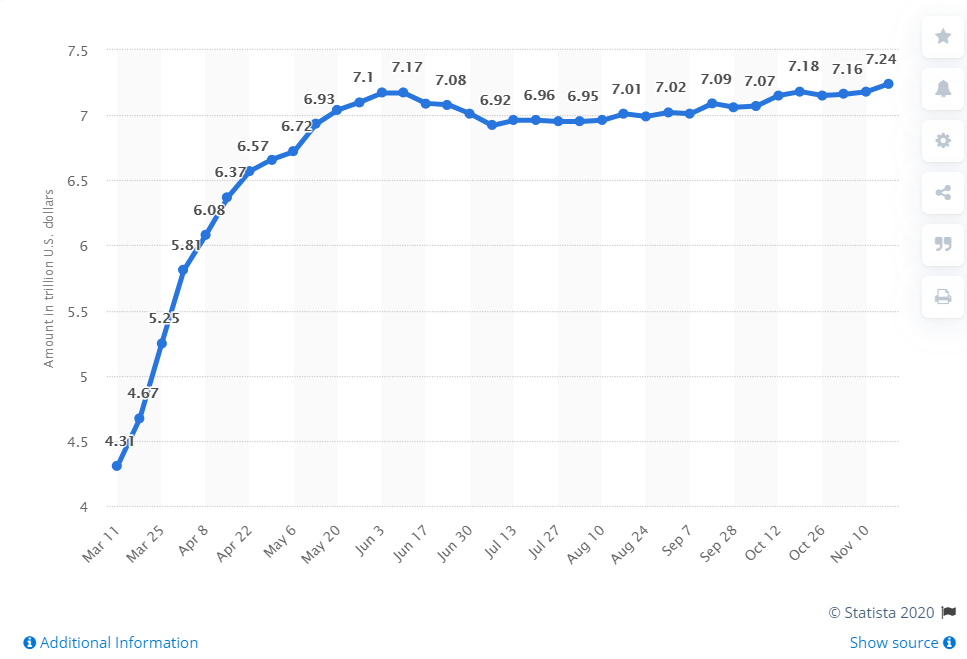

Desde o começo da pandemia, o balanço do Fed aumentou de US$ 4,3 trilhões para US$ 7,24 trilhões em novembro de 2020. A carteira do Fed deve subir para US$ 9 trilhões em alguns meses. Trata-se de dinheiro criado.

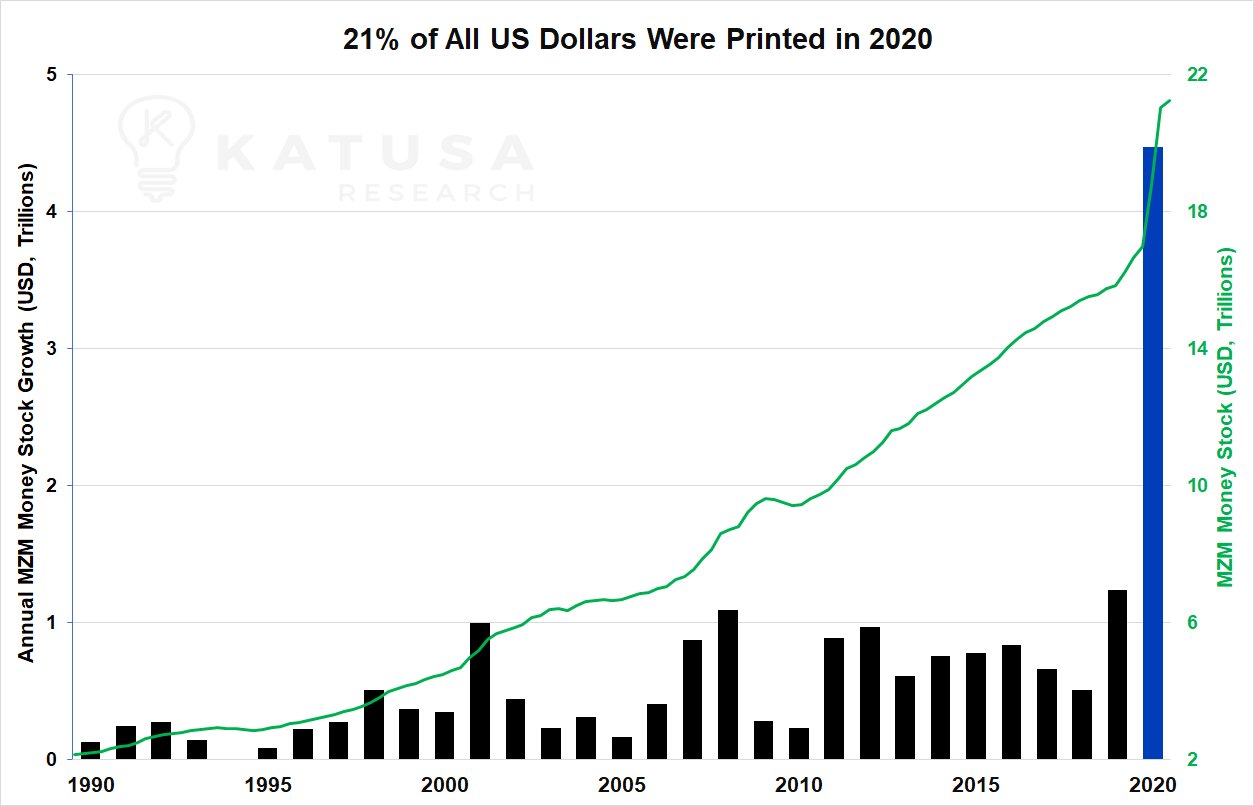

Como consequência, temos que 21% de todos os dólares americanos foram criados apenas em 2020.

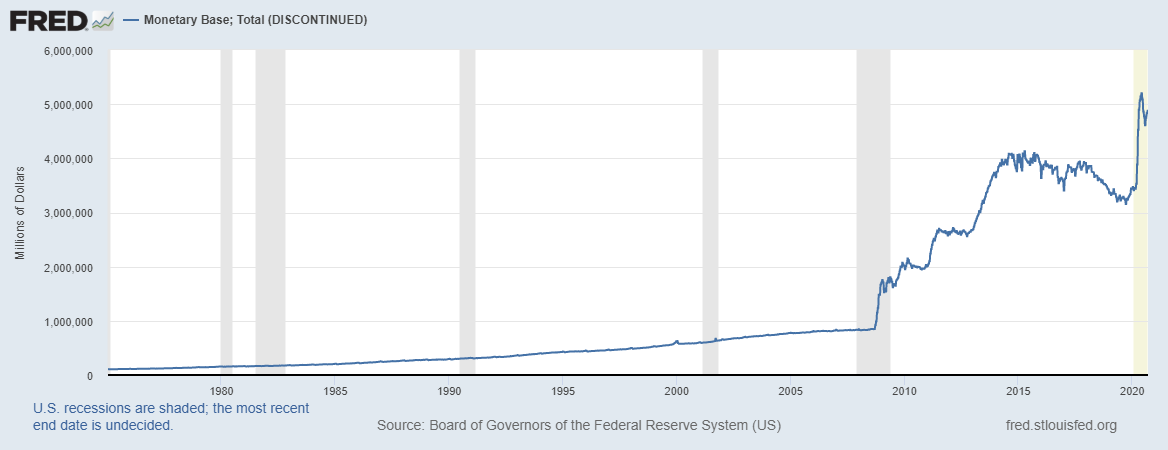

Repare no patamar que a expansão da base monetária nos EUA alcançou.

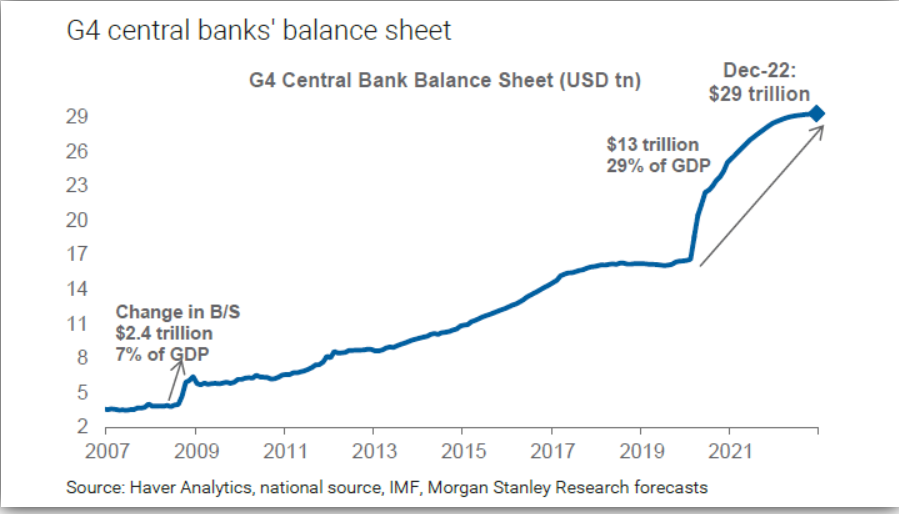

O Morgan Stanley prevê que o balanço acumulado dos Bancos Centrais do G4 — o Federal Reserve dos EUA, o Banco da Inglaterra, o Banco do Japão e os bancos centrais europeus — expandirá para US$ 29 trilhões até 2022, quase o dobro do observado no final de 2019.

Os principais bancos centrais lançaram massivos programas de estímulo no início deste ano para conter as consequências do surto de coronavírus.

Embora as recentes notícias positivas na frente da vacina contra o coronavírus tenham aumentado as esperanças de uma rápida recuperação global, ainda há um longo caminho a percorrer antes que a atividade econômica atinja níveis pré-pânico.

É improvável que bancos centrais interrompam ou reduzam os estímulos tão cedo, um cenário que favorece cada vez mais ativos escassos, como o bitcoin e o ouro, que têm o potencial de “hedge” contra a inflação.

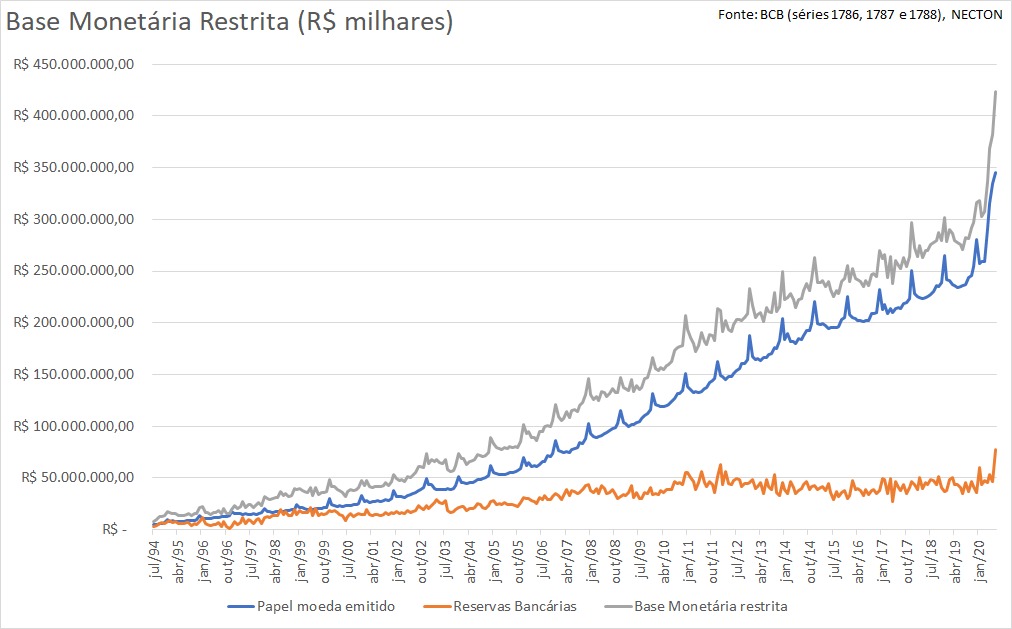

O Brasil também segue a mesma linha. A base monetária e o dinheiro impresso no Brasil explodiram desde março e, em outubro, alcançaram o saldo de R$ 427,8 bilhões. Houve um aumento de 4,7% no mês e de 46,3% em 12 meses, mostrando que, por aqui, a impressora também está com força total.

Imprimir dinheiro permite ao governo manter o sistema sem precisar fazer o politicamente impopular: aumentar impostos. Porém, penaliza a população com a inflação, proveniente do aumento da base monetária.

Efeito Cantillon

Os efeitos da criação de dinheiro e das distorções provenientes do aumento da base monetária são conhecidos como “efeito Cantillon”.

O nome é uma homenagem ao economista franco-irlandês Richard Cantillon, que descreveu, pela primeira vez, as consequências da inflação sob o sistema de papel-moeda no início do século XVIII.

Devido ao seu grande conhecimento econômico, Cantillon acumulou grande riqueza durante episódios, como a Bolha dos Mares do Sul e a Bolha do Mississipi, ocasionadas pela forte expansão monetária.

A teoria proposta por Richard Cantillon explica que, quando um estado emite uma grande quantidade de dinheiro sem lastro, quem realmente irá se beneficiar são aqueles que estão melhor posicionados na estrutura institucional, ou seja, aqueles que podem acessar o dinheiro logo no início: grandes empresas, bancos etc.

Cantillon explicou que os primeiros a receber o dinheiro recém-criado têm sua renda aumentada e, conforme esse dinheiro vai migrando para as demais classes, vai perdendo seu valor.

Assim, os últimos a receberem a moeda veem seu poder de compra se deteriorando à medida que ocorre a inflação de preços ao consumidor.

Quando a oferta de moeda aumenta, os preços não a acompanham imediatamente. Em vez disso, aumentam lentamente conforme os mercados reagem à nova oferta total de dinheiro.

O resultado é uma redistribuição dos pobres para os ricos. Se os mais pobres fossem os primeiros a receberem o dinheiro recém-criado, não seriam tão impactados.

Porém, o que ocorre hoje é que esse dinheiro chega primeiramente a algumas empresas e aos grandes bancos comerciais, que são também quem emitem e concedem crédito.

Juntos, bancos centrais e grandes instituições financeiras possuem o monopólio da emissão da moeda e da concessão de crédito e, por isso, essa distorção ocorre.

Richard Cantillon destacou os detalhes desse fenômeno em seu livro, cujo título pode ser traduzido como “Ensaio sobre a Teoria Econômica”, o qual é mais atual do que nunca, numa época na qual parece estarmos caminhando em direção à uma grande inflação monetária.

Um subproduto dessas operações extraordinárias de QE é a criação de uma desconexão entre os mercados de ações e a economia real, gerando a inflação de ativos. Muitas vezes, tais recursos não são investidos na economia, gerando emprego e produtividade.

Seus detentores o utilizam para recomprar as próprias ações de suas empresas, o que gera discrepâncias entre o mercado financeiro e a economia real, fazendo com que o preço desses ativos seja artificialmente inflado e se afaste de seus fundamentos, gerando bolhas especulativas.

Não por acaso, os períodos de expansão monetária costumam coincidir com períodos de fortes altas nos índices acionários. Por trás dessas distorções, o efeito Cantillon é reproduzido em toda a sua extensão.

Desde que o Fed decidiu expandir o programa de QE, o índice S&P 500 recuperou a queda de março, vindo a romper máximas históricas, ancorado nesses estímulos monetários.

Como o bitcoin resolve esse problema?

Soluções para esses e outros fenômenos da economia foram pensados por muito tempo e, felizmente, desde 2009, temos uma alternativa ao círculo vicioso proveniente de todas as formas de manipulação da moeda.

O bitcoin é a única solução pacífica para fraudes do sistema financeiro e fenômenos como o efeito Cantillon. Ele pertence a todos os seus usuários, sua política monetária já é claramente definida em seu código e nenhuma decisão centralizada pode inflacioná-lo.

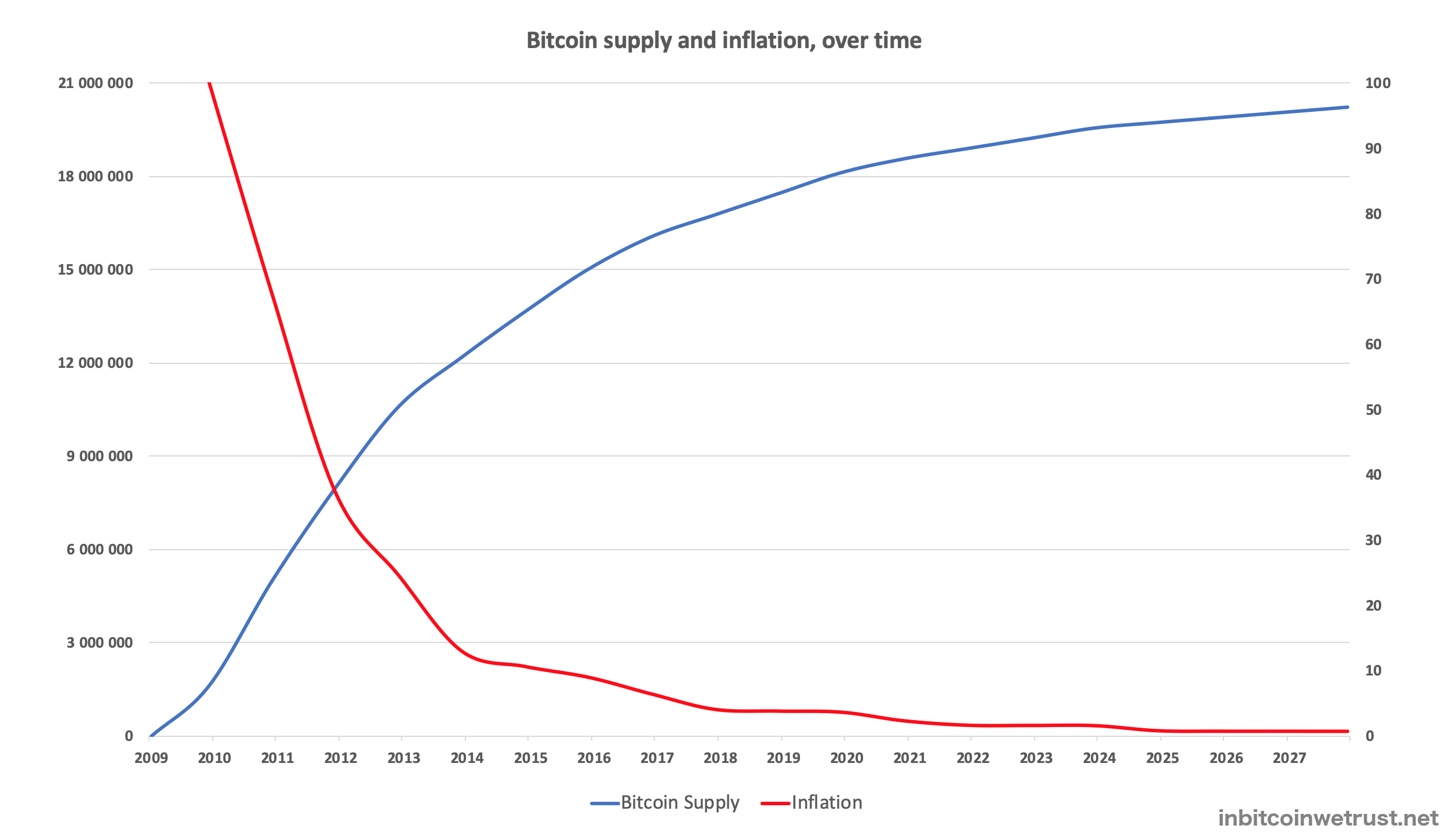

A distribuição é feita de forma mais justa e a par da política, em que as novas unidades são concedidas apenas àqueles que trabalham, garantindo a segurança da rede. O cronograma de emissão de novos bitcoins é conhecido com antecedência, até que todos os “satoshis” sejam emitidos até 2140.

Enquanto o sistema monetário tradicional tem uma política de flexibilização quantitativa (“quantitative easing“), o bitcoin tem uma política monetária de endurecimento quantitativo (“quantitative hardening”), que protege o que você possui.

Melhor ainda: o valor do bitcoin aumenta com o tempo, sendo necessário ao seu detentor simplesmente adquiri-lo e economizá-lo.

O processo para que a inflação seja absorvida e os juros retornem a níveis normais pode demorar e, até lá, quem não estiver preocupado em proteger seu patrimônio poderá sofrer com a desvalorização da moeda fiduciária.

O bitcoin é deflacionário e corrige as distorções do sistema atual, remunerando apenas aqueles que asseguram o protocolo. E como sabemos, essa quantidade é limitada em 21 milhões.

O ouro também pode atuar como reserva de valor e proteção contra o efeito Cantillon. Porém, não é acessível para a maioria das pessoas.

Portanto, aqui, o bitcoin confirma seu status de ouro digital pois, além de toda a similaridade com o metal precioso, ainda tem vantagens, como portabilidade e divisibilidade. O bitcoin é, portanto, a melhor alternativa/antídoto contra o efeito Cantillon e várias outras distorções econômicas.

É claro que o efeito Cantillon não é o único problema, mas é um fenômeno que reflete a realidade como a economia é conduzida.

Juntas, todas as distorções da economia fortalecem cada vez mais os motivos que impulsionaram a criação de soluções monetárias descentralizadas, representadas pelo bitcoin.

E no mês que o bitcoin alcança patamares históricos de preço, devemos refletir ainda mais sobre sua importância, pois ele se faz cada vez mais necessário no sistema monetário atual, que é uma verdadeira máquina de gerar desigualdade e pobreza.

Quanto maior o bitcoin se torna, mais exposta fica a realidade corrupta do sistema atual. Cabe, a nós, a propagação desta mensagem.

Disclaimer: A informação contida aqui é apenas para fins informativos e educativos. Nada aqui deve ser interpretado como aconselhamento jurídico, financeiro ou fiscal. O conteúdo deste artigo é unicamente a opinião do escritor, que não é um consultor financeiro licenciado ou um consultor de investimento registrado. A compra de criptomoedas apresenta um risco considerável. O autor não garante nenhum resultado em particular. Desempenho passado não indica resultados futuros. Todas as informações são destinadas à conscientização pública e são de domínio público. Esta informação não pretende difamar nenhum dos atores envolvidos, mas mostrar o que foi dito através de suas contas de mídia social. Por favor, pegue essa informação e faça sua própria pesquisa.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)