“Caiu, comprou.” Será?

Caro leitor,

O pessoal do Market Makers, empresa parceira da Empiricus e que é capitaneada pelo Thiago Salomão, costuma fazer uma pergunta interessante no final de cada podcast que eles gravam com os seus convidados de mercado. “Qual é a frase de mercado que merece um tapa na cara?”

A brincadeira visa tentar capturar do convidado qual frase que costuma ser dita na Faria Lima e que o convidado não concorde. Já tivemos diversas frases interessantes que passaram por lá e que tentam desmistificar a sabedoria popular.

Depois de tanto acompanhar o programa (recomendo!), fiquei pensando qual seria a minha frase. Para mim, a famosa “caiu, comprou” pode ser uma grande cilada.

Em um bull market, ou mercado de alta, esse tipo de estratégia pode até funcionar. Mas em um mercado de lado ou de baixa, como o que estamos atravessando desde 2020, a coisa muda (bastante) de figura.

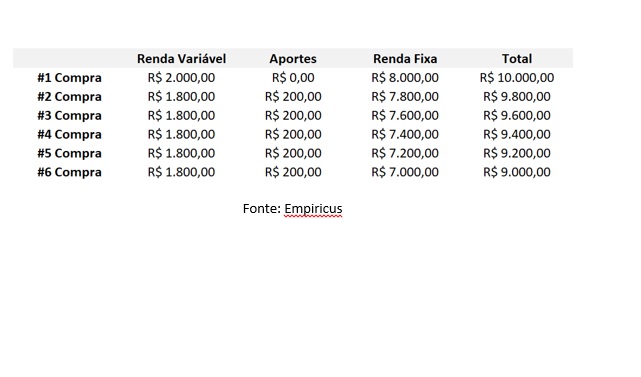

Para exemplificar o meu ponto, realizei a seguinte simulação: como seria o desempenho da carteira de um investidor que tenha um portfólio de R$ 10 mil e decidiu aplicar 20% dos seus recursos em uma ação?

Além disso, toda vez que essa ação cai 10%, ele aplica mais R$ 200 de modo a manter os mesmos R$ 2 mil aplicados em renda variável. Para fins didáticos, supusemos um rendimento zero para a outra parte do portfólio.

De acordo com a simulação abaixo, após o quinto aporte, o tamanho de sua posição em renda variável se manteve em R$ 2 mil (renda variável + aporte), a parcela de renda fixa ficou em R$ 7 mil, de como com que o patrimônio total do investidor ficou em R$ 9 mil e a ação comprada se desvalorizou 41% no período.

O problema do preço “mérdio”

Ao comprar toda vez que a ação caiu 10% em relação ao patamar anterior, esse investidor realizou a famosa estratégia do preço médio (ou “mérdio” para os mais íntimos) de ir aumentando sua participação na companhia toda vez que ela se desvaloriza. Embora pareça interessante, esse tipo de posicionamento pode gerar alguns problemas:

1 – Aumento de concentração em uma empresa que não se tem mais confiança

Como costumo falar, dinheiro não tem carimbo. Não é porque perdemos recursos com determinado papel que precisamos recuperar com esse mesmo papel.

Se você não possui mais confiança na empresa ou se enxergou uma melhor oportunidade de aplicação, é preferível que venda do que siga apostando todas as suas fichas naquele ativo. Afinal, o que parece ser uma boa oportunidade de valor pode na verdade ser uma boa de uma armadilha. Esse é o famoso barato que sai caro.

Importante dizer que esse tipo de situação pode acontecer até com empresas boas, mas que estejam sendo negociadas a um valuation caro. Veja que o acionista que comprou as ações da Microsoft, uma das empresas mais admiradas do mundo, em 2007 e carregou o papel por longos seis anos, não teve retorno algum com a companhia.

Na realidade, na maior parte do tempo esse acionista perdeu dinheiro. Se ele tivesse feito a estratégia de comprar sempre que o papel caísse 10%, muito provavelmente sua carteira estaria altamente concentrada em Microsoft e depois de alguns anos perdendo recursos, possivelmente teria desistido do papel e perdido a impressionante alta que ocorreu na sequência.

2 – Dificuldade de recuperação de patrimônio

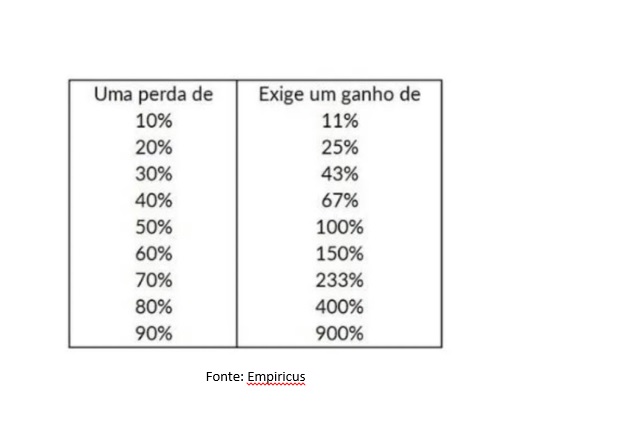

Neste caso, a matemática é perversa. Uma perda de 10% exige um ganho de 11% para voltar ao mesmo patamar inicial de patrimônio. Indo um pouco mais além, uma perda de 50% exige um ganho de 100% e assim sucessivamente.

No exemplo elaborado acima, as ações caíram mais de 40%, o que exigiria um ganho de 67% para voltar ao patamar inicial. Mas, como o investidor comprou em diversas etapas, o ganho exigido para que ele voltasse a ter R$ 10 mil seria de 50% nos papéis. Difícil, né?

3 – Mudança estrutural nos fundamentos após grandes quedas

Por fim, vale mencionar também que depois de grandes quedas as empresas podem sofrer mudanças estruturais nos seus fundamentos, de modo que, mesmo após um desempenho ruim, pode ser que não seja mais atrativo tê-la em seu portfólio.

Em lista divulgada recentemente pelo Valor Econômico, há tempos não se via tamanha mudança nos cargos de alto escalão das empresas listadas. Nas últimas quatro semanas foram 16 mudanças e outras 12 empresas trocaram seus principais executivos nos últimos seis meses.

Em algumas ocasiões, esse tipo de mudança pode ser benéfica para trazer novos ares e ideias para a companhia, mas muitas vezes é um sinal amarelo. Por isso, pense duas vezes quando ouvir “caiu, comprou”.

Forte abraço,

Fernando Ferrer

Graduado em Engenharia Mecânica pela UFRJ e com MBA de Finanças pela mesma instituição, Fernando Ferrer atua na Empiricus como analista de investimentos há 5 anos. Atualmente, é responsável pela série best-seller As Melhores Ações da Bolsa e faz parte da equipe que comanda o Carteira Empiricus, o portfólio multimercado que é o carro-chefe da casa. Colunista da newsletter Day One, Fernando passou a integrar o time de colunistas do Money Times com sua série quinzenal Entre Altas e Baixas.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)