Entenda os fundos de investimentos

Por Débora Duarte, do Yubb

Fundos de investimentos: só de ouvir essas três palavrinhas dá arrepio, né? Os fundos têm a fama de serem extremamente complicados e difíceis de investir. Mas, assim como tudo no mundo dos investimentos, não é tão complexo como parece!

Neste post, a gente vai te apresentar os pontos-chave que você precisa saber sobre os fundos. Vale dizer que existem infinitas informações sobre o assunto e é praticamente impossível reunir todas em um só texto. Por isso a gente separou tudo que é mais importante e que realmente vai ajudar a desmistificar o tema =)

Como você já deve saber, os investimentos são divididos em dois grandes grupos: renda fixa e renda variável. “E os fundos se encaixam onde?” Esse é o “problema”, eles não se encaixam em nenhum dos dois. São um universo à parte.

Por não serem nem renda fixa e nem renda variável, muita gente fica confusa. Sabe aquelas características dos investimentos: liquidez, pré ou pós-fixado, FGC e outros? Nada disso pode ser aplicado aos fundos de investimentos!

E por que isso acontece? Porque os fundos não são produtos de investimento e sim um serviço. Calma, não se desespere! Na verdade, é bem simples. O fundo em si não traz nenhum rendimento para o investidor: o que traz rendimento são os investimentos (chamados de “ativos”) em que o fundo coloca o seu dinheiro (sendo renda fixa ou variável).

Exemplo para ficar um pouco mais claro: ao invés de você abrir a conta em uma corretora e aplicar em vários produtos de investimento diferentes como CDB, LCI, Tesouro Direto, ações, etc, você “entra” em um fundo de investimento, transfere para o fundo a quantia e o fundo cuidará das suas aplicações de maneira que o dinheiro renda mais.

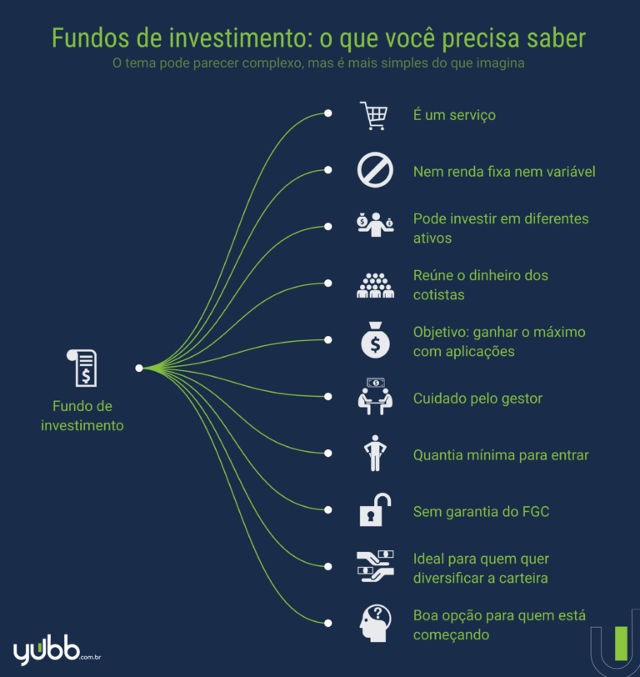

Ainda confuso? Veja o infográfico incrível que a gente preparou e continue lendo o post!

Agora é hora de ver os pontos mais importantes sobre os fundos de investimentos para não ficar nenhuma dúvida. Vem com a gente!

Como funciona

“Bom, já entendi que o fundo é um serviço e não é um produto de investimento. Mas como isso funciona?”

Os fundos de investimentos possuem um CNPJ próprio – eles são chamados de condomínio de recursos. Eles reúnem o dinheiro de diversas pessoas (nos fundos, os investidores são chamados de cotistas) e o objetivo é ganhar o máximo de dinheiro com as aplicações.

Ao decidir investir, você não faz um investimento e sim compra cotas daquele fundo. Os cotistas se tornam coproprietários do fundo – como se eles estivessem comprando uma parte da empresa mesmo – e o dinheiro investido é gerenciado pelo gestor do fundo.

Além disso, ao entrar no fundo, os cotistas devem aceitar as taxas de administração (em alguns casos, a taxa de performance também) e os valores são diferentes de caso para caso.

Resumindo o que é importante saber: o cotista investe no fundo, torna-se coproprietário daquele CNPJ, precisa pagar as taxas de administração e o gestor do fundo tem o trabalho de pegar o dinheiro dos cotistas (no caso, você) e investir nas melhores aplicações do mercado de modo que a rentabilidade seja a melhor para todos.

Vale dizer que o gestor do fundo não pode aplicar o dinheiro dos cotistas onde quiser. O fundo precisa seguir algumas políticas de investimento com base no seu regulamento. Por isso, existem diferentes fundos para diferentes estratégias de investimento.

Muita gente usa a analogia com um condomínio e isso é super válido para entender melhor! O condômino (cotista) é dono de um apartamento (cota). Ele paga ao síndico do condomínio (gestor do fundo) para que ele organize e administre todas as tarefas do local.

Ao comprar o apartamento (cota), o condômino (cotista) aceitou as regras de funcionamento do condomínio (fundo) e precisa pagar uma quantia X todos os meses para manter o prédio bem cuidado (taxa de administração do fundo). E é função do síndico (gestor do fundo) fazer melhorias e cuidar do condomínio (fundo) para valorizar os apartamentos (cotas) de todos os condôminos (cotistas).

Assim ficou mais fácil de entender, né? =)

Características

Como a gente já disse lá em cima, existem muuuitas características dos fundos de investimentos. A ideia aqui é separar as mais importantes para você saber:

-

- Investimento mínimo: Os fundos possuem sempre uma quantia mínima para você entrar. Tem para todos os bolsos: desde R$ 100,00 até R$ 1 milhão.

- Sem garantia: Vale lembrar que, ao investir em fundos, você não está garantido pelo FGC. A única “garantia” é que existe uma organização chamada Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) que tem o trabalho de fiscalizar os fundos brasileiros para que não haja nenhuma irregularidade — além da própria CVM (órgão do governo federal que cuida dos investimentos no Brasil) também fiscalizar os fundos de investimentos.

- Tributação: A tributação do fundo é diferente dos outros investimentos – ele não usa a tabela regressiva (que é utilizada na renda fixa). O governo acaba “pegando” uma parte das suas cotas (é o chamado come-cotas).

- Uso de benchmark: O fundo sempre possui um indexador de referência, é o chamado benchmark. Isso significa que aquele fundo sempre terá seu rendimento acima do indexador determinado: pode ser CDI, IPCA, Ibovespa, entre outros.

Tipos de fundo

No Brasil, existem milhaaaares de fundos de investimentos disponíveis (a gente não está exagerando, são milhares MESMO!). Há empresas financeiras só especializadas em fundos, há fundos dos bancos… São inúmeras possibilidades.

No geral, os fundos são divididos entre abertos, em que é possível retirar o dinheiro a qualquer momento, e fechados, em que só é possível resgatar no dia do vencimento.

Além disso, a categorização depende dos ativos em que aquele fundo investe. Na hora de investir, você não está no escuro! Você escolhe diretamente onde quer ter o seu dinheiro investido. Alguns exemplos:

- Multimercados: pode colocar seu dinheiro em diversos ativos;

- Renda fixa: só aplica em ativos de renda fixa (CDB, LCI, LCA, LC, Tesouro Direto, entre outros);

- Ações: coloca os investimentos em ações da bolsa;

- Cambial: investe em moedas como dólar e euro;

- ETFs: coloca seu dinheiro em algumas empresas a fim de seguir a variação de um índice (como o Ibovespa, índice da antiga Bovespa e atual B3).

Ou seja, você pode escolher onde quer investir o dinheiro sem precisar “botar a mão na massa” diretamente. Se você quiser os melhores resultados em renda fixa, por exemplo, pode investir em um Fundo de Renda Fixa que o gestor vai diversificar a sua carteira para ter a melhor rentabilidade.

Para quem é indicado?

Por mais que pareça complexo, os fundos são uma ótima opção para quem está começando a investir.

Como ele é gerido por profissionais especializados no tema, você não terá tanto trabalho e verá o seu dinheiro crescer bastante. Além disso, por existir diveeersos fundos no mercado, você pode escolher diretamente aquele que tem a ver com o seu objetivo financeiro.

Se você é daqueles que quer investir em diversos lugares, mas não sabe como, o fundo também é uma boa opção. É uma maneira de diversificar a sua carteira sem ter tanta dor de cabeça. Um só fundo pode realizar suas aplicações em vários tipos de investimento diferentes!

Além do perfil investidor, também é bacana analisar o momento que o país está passando. Quando a SELIC cai, por exemplo, a renda fixa se torna menos interessante. E aí pode ser um ótimo momento para investir em fundos.

Isso acontece porque os gestores do fundo conseguem aplicar os recursos em diversos outros investimentos. Essa flexibilidade faz com que o seu dinheiro renda mais do que se estivesse aplicado em um só lugar.

Como encontrar

Como a gente já disse, existem inúmeros fundos de investimentos disponíveis no mercado e pode ser um pouco confuso saber como escolher. O Yubb, sempre pensando em te ajudar, adicionou os fundos em sua busca.

Além de poder escolher as melhores rentabilidades do mercado, você também consegue acessar um passo a passo para concretizar esse investimento já que a gente te redireciona para o site da corretora, gestora ou empresa de investimento responsável pela distribuição do fundo.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)