Embraer aceita antecipar recompra de cerca de US$ 250 milhões em bonds

A Embraer (EMBR3) aceitou antecipar a recompra de cerca de US$ 250 milhões em bonds, de acordo com o documento enviado ao mercado na quarta-feira (23).

No dia 8 de setembro, a companhia havia informado que sua subsidiária, a Embraer Finance, deu início as ofertas de aquisição à vista no valor para notas em circulação com vencimentos em 2022 e 2023.

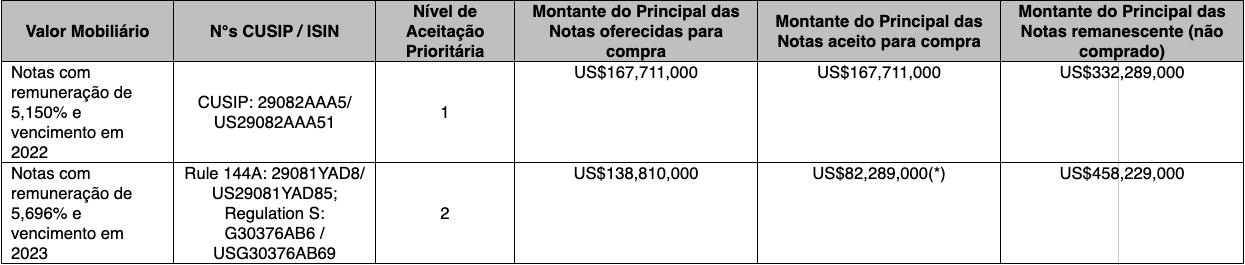

A operação está sendo realizada junto aos titulares de notas em circulação com remuneração de 5,150% ao ano e vencimento em 2022, emitidas pela Yaborã Indústria Aeronáutica e garantidas pela Embraer; e notas em circulação com remuneração de 5,696% ao ano e vencimento em 2023, emitidas pela Embraer Overseas Limited e garantidas pela Yaborã e Embraer.

A empresa informou que as condições financeiras para a oferta foram cumpridas, e que foi realizado, no dia 23 de setembro de 2020, o pagamento relacionado às notas oferecidas em 21 de setembro.

“Considerando que o montante do principal das notas oferecidas excedeu o valor máximo de aquisição, as Notas 2023 que foram aceitas para compra pela Embraer Finance foram rateadas de modo a aceitar o valor principal máximo das Notas de 2023 que não ultrapassaram o valor máximo de aquisição”, informou a Embraer.

Veja a tabela:

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)