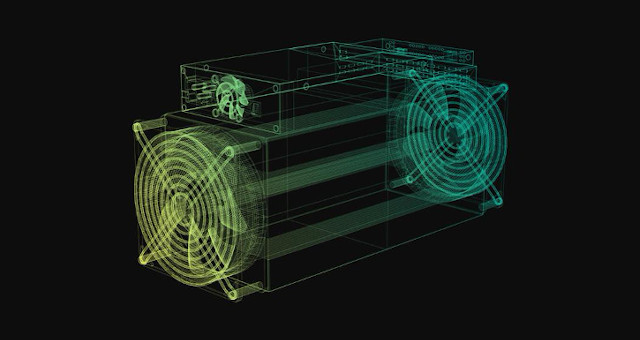

Ebang, fabricante de máquinas de mineração de bitcoin, deseja listar sua IPO na Nasdaq

Ebang International, uma das maiores fabricantes de máquina de mineração de bitcoin, publicou detalhes se sua oferta inicial pública (IPO) nos EUA.

A empresa chinesa enviou uma minuta revisada pela SEC, Comissão de Valores Mobiliários dos EUA, nessa quarta-feira (17), afirmando ter selecionado a Nasdaq Global Markets para listar suas ações com o símbolo “EBON”.

Ebang também divulgou detalhes de precificação da IPO. Planeja arrecadar US$ 106 milhões no oferecimento de 19,32 milhões em ações em um preço que varia entre US$ 4,50 e US$ 6,50.

Além disso, a empresa deu as boas-vindas a uma nova seguradora: Prime Number Capital, unindo-se à AMTD Global Markets Limited de Hong Kong e Loop Capital Markets dos EUA.

Ebang havia enviado uma minuta de sua IPO em abril, mas não deu detalhes específicos na época. A versão revisada dessa quarta-feira também listou outros fatores de risco relacionados ao escrutínio regulatório de empresas chinesas nos EUA:

No dia 20 de maio de 2020, o Senado americano aprovou a Lei de Responsabilidade Financeira para Empresas Estrangeiras, ou a Lei Kennedy. […]

A aprovação dessa lei ou de outras legislações ou iniciativas parecidas para aumentar o acesso regulatório dos EUA à auditoria de informações pode fazer com que investidores tenham dúvidas sobre os emissores afetados, incluindo a nós, e o preço à vista pode ser afetado material e negativamente.

Ebang também considera sua situação financeira e a volatilidade de preço do bitcoin como fatores de risco.

“Nossos resultados de operações foram e continuarão a ser impactados pela flutuação de preço do bitcoin e impactados, em particular, de forma significativa e negativa, pela drástica queda de preço do bitcoin”, afirmou a empresa.

Em relação à sua situação financeira, Ebang afirma ter sofrido prejuízos e negativos fluxos de caixa em suas atividades de operação no passado e pode não obter nem manter rentabilidade no futuro. A empresa teve prejuízo líquido de US$ 11,8 milhões e US$ 41,1 milhões em 2018 e 2019, respectivamente.

Essa é a segunda tentativa da Ebang de vir a público. Em junho de 2018, a empresa enviou um pedido de IPO em Hong Kong, mas nunca houve a listagem. Na época, a empresa buscava arrecadar US$ 1 bilhão.

A IPO da Ebang a tornaria na segunda fabricante de máquinas de mineração de bitcoin listada na Nasdaq. Em 2019, a bolsa de valores listou a adversária da Ebang, Canaan Creative, que arrecadou US$ 90 milhões por meio de sua oferta. Porém, as ações da Canaan caíram mais de 75% desde sua listagem.

Também no ano passado, houve rumores de que a Bitmain também havia feito um pedido de IPO nos EUA com patrocínio do Deutsche Bank.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)