Drops do Mercado: LOGN3 – Não sabe brincar, não desce pro play!

William Alves é gestor na Valor Gestora de Recursos e escreve em seu blog Bugg

Cara pensa num case complicado! Então tá aí ele! LOGN3 tem que ter estômago….mas também assimetrias elevadas requerem isso…ou tu acha que o melhor fundo de 2016 ganhou muito dinheiro investindo em quê? Os fundos da gestora do Luis Alves Paes de Barros, a Alaska deram uma porrada esse ano. Eles apostaram, entre outras coisas, em MGLU3 quando ninguém queria ouvir falar da empresa e suas ações estavam na bacia das almas! O resultado foi que a ação subiu só 500% em 2016!!

Pra quem não conhece a gestora e o gestor:

Conheça o bilionário anônimo da bolsa brasileira

Ora…veja….que coincidência…hoje o fundo tem 20% do capital da Log In!

Não estou com isso, dizendo que papel vai subir isso, só penso que este é um call interessante para locar uma parcelinha do capital total (2% no meu caso por exemplo).

Mas vamos ao case….já coloco aqui de cara minha conclusão…aí depois tu vê se quer ler ou não….

Conclusão

LogIn é um case complexo, e por isso o investimento só faz sentido se a assimetria for grande. No valuation atual me parece haver essa assimetria, ou seja, penso que a empresa poderia sim valer 2x 3x mais o que vale hoje. Basicamente ela tem um negócio principal de navegação com uma dívida colossal e com um fornecedor quebrado. Frota atual é pequena para fazer frente aos desembolsos que tem, mas os navios prontos e em processamento tem um valor que permitiria a ela liquidar sua dívida. Logo restam o negócio de Intermodais e TVV, os quais geram caixa e tem algum valor. Obviamente isso numa situação de liquidação da empresa.

Ainda assim o desconto de mais de 60% ao seu valor de patrimônio e a mudança decorrente do novo management da empresa me fazem acreditar que há espaço para o ativo ser reprecificado em bolsa.

Trigger agora, a meu ver seria uma resolução na questão do estaleiro EISA (que está construindo seus navios) ou uma melhora da atividade industrial de forma consistente e continuada. Log-In “pega na veia” qualquer melhora na atividade industrial.

Chama atenção que o fundo Alaska (melhor performance em 2016) montou posição no papel e tem hoje 20% da empresa.

Quem é a empresa

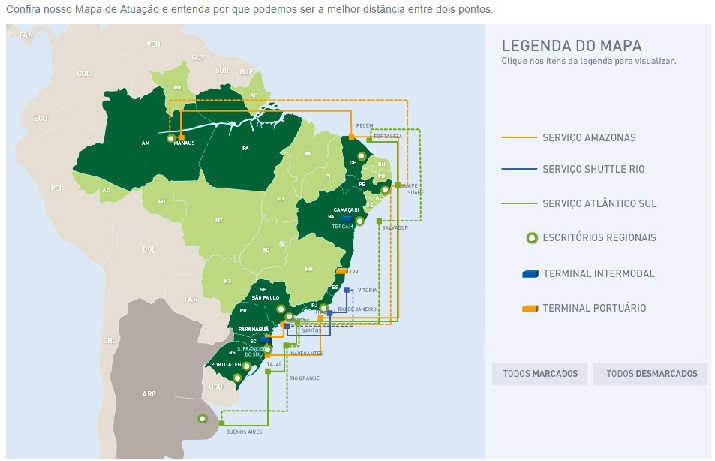

Empresa do setor logístico que atua em 3 frentes:

Navegação Costeira: transporte marítimo compreendendo portos localizados na costa brasileira e no Mercosul, integrados com o serviço contratado para transporte rodoviário de curta distância. Transporta diversas mercadorias com navios containers na costa brasileira com boa competitividade de custos para longas distâncias.

Terminal Portuário: administração e operação de um terminal portuário de contêineres, o Terminal de Vila Velha (TVV), no estado do Espírito Santo.

Terminais Intermodais: opera 3 terminais terrestres intermodais integrados aos serviços da Navegação Costeira. TERCAM (Terminal Multimodal de Camaçari – BA); TRSFS (Terminal retro portuário de São Francisco do Sul – SC); Terminal de Paulínia – SP.

Abaixo suas rotas:

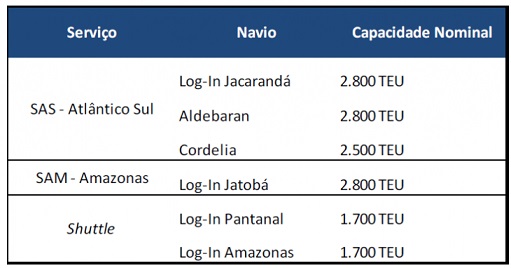

Abaixo seus navios (Observação: ela vendeu seus navios graneleiros a Hidrovias recentemente)

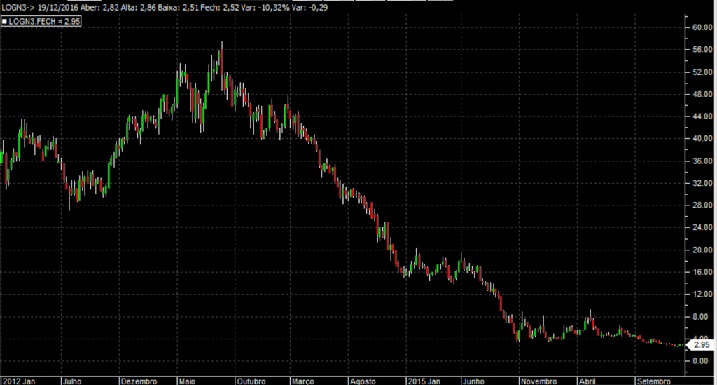

Desempenho da ação e contexto

IPO foi lá em jun/2007 na casa de R$ 74,00 e o papel chegou a valer R$ 79,00. De lá pra cá muita coisa aconteceu e explica a queda de 96% de lá pra cá. Mas de forma muito resumida destaco:

- Resultados operacionais mais fracos que o esperado com ineficiências que foram corroendo números;

- Um plano de negócio que se baseou numa alavancagem elevada para construção de um portfólio de navios (o que fez sentido na época);

- Atrasos e dificuldades operacionais do estaleiro contratado (EISA) para entrega dos navios contratados;

- Parte da dívida atrelada ao dólar pesou quando a moeda se valorizou frente ao real;

- Economia nacional não ajudou.

Teve mais coisa, mas é mais ou menos por aí…

Com isso o que foi colocado no preço da empresa foi o risco dessa falir, com a empresa valendo em bolsa, R$ 50MM. Isso porque sua dívida remontava até pouco tempo atrás cerca de R$ 1,7BI.

Mudanças importantes que vem acontecendo:

- Mudança no management. No 1T16 houve mudança de CEO e na diretoria da empresa, algo importante a meu ver porque trouxe mudanças relevantes na empresa. Em suma a nova diretoria vem focando esforços em: melhorar perfil de dívida; melhorar posição de liquidez da companhia e projetos de otimização do uso de ativos com a contratação da renomada consultoria Falconi. Em outras palavras, a meu ver, trouxe um norte para empresa.

- Revisão do plano de negócios. Como parte integrante dos pontos citados acima o que foi feito até agora:

(a) Reperfilamento de dívida junto a bancos privados num total de R$ 467 MM que venciam em 2016. Nova estrutura de dívida será abordada mais abaixo. BOM porque dá fôlego para empresa.

(b) 1ª emissão de debentures no montante de R$ 42 MM. BOM porque reforça o caixa.

(c) Venda da operação de Granel (em suma uma operação de transporte de bauxita para Alunorte) por R$ 680MM (R$200MM em cash e o restante com a transferência de dívida). Necessário para ajustar liquidez. BOM.

(d) Vem implementando medidas de melhor gestão, ganho de eficiência comercial e operacional, otimização de processos, entre outros, os quais esperam que gere ganhos de até R$ 55MM/ano em termos de geração de caixa. Exemplo: redução de níveis gerenciais e da estrutura administrativa com o corte de 177 funcionários. BOM.

Junto a isso tiveram outras coisas como: aumento de provisões em 2016, ou seja, resultado de 2016 já denota um perfil mais conservador no trato do contas a receber da empresa; postura mais conservadora e que reflete melhor a realidade da empresa no tocante ao provisionamento dos créditos de AFRMM (Adicional ao Frete para Renovação da Marinha Mercante); grupamento de ações. BOM.

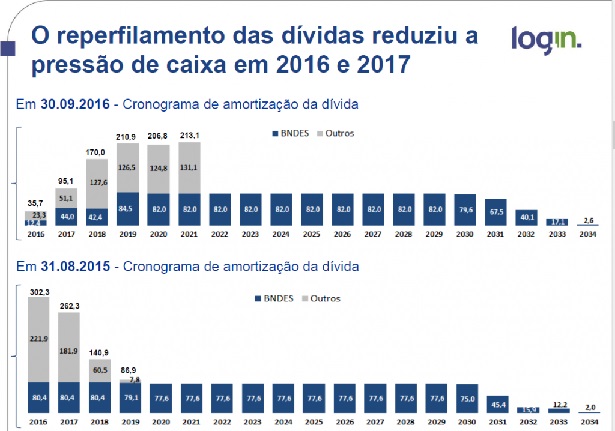

- Renegociação de dívidas. Slide abaixo resume bem o trabalho do management no tocante a melhora de seu perfil de dívida. Em suma além da venda da operação de granel que desafoga alguns passivos de curto prazo, houve um alongamento dos vencimentos de dívida dando mais tempo a empresa.

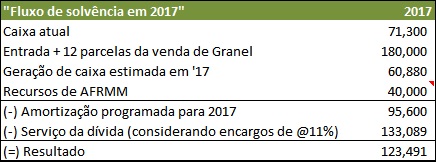

Nesse sentido, fiz umas contas aqui bem simples já considerando a venda da operação de Granel recente. Ressalva só que essas contas são baseadas nos números que são disponíveis, ou seja 3T16, que são defasados…balanço do 4T16 só sai dia 16 de março. Custo médio de dívida eu estimei em 11%, pois apesar de muita dívida atrelada a TJLP, na parcela de giro o custo roda a 130% do CDI. Os recursos de AFRMM usei como proxy o montante recebido em 2016.

O que quero dizer com isso? Que ela terminaria o ano com alguma posição de caixa e capaz de seguir tocando sua vida. Ou seja, ela consegue atravessar 2017 sem risco de solvência que vinha sendo colocado nos preços das ações.

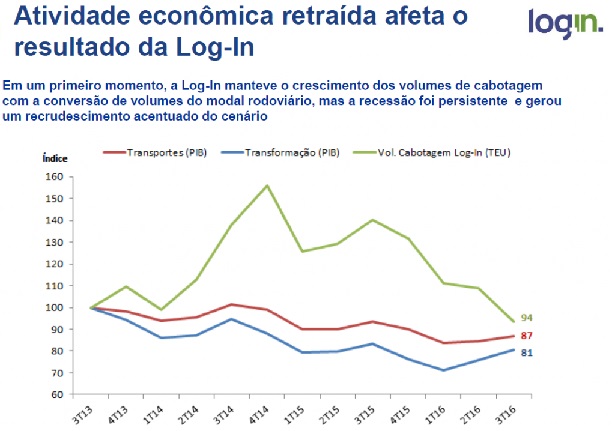

A melhora que falta

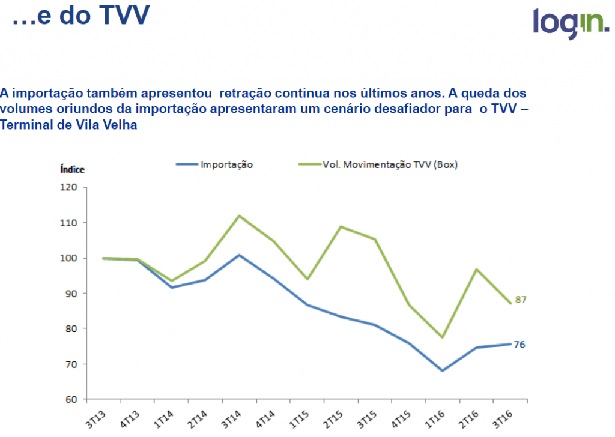

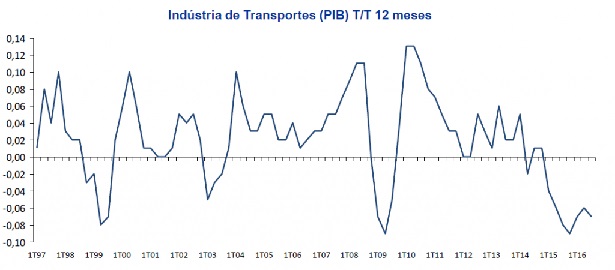

Simples: a economia! Em especial a produção industrial dado que ela é um prestador de serviço logístico para o setor. Abaixo 2 gráficos que mostram como o ambiente tem sido desafiador pra ela.

Mas esse é um setor cíclico. Gráfico apresenta a variação na produção da indústria de transportes brasileira nos trimestres vs. mesmo trimestre no ano anterior. Acredito que nossa atividade não vai ficar numa depressão eterna, então em algum momento volta…

O que segue sendo um risco

Um grande problema que a Log-In enfrenta é o fato do estaleiro EISA (Estaleiro Ilha S.A.) contratado para construir seus navios estar em recuperação judicial. Ou seja, ela não tem os navios e segue com dívidas enormes vencendo, justamente atreladas a esses navios.

Nesse sentido, não há uma definição clara, mas aguarda-se um que o plano de recuperação judicial do estaleiro seja apresentado em fevereiro, o que poderia nos conceder um norte nessa questão que é de extrema importância para o longo prazo da empresa.

Em contato com o RI eles me disseram que tem diversas alternativas, mas é fato que em caso de falência efetiva, seria um problema para ela seguir adiante a construção de seus navios…levaria, no mínimo, tempo para se resolver.

Valor

Empresa tem 18,3MM de ações cotadas a R$ 2,95 o que equivale e R$ 54MM ou 43% do seu valor de patrimônio. Em outras palavras o Valor Patrimonial da Ação é R$ 6,81 o que dá uma ideia do tamanho do desconto.

Vale a ressalva que sua situação complexa também explica tal desconto, ainda assim me chama atenção.

Se tu desmembrar os negócios dela fica mais fácil de identificar o valor do todo.

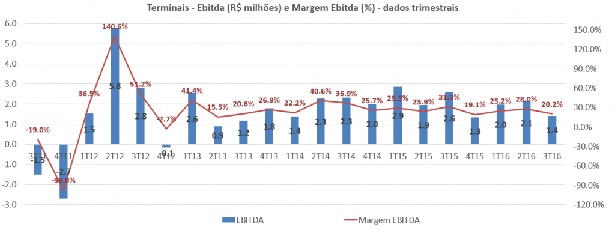

Intermodais. O negócio de intermodais é pequeno, mas gera algum caixa (gráfico abaixo do Ebitda e margem ao longo dos trimestres). Aplicando um múltiplo de 5,5x ao Ebitda (Ebitda médio) e considerando a dívida desses, chego a um valor de R$ 35MM para essa que a menor operação da empresa. Isso representa 70% do valor atual da Log-in!

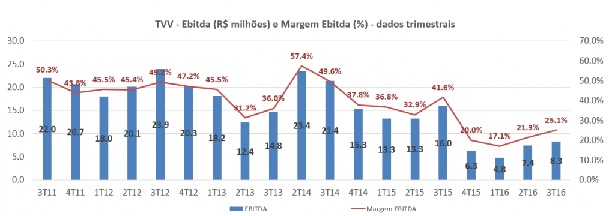

TVV. A Log-In tem o direito de explorar o Terminal de Vila Velha até 2023, mas prorrogáveis por mais 25 anos. TVV perdeu alguns incentivos tributários estaduais importantes (Fundap) a partir de 2013. Com isso, considerei a média da geração de caixa a partir de 2013. Teríamos um valor de R$ 54 MM de Ebitda ano, arredondando para baixo (últimos 12 meses foram 27MM) R$ 50MM … considerando que o terminal tem uma dívida de R$ 8MM, chego num valor de R$ 300MM para o porto, 6x o que vale a Log-In hoje. Isso considerando a normalização da operação, ou seja, isso passa por alguma recuperação da economia.

Navegação. Esse é o principal negócio da Log-In. Nada mais é do que o transporte de cargas..a Log-In é uma transportadora, o que não é um business sensacional, mas sendo marítimo tem umas vantagens interessantes. Mas é aqui também onde reside quase todo o endividamento da empresa, pois este nada mais é do que os empréstimos para construção de seus navios.

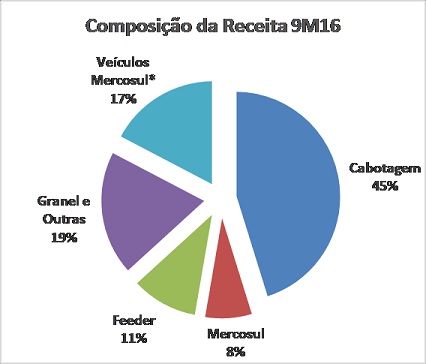

Recentemente ela concluiu a venda da operação de granel que representa cerca de 15% da receita total e 20% da receita do segmento de navegação.

Mais que isso, ela teve de se desfazer de uma operação interessante de transporte de bauxita para Alunorte…um contrato relativamente bom para Log-In. Com isso, ela também abriu mão de uma geração de caixa interessante

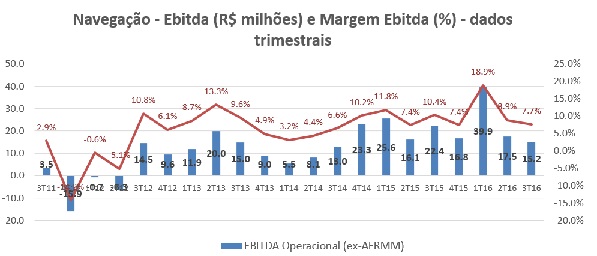

Esse é o gráfico da geração de caixa e margem ao longo do tempo.

Operação oscila bastante então um chute via média, tal qual fiz acima é arriscado. Mas considerando a venda de granel e um cenário de alguma recuperação econômica, penso que esse business da empresa poderia voltar a gerar uns R$ 70MM de caixa (já chegou a 150MM em 12 meses com a operação de Granel contando).

Além disso, se os navios que ela contratou saíssem do papel, fica totalmente factível não só atingir esses números, como superá-los. E a meu ver um negócio que gera, que seja os 70MM de caixa, tem seu valor.

A questão do valuation da empresa como um todo, a meu ver, é que de fato dívida é muito alta e com um país travado, a situação complica. É possível achar valor nos negócios em separado, mas a questão eu fica é como equacionar a dívida.

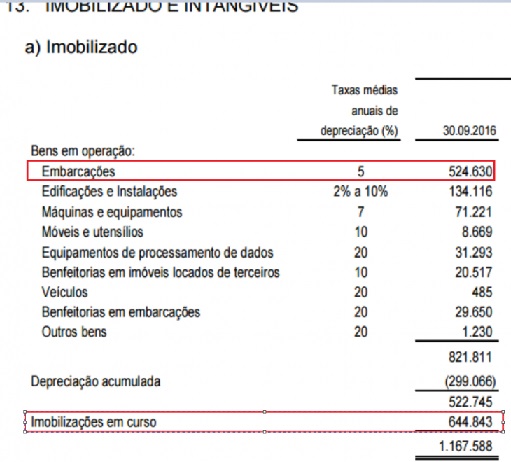

Então, supondo uma situação extrema de liquidação do negócio de navegação, ela tem hoje em seu ativo R$ 1,169 BI basicamente em navio!

E um passivo de R$ 1,195 BI atrelada a tais embarcações…dá quase “elas por elas”, ou seja, liquida a dívida e o business de navegação e tu ainda tem uns ~R$ 330MM de valor na empresa (TVV + Intermodais).

Posso estar errado mas me parece haver uma assimetria BEEEEMMM GRANDE aí.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)