Dividido, fed corta juros, mas desaponta e tropeça na mecânica do mercado

Por Darrell Delamaide/Investing.com

Se pelo menos James Bullard tivesse conseguido o que queria… O diretor do Federal Reserve (Fed) de St. Louis foi o único membro votante do Comitê Federal de Mercado Aberto (FOMC, na sigla em inglês) a querer cortar a taxa referencial do Fed em meio ponto percentual, em vez de 0,25, como ficou decidido pelos outros sete membros votantes.

De fato, as decisões dos formuladores de política do banco central, geralmente consensuais, começam a lembrar as decisões divididas da Suprema Corte americana. Dois outros membros votantes, Esther George, chefe do Fed de Kansas City, e Eric Rosengren, chefe do Fed de Boston, discordaram do voto da maioria, já que queriam manter as taxas estáveis em 2,00 a 2,25 por cento, e vez de cortá-las para 1,75 a 2,00 por cento. Em julho, eles também ficaram vencidos, quando votaram por manter as taxas estáveis em 2,25-2,50.

Os participantes do mercado não ficaram nada felizes. Eles já haviam precificado um corte de 0,25 e queriam pelo menos alguma indicação do que o Fed pretendia fazer no futuro próximo.

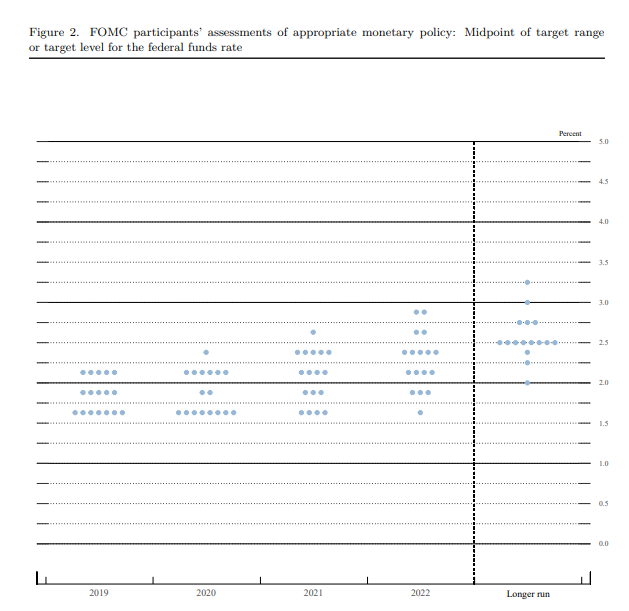

O máximo que eles conseguiram saber do gráfico de pontos é que sete dos dezessete membros do FOMC, se considerarmos os não votantes, esperam mais um corte de 25 pontos-base neste ano. Bastante minguado, de fato, já que os outros 10 formuladores de política não esperam qualquer corte adicional.

As ações afundaram, com o Dow despencando 200 pontos no momento do anúncio.

Igualmente desalentador é o fato de que nenhum dos membros do FOMC considera que as taxas de juros cairão para a faixa de 1,50-1,75 no próximo ano. Depois disso, a preponderância muda para taxas maiores.

No voto de redução na quarta-feira, o conselho de governadores – cujos membros devem votar – ficou em linha com os anseios do presidente, como sempre, assim como John Williams, chefe do Fed de Nova York, votante permanente e praticamente um membro do conselho. O presidente do Fed, Jerome Powell, só conseguiu que mais um presidente de banco regional, Charles Evans, de Chicago, se juntasse ao consenso de Washington.

Na coletiva de imprensa após a decisão, Powell respondeu a uma pergunta sobre se o Fed tinha algum viés para a flexibilização e disse que o Fed não tinha mais nenhum viés. Disse ainda que não havia um caminho predefinido e que os formuladores da política desejaram mudar para uma taxa mais baixa para os fundos federais ao longo do ano. Tampouco hesitariam em mudar ainda mais para uma sequência de cortes de juros se a economia tomasse o caminho do sul, mas não acreditavam que isso seria necessário.

Coincidentemente, na segunda-feira, os mercados ficaram sem dinheiro à noite, e o Fed teve que injetar US$ 128 bilhões na economia enquanto o FOMC se reunia, para que houvesse dinheiro suficiente para pagar impostos e liquidar transações de títulos. Esse é o tipo de coisa que não deveria acontecer. A última vez em que houve um evento desse tipo foi em 2008, no meio da crise financeira.

As datas dessas transações já eram bem conhecidas com antecedência. Um jornalista perguntou a Powell por que não haviam previsto que isso poderia acontecer. Resposta: havíamos previsto, mas foi mais forte do que esperávamos.

Powell desconversou dizendo que se tratava de uma questão técnica que não afetava a economia ou a política monetária, mas é um acidente que dá alguma credibilidade às constantes reclamações do presidente dos EUA, Donald Trump, sobre a incompetência do Fed.

O Fed de Nova York é responsável por executar a política monetária, e a falta de dinheiro provocou uma disparada nas taxas dos fundos federais, que ficaram um pouco acima do teto de 2,25 por cento. Não importa como você encare isso, mas o banco de Nova York, sob a nova gestão do economista John Williams, deixou a bola cair de uma forma que nunca havia acontecido com seu predecessor, William Dudley, ex-Goldman Sachs.

Powell afirmou que o Fed pode retomar o “crescimento orgânico” do seu balanço patrimonial, a fim de garantir que houvesse reservas bancárias suficientes para prevenir esse tipo de evento no futuro. Ele expressamente declarou que não seria uma flexibilização quantitativa, mas as ações recuperaram a maior parte das perdas, pois os investidores encararam que um balanço patrimonial maior do Fed seria acomodatício, não importa como se qualifique isso.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)