Daniel Barbosa: Vamos caçar tubarões na PETR? Open Interest, o seu mapa da mina na bolsa

Neste artigo vamos abordar as características do Open Interest diante do rebuliço recente envolvendo a Petrobrás (PETR3;PETR4).

Caso você tenha familiaridade com a operação de opções pode tranquilamente saltar a introdução e continuar a leitura desde que o leitor concorde que os casos expostos servem apenas para fins de estudo dos dados fornecidos pela bolsa de valores e por isso não representam recomendação de espécie alguma.

Introdução

Ao escrever este artigo, estou assumindo que já dispõe de um conhecimento mínimo sobre opções e está habituado com termos como, por exemplo, “strike” e conhece o básico sobre “puts” e “calls”, as opções de compra e venda, respectivamente. Caso contrário, veja o os links no fim do artigo antes de prosseguir.

Open Interest?

Você já ouviu falar do Open Interest? É a quantidade de contratos em aberto de opções sobre ativos negociados em bolsa.

Os dados do Open Interest estão disponíveis nos sites das bolsas de valores e são atualizados diariamente. Assim, o mercado pode ter continuamente uma idéia do volume total pendente a partir destes dados. Mas uma observação cuidadosa do Open Interest revela mais do que isso.

Ao acompanhar os dados do Open Interest, você pode começar a reparar na distribuição de opções pelos strikes. Onde, em quais strikes, estão as concentrações de opções de compra (“calls”) ou de venda (“puts”)?

O Open Interest mostra todos estes dados para cada série de opções e para cada vencimento. Os vencimentos ocorrem mensalmente, mas também é possível comprar ou vender agora uma opção que só expiraria dentro de vários meses.

Quem vende uma opção, o chamado lançador, recebe um prêmio e em contrapartida se obriga a cumprir o contrato. O comprado, paga o prêmio e com isso compra um direito que ele pode, mas não precisa obrigatoriamente, exercer.

O que o vendedor de opções mais aprecia é quando, no dia do vencimento, as suas opções vendidas não alcançaram o strike e simplesmente expiram. Com isso ele se vê livre de ter que cumprir as obrigações do contrato e pode ficar com o prêmio. Eles adoram isso.

As vantagens dos dados da B3

Os dados entregues pela B3 diariamente trazem uma vantagem extra que outras bolsas na Europa ou nos EUA não proporcionam.

Além do número total de contratos por strike em determinada série e vencimento, a B3 informa ainda o número de lançadores (vendedores), titulares (compradores) e, dentro do número total de contratos, quantos contratos estão “cobertos”, “descobertos” ou “travados”.

Um contrato “travado” refere-se ao número de contratos que fazem parte de uma “trava”. A trava é um mecanismo para conter eventuais perdas. Contratos “cobertos” querem dizer que podem ser, por exemplo, uma “venda coberta”. Neste caso, o vendedor da call já possui o ativo subjacente.

Em outras palavras, se você comprou 1000 ações de PETR4 (Petrobrás) por R$25 e vende 1000 calls no strike R$30 a R$1,00 cada, e no dia do vencimento a ação PETR4 custa R$32 você terá que vender suas ações por 30 para cumprir os contratos vendidos de opções.

Mas teria mesmo assim ganho R$5,00 por ação e mais R$1,00 do prêmio das opções vendidas. Agora, se no mesmo exemplo estivesse “descoberto” então teria que comprar a ação a preço de mercado (R$32,00) para entregar a R$30,00 conforme a obrigação assumida ao vender os contratos de call.

O número de contratos “cobertos”, “descobertos” ou “travados” e a quantidade de lançadores e titulares podem parecer à primeira vista meros detalhes, mas são informações generosas e valiosas pois nos permitem ver as pegadas dos tubarões no mercado. Vamos atrás deles?

Caçando tubarões pelo Open Interest afora

Comece observando a movimentação de volume em vencimentos mais distantes, até se suas operações com opções são de prazo mais curto.

Se alguém opera opções com vencimentos num período de 4 a 6 semanas, pode começar a observar o movimento nos vencimentos, digamos 3 ou 4 meses mais adiante.

Para você poder acompanhar o que estamos dizendo, fizemos um programa que permite acessar os dados do Open Interest graficamente. Você o encontrará sob o seguinte link:

https://optioninfo.pythonanywhere.com/oi

(É um programa apenas para efeitos de estudo. Se o servidor estiver sobrecarregado ou alguma falha ocorrer, basta recarregar a página)

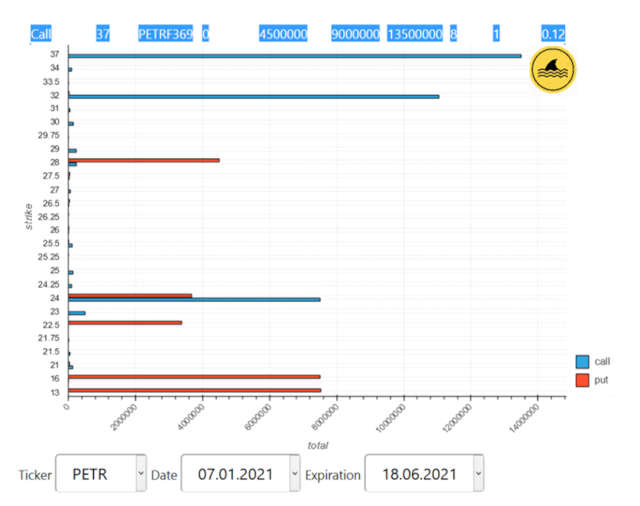

As opções das séries F+R da Petrobrás, com vencimento em 18/06/21, apresentam um excelente exemplo:

Em 07/01/21, no strike R$37, “surgiram” 13,5 milhões de calls PETRF369. Destas, 9 milhões estão travadas e 4,5 milhões estão descobertas. A operação contou com oito lançadores e um titular.

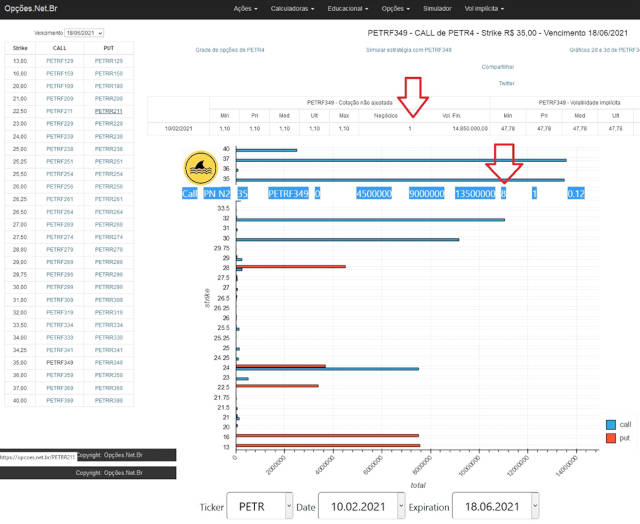

Em 10/02/21, desta vez no strike R$35, “surgiram” mais 13,5 milhões de calls PETRF349, E destas, novamente 9 milhões estão travadas e 4,5 milhões estão descobertas.

E de novo isto foi obra de oito lançadores e com um titular. Tudo apenas coincidência? Ao que parece estes são atores do mercado com poder econômico. Este 8:1 me deixou em dúvida e resolvui curzar os dados com @OpcoesNetBr (Twitter). Os dados deles mostram apenas um negociante! Tubarão na praia, veja na figura abaixo:

Outro detalhe: Em maio de 2008 a máxima histórica da PETR4 foi de R$ 34,73 e de lá para cá até os R$ 32 é uma marca difícil de ser superada.

Se a máxima histórica não for superada até 18/06 qual a possível dimensão do prêmio? Assumindo que os 8 (?) lançadores foram os mesmos nas duas ocasiões, vamos supor que cada uma destas 27 milhões de calls call tenha sido vendida a R$ 1,30 (segundo o site ADVFN). Seriam 9 milhões de calls descobertas ou mais de R$10 milhões de prêmio.

Mas ainda temos 18 milhões de calls travadas e se de cada trava conseguiram R$ 0,30 ou R$ 0,50 de lucro então a soma resultante seria entre 6 e 9 milhões.

Alguém montou uma operação com opções de PETR4 com lucro potencial entre 14 e 18 milhões de R$ (estimativa do valor extrínseco sem conhecer mais detalhes) num prazo inferior a 6 meses.

E mesmo se o resultado fosse somente a metade deste montante não estaria nada mal, não é mesmo?

Preço da PETRF369 em R$1,30 no dia 10/02 e por volta dos R$0,15 em 22/02.

Com o alvoroço causado pela mídia, quem levou o baculejo foram as ações da Petrobrás. Especulações sobre um militar no comando e uma série de fatores causaram o que seria previsível: o preço caiu e caiu bastante gerando mais oportunidades de negócios muito lucrativos.

A PETRF369, vendida a R$ 1,30 poderia ser recomprada a meros R$ 0,15. Só isto já representa um lucro fantástico. Mas o melhor foi que ao cair dos R$ 29 para menos de R$ 22 as opções do nosso tubarão se afastaram mais ainda dos strikes R$ 35 e R$ 37.

Oscilação diária de preços das ações da Petrobrásque levou à queda das opções PETRF369 de R$ 1,30 para R$ 0,15.

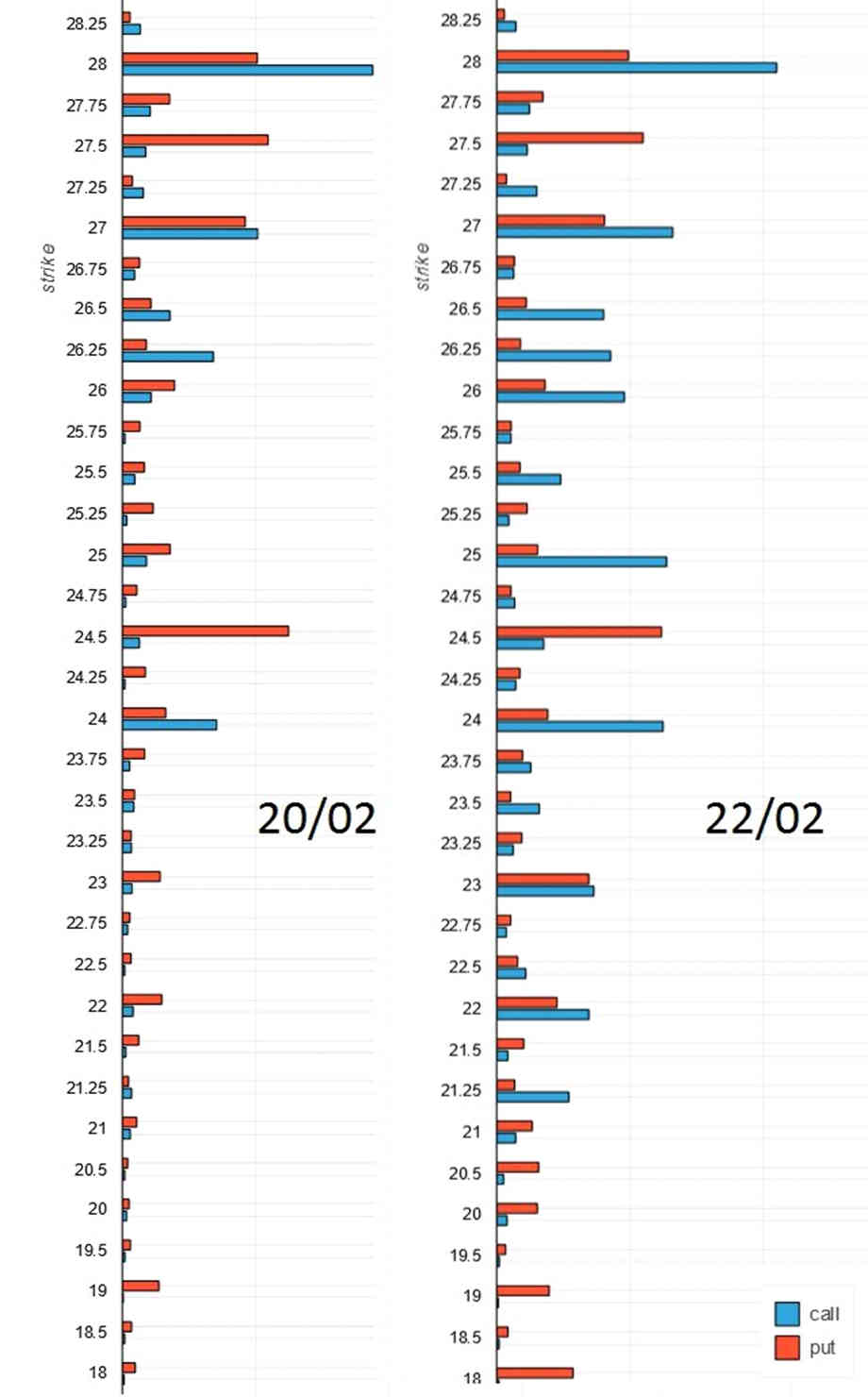

Repare na variação do número de puts e calls nos strikes no gráfico abaixo. Fixe o olhar nos 24.5 e vá descendo com os olhos comparando sempre as colunas à esquerda e à direita. O aumento em determinados strikes que correspondem à faixa de preço da $PETR de sexta, 20/02, para segunda, 22/02, sensível. Consulte nosso programa para dados mais exatos, o link (acima) você já tem.

Procure pesquisar os contratos da BBDC entre 04/02 e 05/02 e vera o surgimento de mais de dois milhões de opções em 2 strikes. Continue pesquisando pelo Open Interest e vai topar com operações de atores institucionais ou “tubarões” de todos os tamanhos nadando calmamente. Observar este oceano de dados chamado Open Interest lhe trará referências concretas sobre o posicionamento do mercado.

Boa semana!

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)