Daniel Barbosa: S&P após o V-Shape, Parte II: A estratégia em curso vs. risco envolvido

Caro Leitor,

Atendendo a pedidos, hoje vamos analisar a estratégia com opções do mini S&P atualmente em curso, mencionada na primeira edição desta coluna em detalhe.

Nosso termo de confidencialidade nos impede de descrevermos estratégias aplicadas no cotidiano da vida profissional, porém podemos comentar estratégias próprias um pouco mais ousadas para analisarmos o fator “risco” envolvido. Vamos comentar situações de aumento e diminuição deste na mesma operação.

Vamos falar de onde, quando, porque e como, mas acima de tudo vamos focar aspectos normalmente subestimados. Antes de irmos direto ao assunto uma pergunta rápida:

Você gosta de andar de moto?

Motocicletas são por natureza impetuosas, um símbolo de liberdade. Porém os motociclistas experientes sabem bem que o perigo os acompanha sempre e não deve ser ignorado.

Operar estratégias com opções é a mesma coisa, o risco sempre vai existir. A diferença reside na maneira como o trader, assim como o motociclista, conduz a situação.

O seu grau de exposição ao risco é que vai transformar a operação com opções em um passeio tranquilo ou numa injeção de adrenalina.

Vamos analisar as duas situações levando em conta somente as principais circunstâncias. Nossa pesquisa antes da tomada de decisão é bem mais abrangente, mas isto extrapolaria nosso contexto hoje.

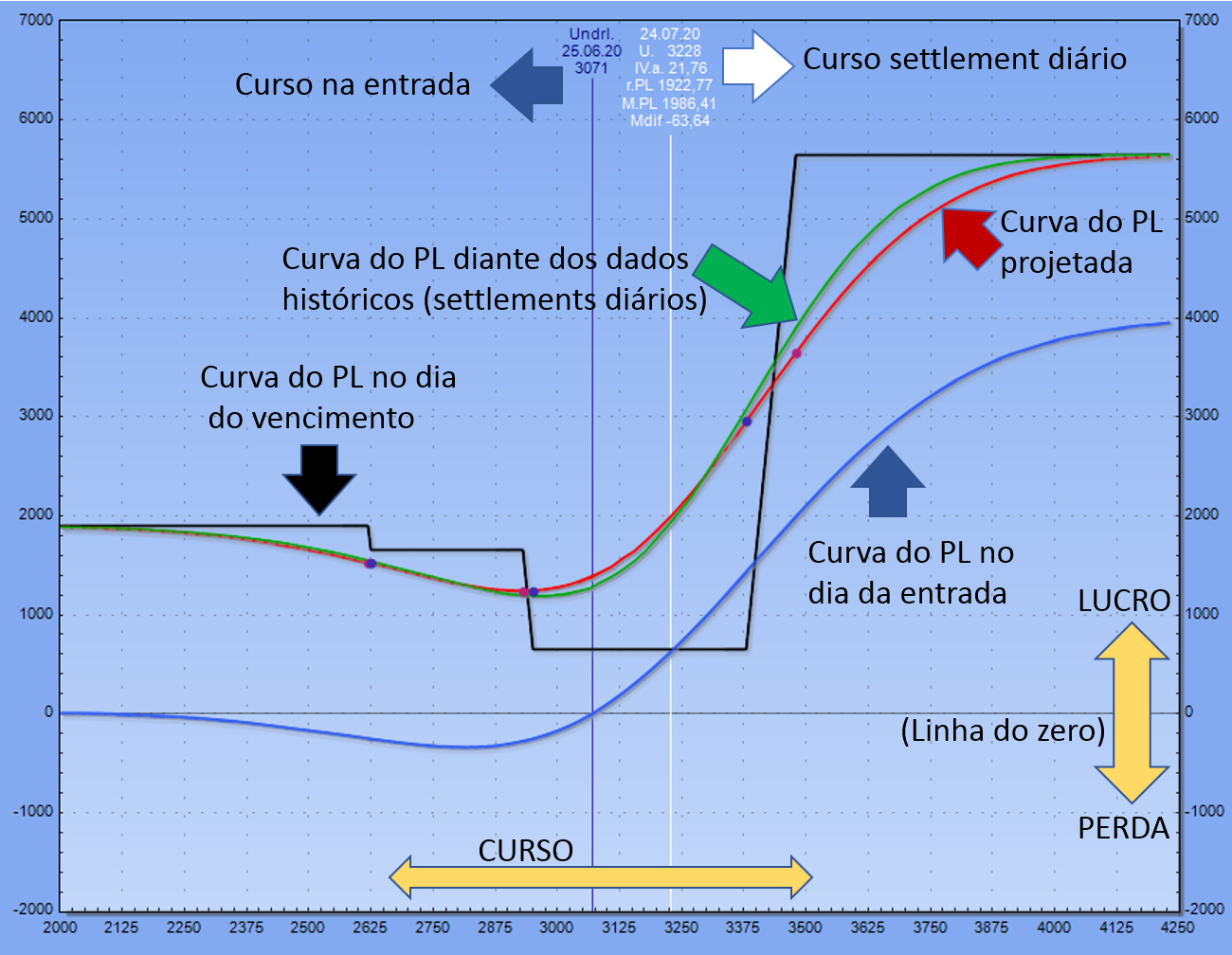

A ferramenta para análise e simulação do risco é o nosso Vandermart Tracker. Veja abaixo os detalhes básicos para interpretação das linhas do gráfico. Aonde a linha branca cruza a linha verde é o seu PL na escala vertical, o eixo Y do gráfico.

Agora, mãos à obra:

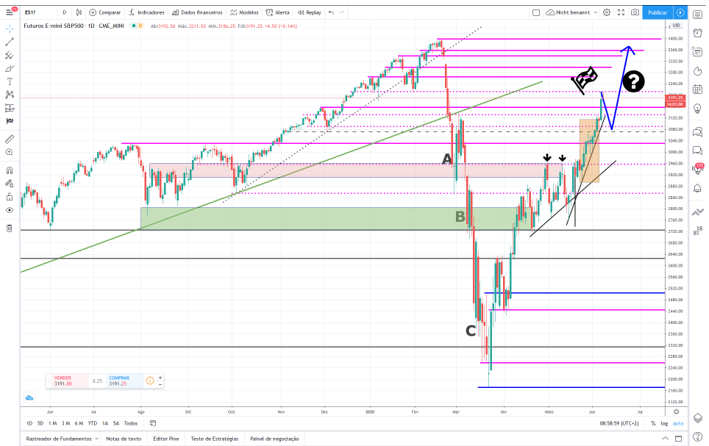

Conforme o meu cenário principal, postado via Twitter em 08/06, o curso do S&P (símbolo: ES) chegou ao patamar dos 3.230 pontos onde cogitei a correção do curso e a retomada.

(Fig. 01 – cenário postado sob https://twitter.com/VdmOptions/status/1269886782532915204 )

Em seguida, o curso caiu até aproximadamente 2.915 e refletiu até os 3.160 numa consolidação. Nos dias seguintes o range parecia ser na região entre 3.000 e 3.150 pontos.

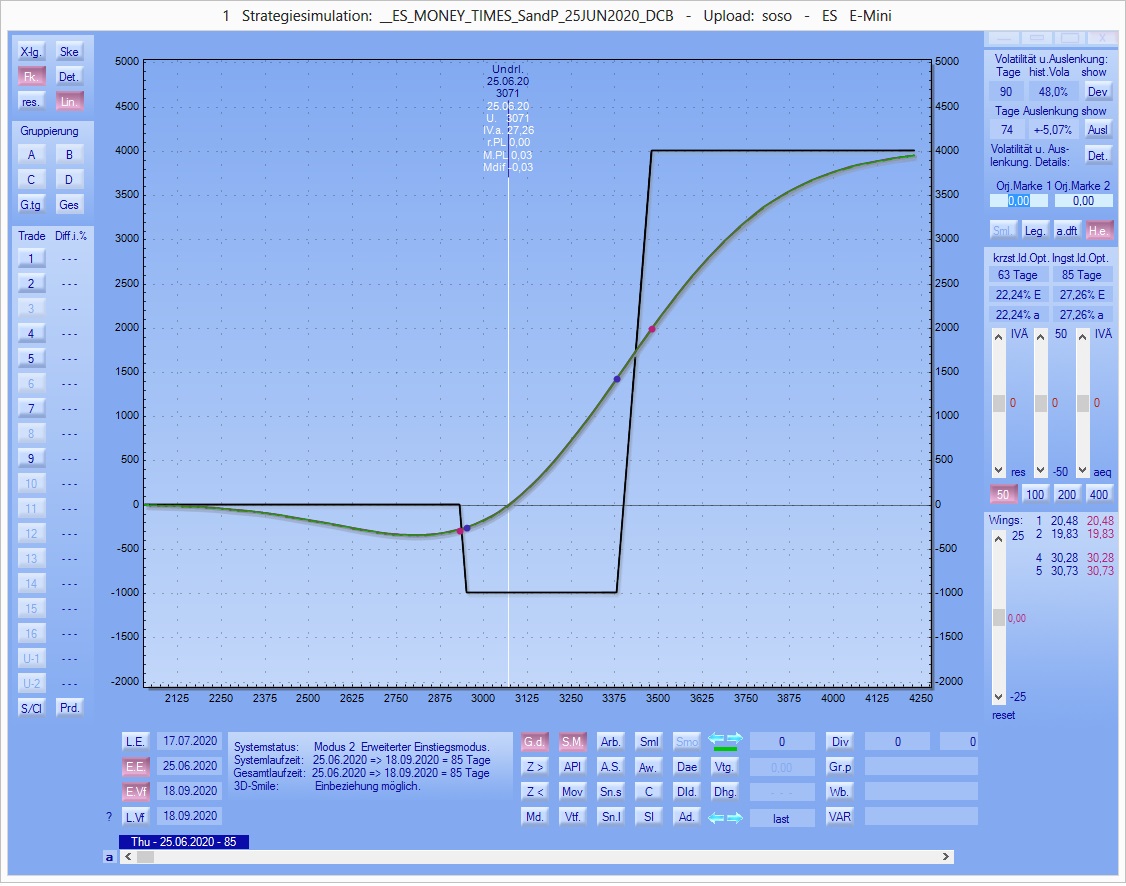

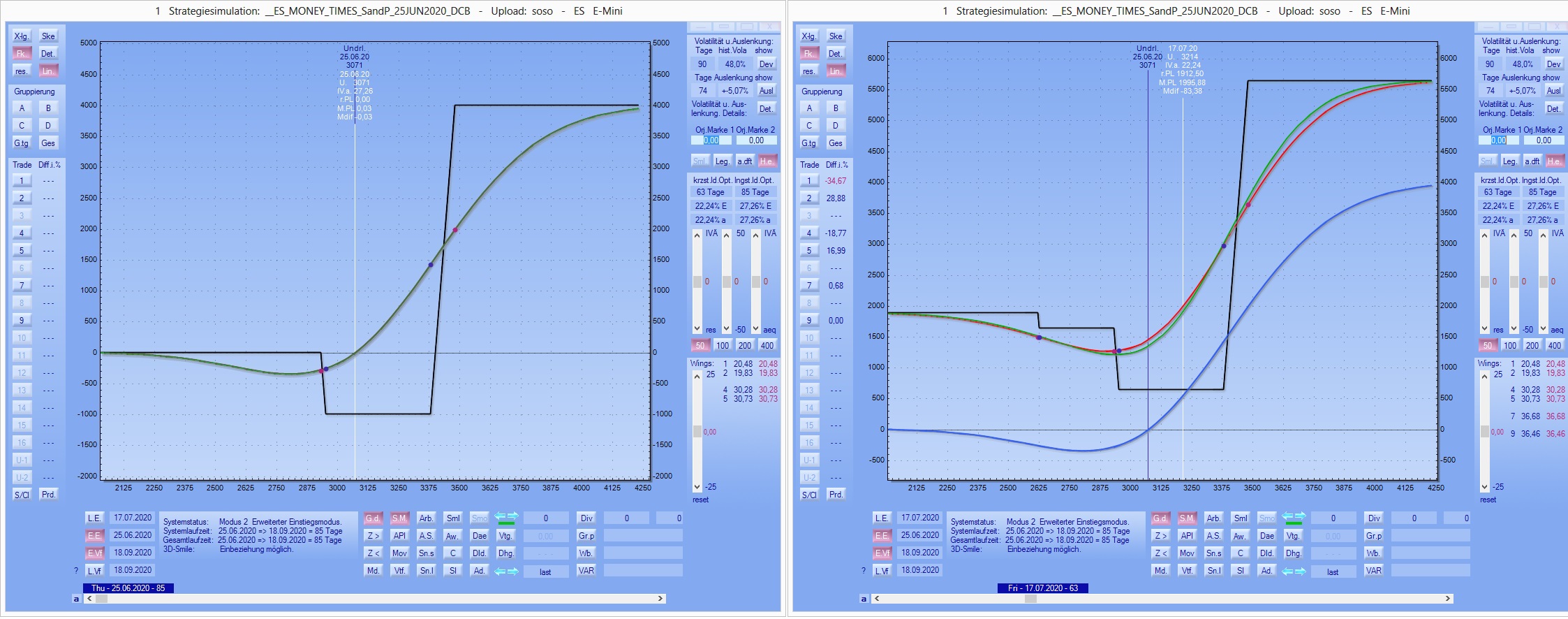

Na quinta-feira, dia 25/06, entrei com duas travas, uma de alta (strikes 3.380 e 3.480) e outra de baixa (strikes 2.950 e 2.930) conforme o diagrama abaixo (Fig. 02). O custo da operação: U$ 987.50.

(Fig. 02 – Operação no estado inicial)

No dia, seguinte, apesar da minha esperança altista, o curso caiu. Automaticamente, vigora o estado de alerta, possíveis cenários passam como slides pelo pensamento. Vamos ver na segunda-feira o que vai acontecer.

Situação I Tomada de Risco

Na segunda, 29/06, o curso voltou a subir. Alívio! Caso não fosse assim eu estava a ponto de fechar a operação e teria perdido cerca de U$200. Como o curso subiu retomando a alta dentro do range da consolidação, vendi um Put no strike 2.620.

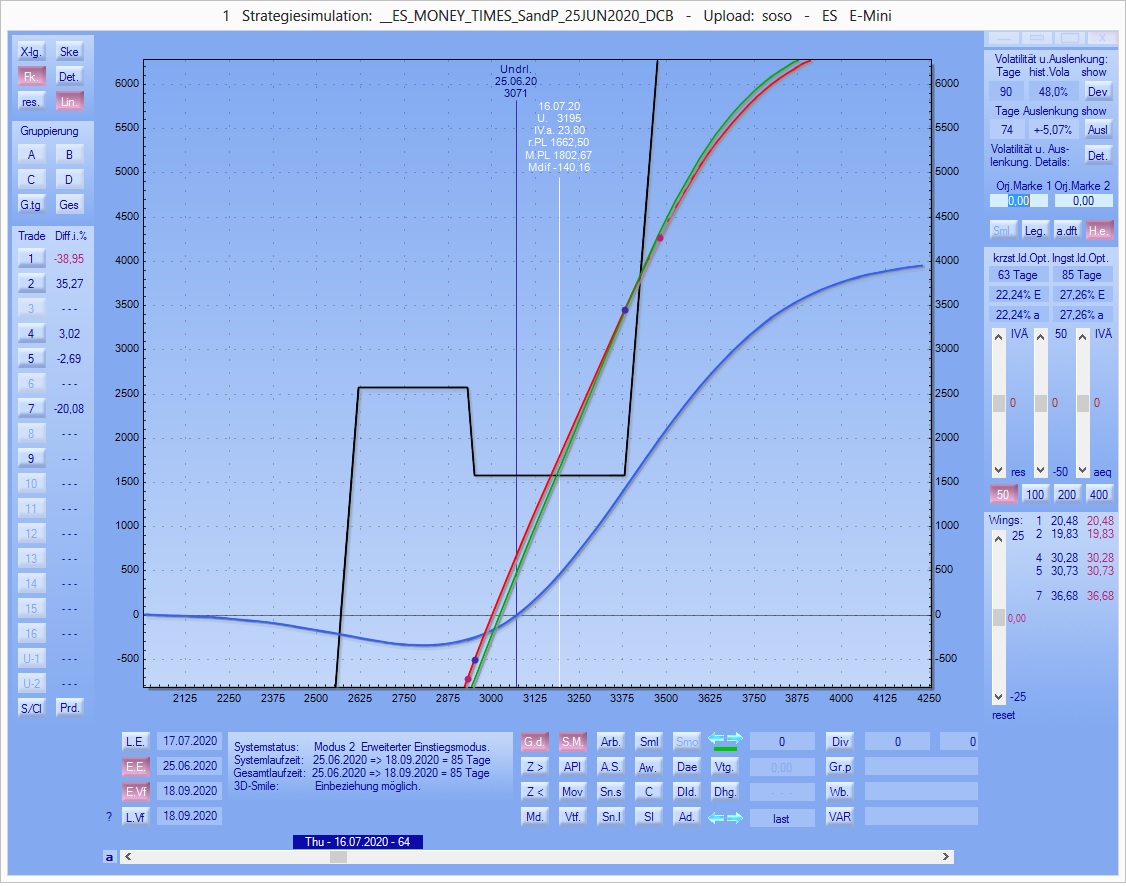

Isso significou um aumento considerável do risco, veja as linhas em verde e vermelho no diagrama (Fig.03) e o mergulho que estas dão, abaixo da linha do zero se o curso cair.

A linha em vermelho reproduz o PL estimado pelo software, e a linha verde, o PL diante dos dados históricos dos settlements diários.

Enquanto a maioria as chama de “Linhas do PL” eu prefiro o termo “linhas de projeção de risco”. Abaixo do curso nos 3.030 pontos começa a zona negativa, dali para baixo é “caixão e vela preta”.

(Fig.03 – estratégia com opções depois do primeiro ajuste, a venda do Put 3.620)

Talvez você se pergunte: “Ué, a trava de baixa informada acima não estava lá justamente para limitar esse risco? A venda do Put anulou esse efeito?”

Pelo momento sim, a venda do Put anulou a trava de baixa ao entortar a curva da projeção de risco (curva do PL) para baixo do lado esquerdo do diagrama no Vandermart Tracker.

Por que fiz isso? Se minha opnião é que o curso agora vai subir, vendi, numa atitude oportunista e bastante arriscada, um Put por um preço alto para recomprá-lo por um preço bem mais baixo quando o curso estiver alto.

Então, ou agora estou certo e o curso sobe ou vamos abortar a estratégia sem hesitar.

Para se ter segurança nesta manobra, a pessoa tem que ter gordura para queimar. “Gordura” são lucros disponíveis de operações anteriores para uma tomada de risco maior.

Se o curso voltasse a cair, eu teria um prejuízo em torno dos U$1.000. Por outro lado, se eu estiver certo e o curso subir, elimino o risco completamente no segundo follow-up.

Colocado aqui nesta coluna, tudo parece até simples demais. Na verdade, uma discussão aprofundada sobre as razões preencheria o dia todo. Existem muito mais fatores por trás deste simples vender ou não vender o Put nos 2.620.

Por isso outra vez o apelo: Cuidado, não decida no lusco-fusco de uma situação. Reflita com bastante calma e, acima de tudo, fundamentos.

A manobra foi ousada e, se alguém fizer a mesma coisa com um capital que não seja o próprio, pode ser como empinar a moto com a mãe nagarupa.

Você acredita que sabe o que está fazendo, mas ela (leia-se “o seu cliente” ou “o seu chefe”) muito provavelmente vai entrar em pânico e você vai receber vários puxões de orelha.

No âmbito deste diálogo temos espaço para comentar possibilidades fora dos limites do ambiente institucional e só por isso tomei a liberdade de expor esta manobra.

Um risco até certo ponto calculado mas mesmo assim bem grande. Por isso é sempre melhor fixar diretivas de risco e segui-las à risca.

E por falar nelas, como é o SEU gerenciamento de risco?! Eis um tema vital frequentemente negligenciado pela grande maioria dos investidores privados. Todo o risco que não se pode medir é perigoso demais.

Situação A eliminação de Risco

Como mencionado, o diagrama do Vandermart Tracker (VT) apresenta linhas de projeção de risco com declive vertiginoso do lado esquerdo se o curso do mini S&P declinar. Até temos mecanismos para fechar a operação caso algo saia errado, mas o risco não some por conta disso.

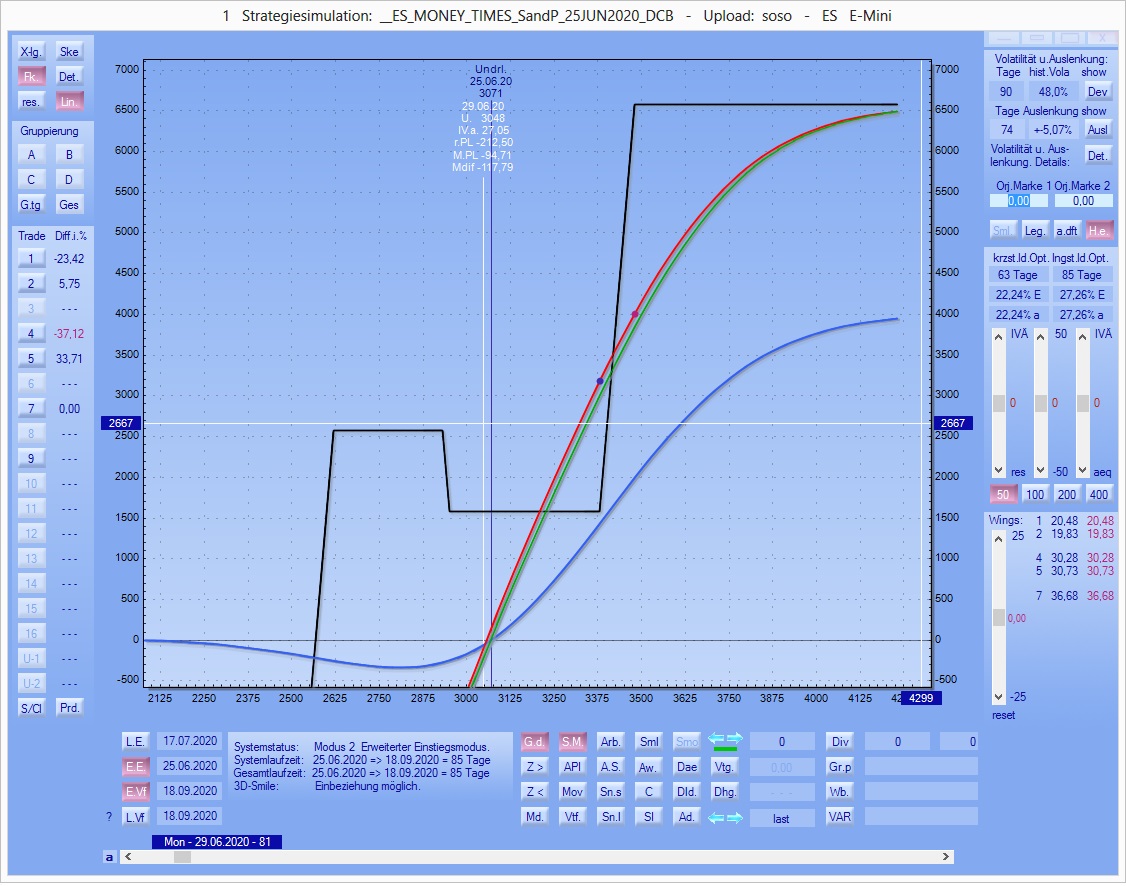

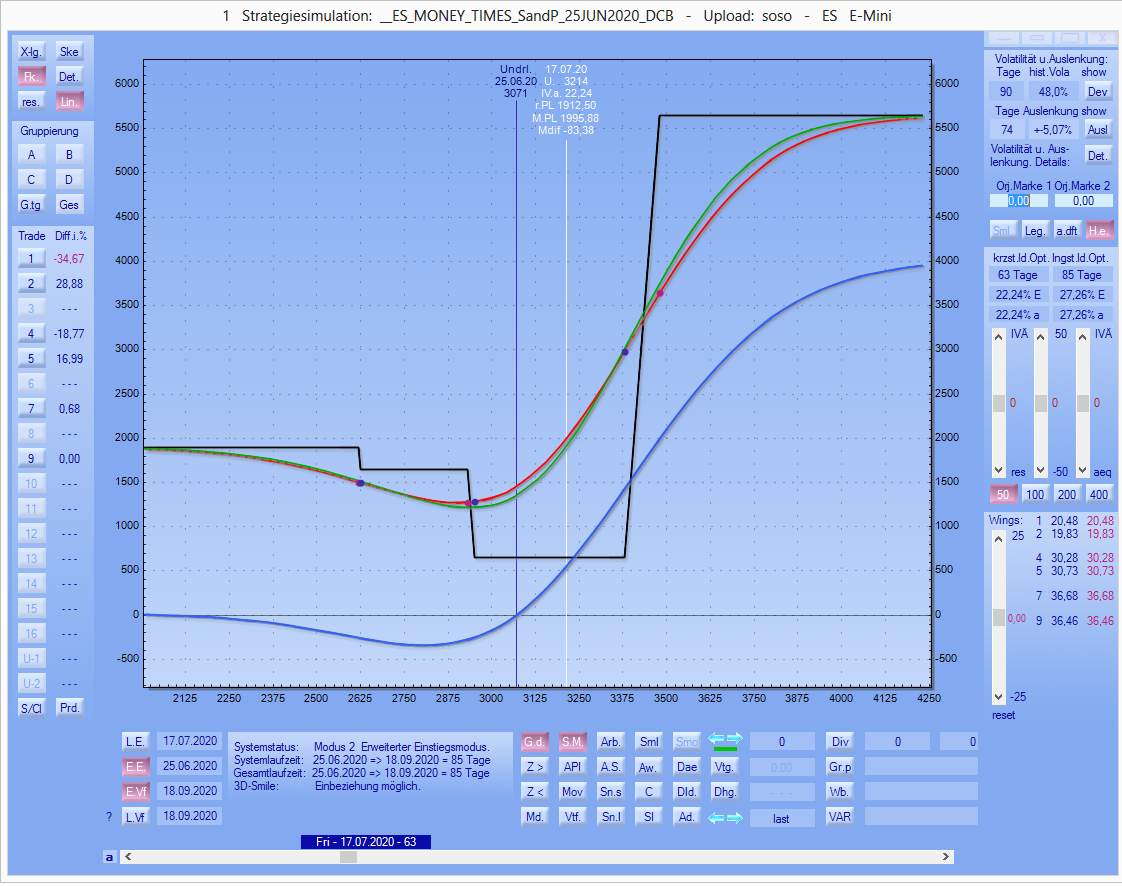

Aumentamos o risco desta estratégia em 29/06 e a data de vencimento é 18/09. O curso felizmente tornou a subir e com isso a estratégia está em situação confortável (Fig. 04).

(Fig. 04 – o curso do mini S&P subiu e mesmo com o risco aberto do lado esquerdo a estratégia está no positivo em 16/07.)

Mas vamos ficar todo este tempo correndo o risco de ver o curso baixar de novo? Certamente que não. Então o que fazer?

No dia 17/07, passados exatos 15 pregões desde que fizemos a “proeza” de vender mais um Put nos 2.620, o curso deixou a consolidação saindo pelo lado superior e tocou a marca dos 3.230. Compramos um outro Put no strike 2.625. Assim anulamos o Put vendido no strike 2.620 (Fig. 05).

A trava de baixa antes anulada voltou a vigorar e a diferença resultante da venda do Put nos 2.620 em 29/06 e da compra do Put nos 2.625 em 17/07 fez com que toda nossa estratégia a partir de agora “flutuasse” acima da linha do zero com o lucro desta venda e (re-)compra.

Resultado: risco zero daqui para o vencimento, seja quando e onde você decida finalizar e colher os lucros desta operação. Após um breve período de risco acentuado agora o risco foi completamente eliminado.

A perspectiva de lucro foi melhorada ao longo da estratégia em função dos ajustes.

(Fig. 05 – compra do Put no Strike 3.625 anula o risco e causa mais um “degrau” do lado esquerdo)

Explicando em detalhe, enquanto originalmente a expectativa de ganho com a trava de baixa do lado esquerdo era muito pouca, depois dos follow-ups, a venda do Put nos 3620 e a recompra nos 3625 levantaram a perspectiva geral de ganhos da estratégia. Observe a linha preta, a linha do PL no dia do vencimento.

Agora compare as linhas verde e vermelha com a linha azul, a linha do PL no primeiro dia da operação, esta ainda está no estado em que não havia sido feito ajuste algum. Viu que estas, a verde, a vermelha e a preta, pairam bem acima da linha azul?

(Fig. 06 – o antes e o depois dos ajustes na estratégia)

A perspectiva de lucros é a seguinte:

Se o curso subir, lucro máximo de até U$5.650 a partir dos 3.480 pontos. Para tal, o prazo seria até 18/09.

Se o curso cair, lucros entre U$1.660 e U$1870 dependendo de onde for parar, vide diagrama.

E se a volatilidade cair e o curso voltar para o range e nada acontecer… então serão uns U$650 como prêmio mínimo.

Puxa, “só” U$650?! Se lhe parece pouco, lembre-se que são 66% de retorno em relação ao capital investido inicialmente (U$987,50) quando a operação foi montada.

E 66% de lucro bruto, deduzam-se ainda impostos e taxas, ainda representa uma ótima rentabilidade pelo período de 90 dias. Até se fossem apenas 25% ainda seria um resultado excelente.

Em 22/07, dia que escrevi este texto, a perspectiva de lucro era de U$2.062 ou cerca de 209% bruto.

Aonde está o segredo de uma operação serena?

No conhecimento sobre a teoria das opções, na pesquisa aprofundada, numa boa ferramenta que permita projeções fidedignas e no gerenciamento do risco.

Este deve ser sólido e por tal motivo focamos hoje sobre aumento e diminuição de risco numa mesma estratégia.

Nao se preocupe se seu resultado for apenas 25% ou 30% do ganho máximo possível, é melhor ganhar com segurança. A melhor operação é aquela onde o sono é mais tranquilo.

Uma boa semana e bons negócios!

(DCB)

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)