Cripto: tendências de finanças descentralizadas para 2020

1. MakerDAO não vai ser mais “o princípio e o fim” das DeFi

O incrível progresso das DeFi em 2019 pode ser mérito da MakerDAO, o protocolo mais sistemicamente importante da indústria. A criptomoeda dai da Maker sustenta a maioria do ecossistema DeFi e permanece como a maior e melhor solução de stablecoin de garantias.

No entanto, não é mais o único protocolo importante nesse segmento, e é provável que enfrente novos adversários repentinos no fronte de empréstimo e de stablecoins.

MakerDAO esteve na liderança no crescimento de valor de DeFi ao longo do primeiro semestre deste ano dobrando de cerca de US$ 250 milhões em janeiro para US$ 500 milhões em julho. Foi então que realmente se deu o surgimento dos protocolos DeFi.

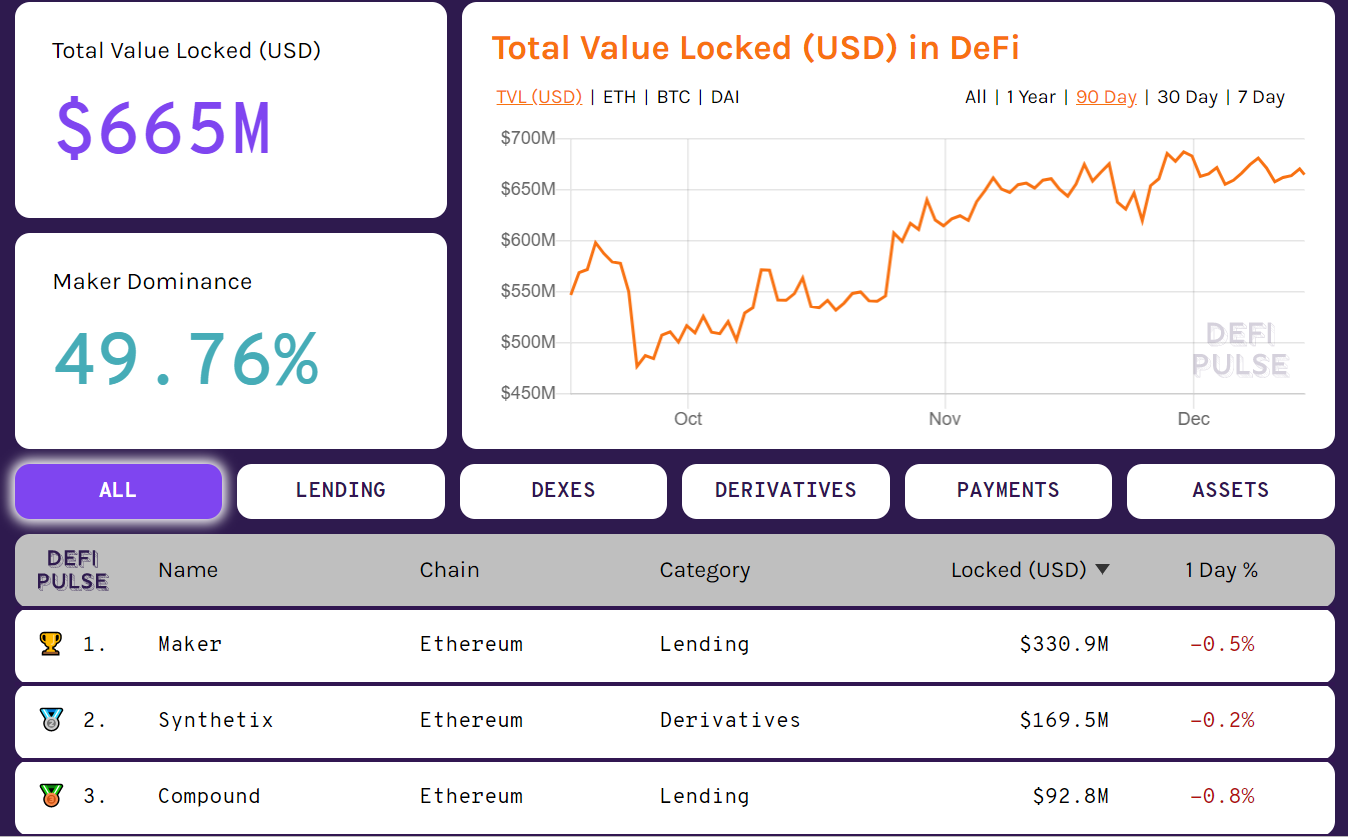

Agora, Maker detém cerca de US$ 330 milhões em ether em DeFi enquanto protocolos como Synthetix e Compound, juntos, possuem US$ 260 milhões. A “dominância” da Maker caiu de 90% no início do ano para pouco menos de 50% hoje.

Maker cumpriu sua visão de longo prazo do lançamento do sistema de múltiplas garantias de dai mês passado, que apresentou suporte a novos tipos de garantias fora o ether e acrescentou a nova taxa de poupança de sai (DSR).

DSR é uma “taxa livre de riscos” na dai que vai ajudar a certificar as taxas de estabilidade da Maker, já que os detentores agora terão uma alavanca alternativa para puxar a fim de aumentar a demanda por dai (como bancários centrais anonimizados).

Esses acréscimos de recursos devem atrair uma nova base de garantias em 2020 que impulsiona o crescimento e adiciona novos mecanismos de estabilidade para dai.

2. Synthetix está ascendendo

Synthetix, protocolo de emissão de ativos sintéticos, teve crescimento de volume de menos de US$ 1 milhão em agosto para quase US$ 10 milhões em dezembro (baseada na média móvel de 30 dias) e apresentou uma nova stablecoin, Synthetix USD (SUSD), que pode ser rival da dai.

Enquanto a capitalização de mercado da SUSD é de cerca de US$ 10 milhões ainda está em uma ordem de magnitude menor que a da Dai, Synthetix é uma plataforma de rápido crescimento e é provável que atraia atenção, agora que seu token subiu em 3.330% em 2019.

Não achamos que esse projeto seja algo passageiro, apesar de haver preocupações sobre a reflexividade do token da Synthetix (o valor retido da Synthetix enquanto se cunham novos tipos de tokens sintéticos é próprio o token SNX, que indica “risco sistêmico”).

Ano passado, escrevemos: “stablecoins lastreadas em dólar iriam impulsionar ‘finanças abertas’ na adesão convencional. A ideia de stablecoins lastreadas em dólar vai ser generalizada a outras classes de ativos, como um token que rastreia S&P 500.

Novos índices de cripto que espelham desempenhos tradicionais de ativos (valores mobiliários sintéticos de cripto) são um mercado inexplorado (mas tecnicamente ilegal) que pode ser crescer em 2019”.

Como você pode mimetizar rendimentos na S&P para um investidor na Indonésia que não pode comprar o índice diretamente? Synthetix está perto de responder a essa pergunta, apesar de, novamente, nós já termos visto os riscos gerados da dependência de oráculos imaturos para alimentar esses contratos.

3. Nem tão DeFi assim

Protocolos DeFi se divulgam como abertos, apermissionados, resistentes a censura, etc., mas é um pouco cedo para confiar nessas declarações generalizadas e aspiracionais.

Neste ano, uma auditoria descobriu que a Compound tinha privilégios administrativos que permitiam que a equipe mudasse vários parâmetros e transações de censores. A equipe rapidamente atualizou o protocolo, mas a mensagem devia ter sido clara: não confie no “De” em “DeFi durante as fases de teste.

Logo, é muito bom se essas redes ainda em fase inicial tiverem uma forte comunidade tocando o barco.

Considere o contraste entre a velocidade em que a Maker Foundation resolveu a vulnerabilidade recente com a mesma que a Augur, cuja comunidade sofreu por meses para chamar a atenção de um mau comportamento de um único brincalhão anônimo enquanto criava um número de falsas previsões de mercado durante este ano.

4. Garantias superfluidas (leia-se “como eu posso destruir o sistema?”) e derivativos on-chain

Até hoje, os participantes DeFi se comportaram bem em relação a seus colegas. Isso ocorre porque a maioria dos primeiros investidores são ideologicamente alinhados aos primeiros detentores de tokens.

Isso vai mudar conforme a explosão no crescimento das DeFi e os investidores descobrirem como pegar posições eficazes a descoberto.

Antes, críticos destacaram falhas na segurança nesses sistemas e alguns até comecem a tentar quebras de contrato e tomar garantias em breve. Os riscos se acumulam conforme a criação de protocolos um em cima do outro.

Assim como a crise de valores mobiliários apoiados por hipoteca, vai ser difícil desenrolar posições de garantias de DeFi se houver um acontecimento de “cisne negro” em todo o sistema.

Na verdade, tenho certeza que o universo das DeFi deve ser explorado à la “The DAO”, em que investidores sejam completamente arruinados antes de reconfigurar e reconstruir com um pouco mais de rigor.

Dados os riscos das falhas sistêmicas de DeFi, a maioria dos profissionais vão precisar de melhores ferramentas de hedge antes de colocarem qualquer capital em risco.

Ohmydai, baseada no whitepaper do protocolo Convexity, é um dos primeiros exemplos da forma que os usuários possam conseguir comprar opções em dai (vender dai por 1 USDC em algum momento no futuro).

É como um câmbio padrão de crédito em um protocolo que já mimetiza os câmbios padrões de crédito (eu adoro cripto), mas faz sentido!

Se você tem uma boa margem financeira em seu livro de empréstimos dai, talvez você pague alegremente por um ponto de diferença de preço para esse tipo de segurança.

Se 2019 foi o ano do empréstimo DeFi, 2020 vai ser o ano dos derivativos DeFi. Longa cobertura, menor risco.

5. Departamentos de DAOs

Apesar da DAO original ter uma visão grandiosa de algo parecido com um Softbank Vision Fund sem líderes para as pessoas, vimos o ressurgimento de experimentos bem menores e cuidadosos no design DAO.

Exemplos incluem MolochDAO (alocação em financiamento dos subsídios na Ethereum 2.0), MetaCartel (subsídios de desenvolvimento de dapps na Web 3.0) e a MarketingDAO (um fundo de marketing governado por uma comunidade para a Ethereum).

Até agora, eles deram certo porque conseguiram gerenciar bens públicos e contas de despesas, e não capital de investimento. Mas os sucessos de 2019 mostraram como DAOs poderiam efetivamente coordenar as ações financeiras humanas. Isso é muita coisa.

Em 2020, as primeiras DAOs “com fins lucrativos” não vão demorar muito para chegar.

6. Corretoras centralizadas experimentam Finanças Abertas

Neste anos, vimos todas as corretoras darem o seu melhor — acompanhando a Binance. A maioria das corretoras fora dos EUA já seguiram a Binance ao vender seus próprios tokens.

Após o lançamento do Launchpad da Binance, quase toda grande corretora global seguiu a moda com uma plataforma de IEO.

Quando a Binance lançou seu próprio blockchain, outros também. Tokens de corretoras representam uma nova onda de “affinity tokens” — parte moeda leal, parte bilhete de loteria, parte participação de mercado.

E quando algumas corretoras migraram tokens para seus próprios blockchains nativos e corretoras descentralizadas, ou DEXs (vs. Ethereum), a linha entre empresa e rede se torna tênue.

Pode fazer sentido uma grande cadeia de corretora (como a Binance) bifurcar um protocolo DeFi como Compound que já tem uma demanda, mas liquidez relativamente negligente.

Se os tokens de corretoras (e seus pools de liquidez correspondentes) podem persuadir usuários a migrarem de redes, então os protocolos DeFi da Ethereum podem ser rebaixados para bancos de ensaio.

7. Corretoras descentralizadas experimentam finanças centralizadas

No mundo das corretoras, liquidez é rei. Isso é verdade tanto no mundo centralizado quanto no mundo descentralizado e, depois, isso foi validado pelos modelos P2C (peer-to-contract) como Uniswap, um fazedor de mercado automático que permite que qualquer um receba em troca de depositar capital em um pool de liquidez compartilhada.

O modelo P2C é particularmente eficaz porque remove a necessidade de uma contraparte junto com a complexidade associada de fornecer liquidez para um livro de oferta descentralizado. É por isso que a Uniswap se dá bem em uma época em que os modelos P2P (peer-to-peer) estão sendo bem pouco utilizados.

Agora parece que a Uniswap possa ser a solução para também tornar ilíquidos os mercados de security tokens. Com engenharia jurídica, pode ser possível criar um token de valor mobiliário permissionado para um tipo específico de negociadores (por meio de KYC, identificação de clientes) e facilitar a negociação em um mercado P2C.

RealT acabou de vender uma propriedade em Detroit para investidores em todo o mundo com um security token da Uniswap que representa propriedade fracionária e direitos de lucro de aluguel para os detentores.

Corretoras centralizadas de security tokens podem levar anos para criar liquidez suficiente e licenças regulatórias seguras antes de se tornarem interessantes ou disponíveis para usuários finais. Uniswap pode ser mais rápida para o mercado porque os riscos são menores (por enquanto).

Uniswap é o único ponto luminoso em um ano decepcionante de projetos de DEX e seus volumes de negociações (baixos com o restante do mercado).

Esses protocolos podem ser essenciais para interoperabilidade na aplicação interblocos (pagamentos de contrato para contrato ou de máquina para máquina) e ainda podem ganhar de corretoras centralizadas quando se trata de menor liquidez na negociação ou dificuldade em fornecer suporte para tokens (com foco em privacidade ou quase valores mobiliários).

Porém, as diferenças de preço ainda estão altas e as corretoras descentralizadas e os mercados de balcão (OTC) ainda totalizam 99% dos volumes para o futuro próximo.

8. Mercados de empréstimo

Empréstimo surgiu como um mercado de crescimento em geral, mas é principalmente enorme em DeFi.

Ao longo de 2019, protocolos DeFi criaram US$ 650 milhões em empréstimos, em que US$ 450 milhões estão atualmente retidos como garantias e cerca de US$ 75 milhões em empréstimos pendentes.

Compound (que não tem um token) agora é a segunda em questão de valor retido, apenas atrás da Maker, dentre os protocolos de empréstimo, e chamou a atenção e os investimentos dos principais investidores cripto (aliás, existe um modelo comercial a longo prazo se corretoras de bilhões de dólares bifurcarem seu código sem repercussões?).

Empréstimo de garantias é um início, mas um novo sistema financeiro não vai ser construído apenas em um empréstimo baseado em garantias.

Ainda estamos esperando por melhores aplicativos descentralizados de identidade e de sistema de créditos para preencher a lacuna da equação atual do empréstimo DeFi.

Até lá, empréstimo vai ser limitado ao valor de todo criptoativo retido como garantia. Isso é provavelmente algo bom para essa fase experimental, já que os riscos verdadeiros estão na segurança de contratos inteligentes, governança e auditabilidade de garantia.

A possibilidade de uma “corrida ao banco” de DeFi está sob discussão, mas Alethio explicou muito bem os mecanismos em uma publicação excelente.

9. Carteiras DeFi

Produções mensais no empréstimo DeFi aumentaram em cinco vezes para mais de US$ 100 milhões por mês este ano. Já que o empréstimo de garantias de cripto começaram a se encaixar no mercado de produtos, a atenção mudou (naturalmente) para capturar a relação com o usuário.

Novas interfaces DeFi estão competindo agressivamente para se tornar o principal ponto de parada, em que os usuários podem deter, fazer transações, negociar e emprestar em um só lugar.

As interfaces mais bem-sucedidas vão ser as corretoras (com audiência existente) e as ferramentas que reduzirem melhor a complexidade.

Híbridos da Betterment, LendingClub e Robinhood como InstaDapp e Zerion, levantaram dinheiro de investidores conhecidos, como Pantera Capital e Placeholder.

Espero que essas e outras equipes (como Linen e Argent) levantem mais dinheiro em 2020 para competirem como portas de entrada para usuários de cripto “autossoberanos”.

10. O que mudou este ano?

Eu pensei que previsões de mercado, registros curados de tokens (TCRs) e “empresas contínuas” eram empolgantes ano passado. Eu acho ainda são empolgantes, mas previsões de mercado deram um grande passo atrás.

Augur tem apenas 13 mercados ativos abaixo de US$ 3 milhões em valor fixo atualmente, e sua startup mais promissora encerrou as atividades em julho, após apenas seis meses de operação (para ser justo, isso pôde ser previsível anteriormente à segunda versão da Augur no primeiro trimestre).

A encarnação 1.0 de TCRs são uma merda. Não houve inovação nesse setor desde 2017, e o design de curadoria de mercado que propusemos para o próprio registro de token da Messari vai parecer mais uma DAO/token de trabalho quando for para o mercado.

ICOs e IEOs estão nas últimas, mas vão ser enterrados como os indulgentes que são em breve (nós só precisamos passar por essa rodada de liquidações de Acordos Simples para Futuros Tokens — SAFT — privados e desastrosos).

Ainda estou empolgado sobre o conceito de “Empresas Contínuas”, que parecem ser como o Uniswap deste ano de ICOs (preste atenção em projetos como a Fairmint).