Sua restituição do Imposto de Renda caiu na conta? Veja como investir essa grana para poder aumentar o valor recebido em 2023

Se você está na lista de contribuintes “sortudos” que foram contemplados já no segundo lote de restituição do Imposto de Renda, deve ver um dinheiro caindo na sua conta hoje. Essa “renda extra” nada mais é do que um ajuste de contas feito pela Receita Federal pelo imposto que você pagou a mais no ano passado.

Você pode fazer bem o que entender com ela: quitar dívidas, programar uma viagem, trocar de celular…

Ou você pode investir essa grana para buscar uma restituição ainda maior no IRPF 2023 e contribuir para o seu futuro.

Para isso, há um investimento em especial, que muitas pessoas ignoram e acabam passando batido na oportunidade de receber mais grana do Leão. A seguir, você descobre mais sobre essa aplicação e quais são as vantagens tributárias que ela te oferece.

Uma boa via de mão dupla

Recebe a restituição aquele brasileiro que contribuiu com mais imposto do que deveria durante o ano referente à declaração. A Receita faz esse cálculo automaticamente a partir das informações de ganhos e gastos que você insere no programa.

Para reduzir a sua base de cálculo do IR, existem alguns “macetes”, que consistem basicamente em declarar gastos com saúde, educação, pensão alimentícia e dependentes. Para quem faz a declaração completa, é extremamente vantajoso também declarar o aporte em um tipo de investimento específico.

Qual? Um fundo de Previdência Privada do tipo PGBL.

Com esta aplicação em carteira, você pode deduzir até 12% da sua renda tributável, consequentemente reduzindo o IR a ser pago ou aumentando sua restituição.

A maior vantagem deste gasto dedutível em relação aos outros da lista é que o dinheiro que você aporta em um fundo previdenciário continua sendo seu, rendendo na sua conta e contribuindo para que você tenha uma aposentadoria mais confortável financeiramente.

Ou seja, é uma via de mão dupla: você pode se beneficiar da restituição mais robusta e da valorização do seu fundo de previdência no longo prazo.

No longo prazo, os fundos de previdência rendem mais do que os fundos convencionais

A previdência privada é um tipo de fundo de investimento, que capta recursos e aloca em uma série de ativos, como ações, títulos de renda fixa e até mesmo Bitcoin e outras criptomoedas. Mas ele tem uma grande vantagem: o imposto cobrado sobre os rendimentos pode ser menor do que nas demais classes de ativos. Isso significa que sobra mais dinheiro para você no final das contas.

Enquanto os fundos de investimento tradicionais cobram come-cotas e imposto de renda sobre o rendimento a partir de 15% (no melhor cenário), este investimento paga o imposto só no resgate. O dinheiro no tempo tem valor: pagar depois significa deixar o dinheiro rendendo e isso por si só é uma vantagem.

Além disso, a tributação é menor e pode chegar a 10% no melhor cenário (caso de aplicações acima de 10 anos, na tabela regressiva).

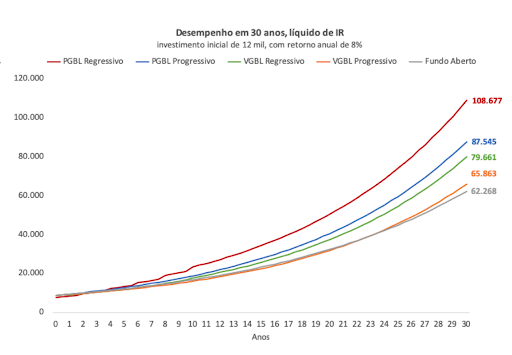

Essa vantagem tributária pode render e muito no seu bolso no longo prazo. Uma simulação feita pela equipe de especialistas em fundos de investimentos da Empiricus mostra que um PGBL pode ter rendimento líquido 75% superior a um fundo com alocação igual no período de 30 anos. Veja só:

Segundo os analistas, vale a pena colocar parte do seu dinheiro em bons planos de previdência para aproveitar todas as vantagens no longo prazo.

E o melhor é que há opções de previdência para todos os tipos de investidores, independentemente de idade, apetite ao risco ou capacidade de aportes. Acredite se quiser: há até mesmo fundos de criptomoedas focados em previdência.

Claro que é preciso escolher com sabedoria e prudência, já que estamos falando do seu futuro. É comum que surjam dúvidas: é melhor PGBL ou VGBL? Tributação regressiva ou progressiva? Renda vitalícia ou temporária?

Pensando nisso, liberamos um guia gratuito com todos os detalhes que você precisa saber sobre a Previdência Privada, incluindo como se aproveitar dos benefícios fiscais que a aplicação oferece em relação ao Imposto de Renda. Para baixar, basta clicar no botão abaixo:

QUERO BAIXAR O GUIA GRATUITO DA PREVIDÊNCIA

De bônus, também disponibilizamos uma planilha para que você avalie se vale a pena investir em um PGBL e quanto você receberia de restituição ao optar por essa modalidade.

Vale o lembrete: como a declaração do Imposto de Renda deste ano se refere aos rendimentos do ano anterior, quem não investiu em Previdência em 2021, infelizmente não pôde aproveitar os benefícios no IRPF 2022.

Mas essa situação pode mudar a partir de agora. E o seu eu de 2023 certamente te agradecerá. Investindo em um plano de Previdência PGBL e fazendo a declaração completa no ano que vem, você pode aproveitar uma restituição bem robusta e ainda contribuir para seu futuro e o da sua família.