O fim da ‘boquinha’ na LCA: taxação de títulos privados é boa para a Bolsa, vê analista

No começo do mês, a CVM ‘fechou a torneira’ para alguns CRIs, CRAs, LCIs e LCAs, limitando prazos e tipos de operações que poderiam se beneficiar da isenção do Imposto de Renda.

Para você que não sabe, o investidor pessoa física que investe em tais títulos são isentos da cobrança do IR sobre os rendimentos como forma de apoiar o desenvolvimento do agronegócio e do setor imobiliário – áreas chaves para o crescimento do país.

Com essa isenção, os emissores podiam oferecer taxas mais baixas, resultando em títulos atrativos, o que ajudava a diminuir o custo de toda a operação.

Porém, securitizadoras e bancos acabavam abusando desses títulos, aproveitando-se para financiar operações que tangenciavam os setores a serem incentivados ou que já contavam com algum tipo de subsídio do governo.

Um dos títulos que ganhou notoriedade foi o da Zamp, controladora do Burger King no Brasil, que anunciou a emissão de um CRA de R$ 500 milhões para comprar carne.

Distorções desse tipo acabaram gerando uma proliferação de títulos isentos em busca de financiamentos de baixo custo.

Isso também beneficiou o investidor de renda fixa, que passou a ter à sua disposição títulos rentáveis e, no caso das LCI e LCA, seguros e com boa liquidez.

Por conta disso, muita gente não gostou das restrições da CVM, que tende a diminuir a oferta de títulos de renda fixa isentos de IR. Porém, para o renomado analista de ações Felipe Miranda, da Empiricus, research do grupo BTG Pactual, elas podem ser benéficas para os brasileiros.

Em seu relatório quinzenal, Miranda destaca que o fim da ‘farra’ dos títulos públicos isentos deve normalizar o fluxo de investimento nos ativos de risco, como ações da Bolsa, por exemplo.

‘O mercado volta a florescer como um todo. Ou seja, o investidor pode até perder uma boquinha ali na LCA, mas pode ter benefícios mais sólidos, longevos e equilibrados nos fundos de investimento e nas suas ações’ – afirma Miranda

O analista acredita que o mercado de fundos, que está ‘esquecido’ desde 2021, e o de ações devem voltar a ganhar mais relevância no portfólio do investidor brasileiro e internacional com a medida.

Além disso, o fim da isenção gera mais receita para o governo e, consequentemente, ajuda a equilibrar as contas públicas, fator fundamental para que a economia do país ande bem.

Ou seja, ‘a boquinha’ pode ter acabado para LCAs, CRAs, CRIs e LCIs, mas isso não quer dizer que vai ser impossível lucrar com investimentos. Pelo contrário, as chances agora podem ser ainda maiores.

Retornos maiores do que os da renda fixa podem ser capturados por quem investir nas ações certas

Afinal, Miranda está certo de que o momento atual é o ideal para investir em ações. Além dos fatores citados acima, o analista destaca outro de extrema importância que, no passado, fez investidores multiplicarem o dinheiro por até 11 vezes: a dinâmica inflacionária e a sua correlação com a taxa de juros.

Miranda explica, no relatório, que os índices que medem a inflação no Brasil, conhecidos como ‘IGPs’ e ‘IPCs’, têm surpreendido consecutivamente para baixo.

Isso é importante, pois o Banco Central consegue cortar com mais facilidade a taxa de juros do país com a inflação controlada, caindo consecutivamente.

Tal fato, por sua vez, é positivo para o mercado de ações, já que, quanto menor é a taxa de juros de um país, maior tende a ser o consumo da população, o lucro das empresas e, consequentemente, o valor das ações listadas em Bolsa, já que os papéis tendem a seguir os resultados das empresas.

Essa dinâmica pode ser representada pelo gráfico abaixo:

Nele, podemos ver duas linhas:

- A vermelha – que representa a trajetória das menores empresas da Bolsa, denominadas de Small Caps; e

- E a linha preta – que representa a trajetória dos juros no Brasil.

Repare que todas as vezes que os juros caem (linha preta), a linha vermelha (índice Small Caps) sobe.

Em 2015, quando o juro ultrapassou a faixa dos 14%, o mercado de ações, especialmente das pequenas empresas – que são mais sensíveis aos juros -, despencou.

Já, quando a taxa de juros começou a cair, o índice de Small Caps (SMAL11) disparou da faixa de R$ 30 para mais de R$ 140 em apenas 4 anos.

Isso significa que os investidores que aportaram no índice conseguiram mais do que quadruplicar o investimento.

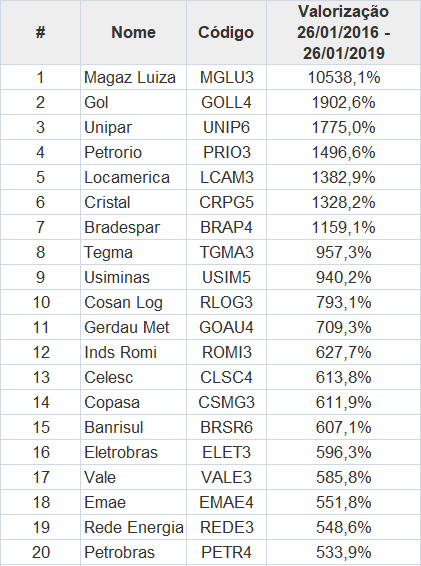

Aqueles que foram além e investiram nas empresas certas conseguiram ganhar ainda mais dinheiro. Repare na tabela abaixo:

Se quem investiu no índice multiplicou o dinheiro investido por até 4 vezes, aqueles que investiram nas melhores ações da tabela acima multiplicaram por, no mínimo, até 6 vezes e no máximo até 20 vezes o investimento no período de 3 anos.

Temos o caso do Magazine Luiza na tabela, responsável por multiplicar o dinheiro dos investidores em até 100 vezes, mas vamos desconsiderar, porque é um caso extremamente fora da curva que provavelmente não vai se repetir de novo.

Na época, a conhecida Magazine era uma pequena Small Cap, por isso o crescimento exponencial.

É interessante ter empresas de pequeno porte no portfólio justamente por conta dessa potencial exponencialidade. Porém, os riscos são maiores, por isso, é importante equilibrar o seu portfólio de ações com empresas já maduras, além de outros ativos.

Veja que até mesmo a gigante Petrobras conseguiu multiplicar o dinheiro dos investidores por até 6 vezes nesse período.

Ganhos passados não garantem ganhos futuros, além disso, é importante destacar que os juros, por si sós, não fazem com que as empresas subam exponencialmente.

As companhias que entregam mais retorno para os investidores são aquelas que apresentam melhores resultados e têm boa governança corporativa.

Investir em qualquer empresa é, sem dúvida, um risco muito grande para o seu patrimônio. Existem diversos fatores para se analisar antes da tomada de decisão.

QUERO RECEBER A LISTA COM AS MELHORES AÇÕES DA BOLSA

As ações certas para o momento atual são essas, segundo a Empiricus Research, do grupo BTG Pactual

Para que você tenha ideia, a Empiricus Research, fundada por Felipe Miranda e adquirida pelo BTG Pactual, possui mais de 15 analistas dedicados a encontrar as melhores empresas para que os mais de 300 mil clientes da casa de análise possam ganhar dinheiro com investimentos.

A análise é tão criteriosa que apenas 10 ações passaram no crivo de melhores ações para o momento, dentre as mais de 400 empresas listadas existentes.

A Empiricus acredita que os investidores que aportarem nessa lista de 10 ações poderão ganhar um bom dinheiro.

A boa notícia é que a casa de análise liberou a lista gratuitamente. Os interessados em ver o nome das 10 ações precisam fazer um cadastro nesta página. A lista será encaminhada para o seu e-mail gratuitamente.