Menos descontos no salário: conheça técnica para receber valor líquido mais alto resgatando seu IR

Quem trabalha registrado na CLT como empregado já sabe: todos os meses, o salário é bem menor do que o registrado na carteira, por conta dos enormes descontos na folha de pagamento.

Deduções obrigatórias como o Imposto de Renda retido na fonte e a contribuição para o INSS acabam “comendo” boa parte do salário dos trabalhadores brasileiros todos os meses.

Isso quando a empresa não faz descontos adicionais, como aqueles associados ao vale-transporte ou a concessão de benefícios como vale-alimentação…

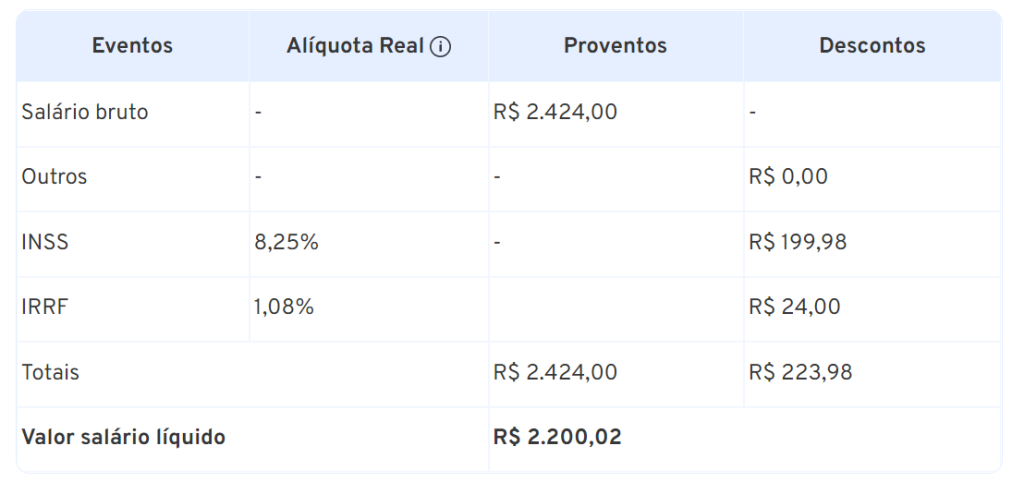

Quem possui uma remuneração de 2 salários mínimos atualmente, por exemplo, “perde” mais de R$ 200, quase 10% da folha, com esses descontos:

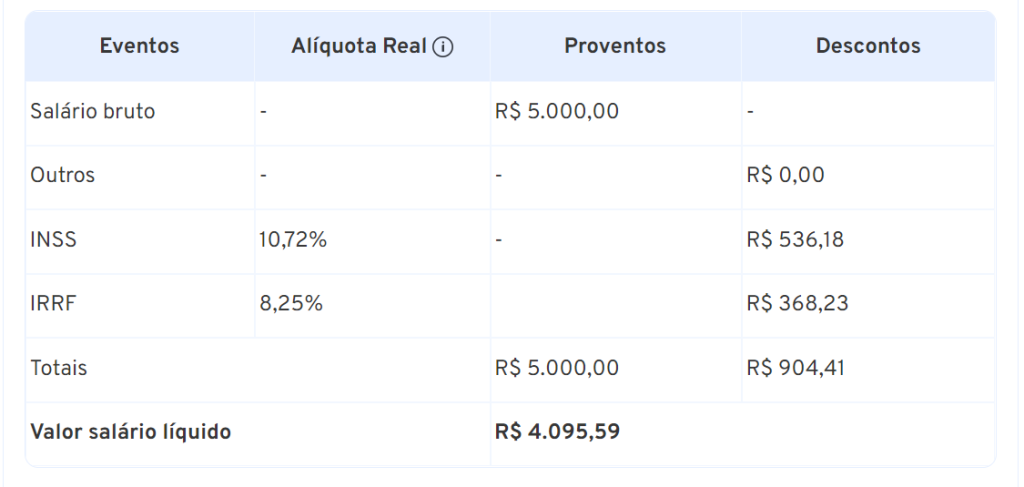

Para quem ganha mais, contudo, a “facada” é ainda maior. Se você ganhar R$ 5 mil por mês, por exemplo, uma parte do seu salário já vai atingir a alíquota máxima do Imposto de Renda:

Nesse caso, os descontos serão de mais de R$ 900, ou seja, praticamente 20% do seu salário…

Mas não para por aí: observe o que acontece daqui pra frente. Depois de atingir a alíquota máxima, tudo o que você ganhar a mais será tributado em 27,5%. Além disso, se você ultrapassar o valor de R$ 7.613,80 mensais, ainda contribuirá com o teto do INSS.

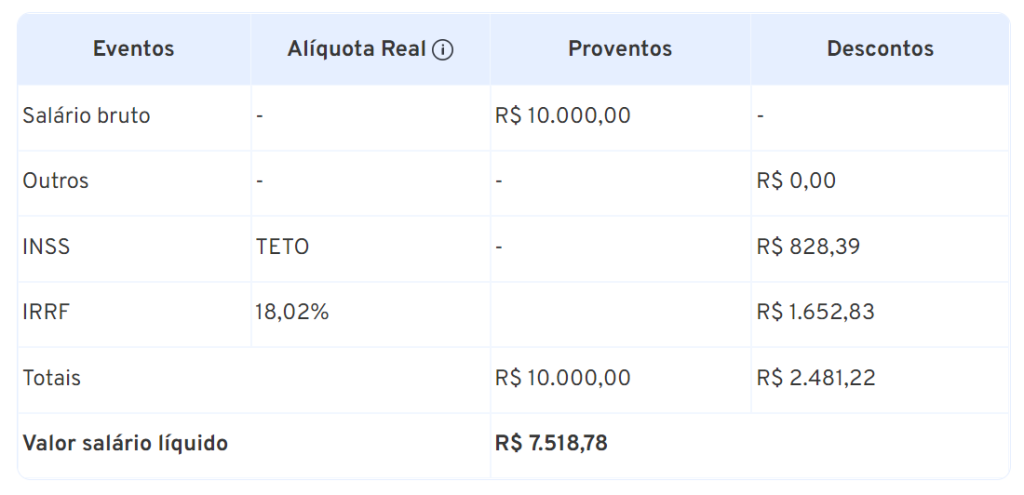

Veja o que acontece com quem ganha R$ 10 mil por mês, por exemplo:

Um desconto total de R$ 2.481,22, praticamente 25% do salário. Ou seja, a cada R$ 4 que você ganha, apenas R$ 3 ficam de fato com você.

Mas calma, existe uma maneira simples de virar esse jogo…

SAIBA COMO REDUZIR OS DESCONTOS DO SEU SALÁRIO

R$ 302,66 a mais no seu salário líquido?

Por mais que os descontos na folha de pagamento sejam importantes para financiar sua própria aposentadoria e toda a sociedade por meio de impostos, ver nosso próprio dinheiro indo embora de maneira tão fácil dá uma forte sensação de impotência e injustiça…

Afinal, além de estarmos perdendo nosso poder de compra, abrindo mão de maior conforto, viagens, boas refeições, etc, sabemos que esse dinheiro acaba sendo, muitas vezes, mal aplicado.

De um lado, o INSS muda suas regras a toda hora e, muito provavelmente, você não receberá o justo pelo qual contribuiu ao longo da vida quando se aposentar.

De outro, nossos impostos são muitas vezes mal utilizados e até mesmo desviados pelo poder público.

Como fazer parte desse dinheiro, então, ficar no seu bolso, de modo que você mesmo possa decidir o que fazer com ele?

Existe uma técnica que permite proteger até 12% do seu salário da “boca do Leão”, de forma totalmente legal.

Para explicar como funciona, vou usar o exemplo anterior, de quem ganha R$ 10 mil por mês. Para efeitos de desconto, esse dinheiro está dividido dessa maneira:

- R$ 828, 39 vão direto para o INSS;

- R$ 9.171,61 é a sua renda tributável, ou seja, passível da cobrança de Imposto de Renda.

Já esses R$ 9.171,61 se dividem da seguinte maneira:

- R$ 4.664,68 incidem sobre as diversas faixas de cobrança da tabela do IR, que variam de 0% a 27,5%;

- Tudo o que exceder esse valor, ou seja, R$ 4.506,93, vai pagar a alíquota máxima, ou seja, 27,5%.

A técnica da qual falamos permite que você “isente” de Imposto de Renda até 12% da sua renda tributável. No caso, 12% de R$ 9.171,61 daria R$ 1.100,59.

Como esse contribuinte tem mais de R$ 4.500 na faixa máxima do IR, ele deixaria de pagar 27,5% sobre os R$ 1.100,59, totalizando um ganho líquido mensal de R$ 302,66.

Seria como se o salário líquido, portanto, passasse de R$ 7.518,78 para R$ 7.821,44, um aumento de mais de 4%.

QUERO GANHAR ESSE “AUMENTO” NO MEU SALÁRIO LÍQUIDO

‘Dois coelhos numa cajadada só’: reduza seu IR e turbine seu INSS

Incrível, não é? Como você nunca ficou sabendo desse “macete” para aumentar o seu salário, que não envolve sonegação de impostos nem qualquer prática ilegal?

Isso só é possível graças a um incentivo governamental à previdência privada. Ela não é nada mais, nada menos, do que uma modalidade de investimentos em que é possível aplicar em diversos ativos, como renda fixa, fundos imobiliários e ações, mas contando com uma série de benefícios fiscais.

Além de permitir que você isente até 12% do seu salário, a previdência ainda cobra alíquotas mais baixas para seus ganhos enquanto investidor, dependendo do regime tributário escolhido.

Isso permite, por exemplo, que você tenha uma aposentadoria mais tranquila e confortável no futuro, diferentemente do que aconteceria se você confiasse apenas no “teto” do INSS, que, diante do histórico de inflação no país, fica cada vez mais baixo.

ENTENDA COMO É POSSÍVEL AUMENTAR SEU SALÁRIO LÍQUIDO E SUA APOSENTADORIA AO MESMO TEMPO

Um Pix da Receita direto na sua conta

Esse ganho no salário líquido, ao contrário do que você pode ter pensado, não vai acontecer diretamente no seu holerite.

Na realidade, ele será depositado no ano seguinte, tudo de uma vez na sua conta, por meio de um Pix da Receita Federal.

Na prática, ela vai devolver o excesso de imposto que você pagou ao longo do ano anterior.

Por exemplo, se você ganhar R$ 10 mil por mês, terá direito a R$ 302,66 todos os meses. A Receita vai pagar 12 vezes esse valor em uma pancada só, o que daria R$ 3.631,92, no ano seguinte, sem contar os ganhos de outras fontes de renda, férias e 13º salário.

A Receita Federal faz esse depósito religiosamente. Isso ocorreu no governo de Lula, Dilma, Temer e Bolsonaro. E não tem qualquer sinalização para mudar isso.

E mais do que isso: a lei atual prevê que o dinheiro seja depositado em qualquer cenário econômico:

- A bolsa de valores pode cair ou subir…

- A taxa de juros pode cair, subir ou ficar igual…

- Pode ter guerra na Ucrânia, o dólar pode disparar, o preço do petróleo pode ir às alturas…

- A Receita Federal nunca deixou de pagar.

É por isso que muitos especialistas em finanças pessoais consideram que esse é o melhor investimento para você fazer ainda em 2022, já de olho no “retorno” esperado para 2023.

Para buscar receber essa “grana extra” da Receita Federal no ano que vem, você precisa seguir os seguintes passos:

1 – Verificar se você está habilitado a receber dinheiro de volta da Receita Federal em 2023

Não é pra todo mundo que vale a pena investir em previdência privada para tentar engordar a restituição do Imposto de Renda.

Depende única e exclusivamente da sua situação pessoal: qual sua renda, se você estuda, se tem filhos e outros fatores bem pessoais.

De qualquer forma, pode ser que você esteja deixando “dinheiro na mesa”. Vale a pena, portanto, consultar as regras para verificar.

Você não precisa pagar nada para isso. Não tem nada a perder, mas pode ter um dinheiro a receber em 2023. Consulte no botão abaixo se você está apto:

VEJA AQUI SE VOCÊ ESTÁ APTO A ENTRAR NA ‘FILA DO PIX’ DA RECEITA FEDERAL

2 – Calcular o valor ideal do seu aporte na previdência privada para maximizar sua grana extra

Existe um número ótimo para investir em previdência privada para turbinar sua restituição. É o melhor valor para investir e ganhar essa espécie de “cashback” no ano que vem na forma de restituição.

Mas você precisa ficar esperto para não cair em nenhuma “pegadinha”. É que existe um limite do quanto dá para ampliar sua restituição. Se você errar o número e investir um valor muito alto, pode até pagar mais impostos. E isso aí “ninguém merece”…

Então, você precisa calcular o seu número ideal.

A boa notícia é que você consegue baixar uma planilha gratuita para simular o aporte ideal e também o valor que você deve receber de volta em 2023.

BAIXE AQUI A PLANILHA PARA CALCULAR QUANTO PODE RECEBER DA RECEITA FEDERAL EM 2023

3 – Cuidado com as “furadas” do mercado

Ampliar sua restituição do Imposto de Renda do ano seguinte é só uma das vantagens da previdência privada. Mas essa aplicação financeira tem diversos outros benefícios.

Você sabia que dá para pagar menos imposto sobre o rendimento das aplicações financeiras em fundos de previdência?

É que a “mordida do Leão” pode ser menor na previdência do que em fundos de investimento tradicionais, no Tesouro Direto, nos investimentos em ações, entre outros, no longo prazo.

É por isso que muita gente opta por investir em previdência privada em vez de comprar ações diretamente ou investir em fundos de investimento.

Mas na hora de escolher o fundo, o investidor precisa ficar esperto. É que o mercado tem de tudo:

- Alguns fundos de previdência privada são péssimos, com rendimento pífio e taxas abusivas;

- Outros são excelentes, com taxas competitivas, bons rendimentos, gestão de primeira linha e todas as vantagens da previdência.

Para você ter uma ideia de quanto produto ruim existe, a equipe de análise de fundos de investimentos da Empiricus Research montou uma lista com os 150 piores fundos de previdência do mercado.

A maioria desses fundos são vendidos pelos grandes bancos, mas são verdadeiras “furadas” (veja a lista completa neste Guia).

Então, é preciso saber escolher bem os fundos para pegar as melhores opções do mercado e também fugir das roubadas.

GUIA GRATUITO: 4 FUNDOS DE PREVIDÊNCIA QUE VALEM SEU INVESTIMENTO E 150 ‘FURADAS’ PARA PASSAR LONGE

Saiba gratuitamente tudo o que é necessário antes de investir

Para te ajudar com todas essas questões, a Empiricus Investimentos liberou como cortesia um Guia da Previdência Privada.

Você vai encontrar as seguintes informações:

- Como aproveitar as vantagens fiscais desta aplicação, investindo ainda em 2022;

- PGBL ou VGBL, qual é a modalidade de previdência mais indicada para você;

- Planilha financeira para calcular quanto você precisa investir para maximizar a sua restituição do IR;

- Lista com os 150 piores fundos de previdência privada do Brasil para você passar longe;

- 4 sugestões de bons fundos de previdência para você investir.

Você pode ler o Guia da Previdência de graça e buscar sua renda extra em 2023. Basta se cadastrar neste link para receber as instruções para acessar o conteúdo.

Não se preocupe: você não precisa pagar nada em nenhum momento. Vale a pena, portanto, consultar o Guia e depois avaliar se vale a pena investir em previdência privada para buscar uma renda extra em 2023.