Média de 66% ao ano: estratégia matemática elaborada nos EUA está aumentando em 10 vezes o lucro de investidores pessoa física na bolsa

Você aceitaria se o seu banco ou corretora simplesmente multiplicasse por 10 vezes os retornos da sua carteira de investimentos, sem que você precisasse modificá-la?

Por exemplo: caso você tivesse obtido um retorno de 10% no último ano, esse retorno simplesmente se “transformasse” em 100% no mesmo período?

Apesar de soar como “papo furado” que seja possível duplicar o retorno dos investimentos sem motivo algum ou risco adicional relevante por isso, grandes fundos e investidores estão se utilizando de uma técnica matemática praticamente desconhecida para ampliar seus ganhos de maneira considerável.

Até mesmo investidores pessoa física estão sendo capazes de gerar renda de até R$ 1.000 todos os dias com o uso da técnica.

E aqui não estou falando de alavancagem, mas sim de um método estatístico capaz de mapear operações com maior probabilidade de êxito e lucro.

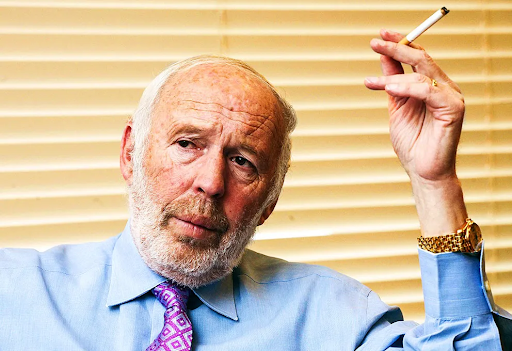

Pode parecer fantasioso, mas um matemático renegado do MIT (Instituto de Tecnologia de Massachusetts) foi o responsável por desafiar grandes investidores e forçar uma revolução em Wall Street e no Vale do Silício em 1982.

Apesar de pouco conhecido, esse cientista desenvolveu um modelo de investimentos que entregou retornos de, em média, 66% ao ano – isso ao longo de incríveis 30 anos!

A eficácia da técnica é tão grande que um grupo de investidores desenvolveu inclusive uma ferramenta capaz de replicar na Bolsa as diretrizes obtidas através desse método. O resultado: um retorno 940% superior ao de quem investe do mesmo jeito, mas sem usar a ferramenta.

Tudo isso de maneira quase automática: basta alguns cliques para a ferramenta executar ou não sua ideia de investimento.

Neste texto, além da incrível história que marcou o mundo dos investimentos para sempre, você também encontrará um caminho prático para poder replicar o segredo desse gênio.

Você estará livre para testar, se assim desejar, o sistema que melhor replica o método com potencial incrivelmente lucrativo em questão – e podendo ainda ganhar uma bonificação pelo teste gratuito.

Portanto, vamos à história improvável de Jim Simons…

Ele bateu de longe Buffett, Soros, Dalio e qualquer um

Os maiores investidores da história seguem padrões clássicos: conversas com executivos, análise de registros financeiros e antecipação da direção que as ações (e as economias) vão tomar.

E o clássico funciona, como provam Warren Buffett, George Soros, Peter Lynch e Ray Dalio… mas este matemático muito menos famoso decidiu desafiar essa cartilha:

Jim Simons, um cientista do MIT, suspeitava que os mercados financeiros se movimentavam de forma organizada, sim, mas não de um jeito que pudesse ser detectado com intuição e percepção humanas.

Algo além da compreensão mais imediata das pessoas… algo verdadeiramente escondido atrás dos números.

E ele descobriu “o segredo” – as regras que regem os mercados – que muitos investidores passam a vida procurando (sem nunca encontrar).

Em 1982, Jim Simons inaugurou o Medallion, seu fundo de investimentos que aplicava esse segredo matemático. O resultado?

Rentabilidade de +66% ao ano por 30 anos consecutivos. Vale notar que +66% é o retorno médio anual, o que significa que a rentabilidade foi até maior que essa em alguns anos. É um resultado tão espetacular que chega a levantar dúvidas.

Mas o método foi validado – e bastante copiado.

Se antes Jim Simons era um revolucionário anônimo (e improvável) com um time de matemáticos renegados… sua empresa foi capaz de ter ganhos de US$ 100 bilhões.

Então, qual é o segredo por trás dessa máquina de fazer dinheiro? E como você pode aplicá-lo com apenas três cliques por dia sem precisar se tornar um gênio?

Sobre o segredo, duas palavras o definem: análise quantitativa, também conhecida como Quant.

Quant: a escolha de ativos baseada pura e exclusivamente em dados

Existem duas escolas clássicas quando se trata de analisar os melhores ativos para se investir:

- A análise fundamentalista, que leva em consideração as demonstrações financeiras, o cenário econômico e as projeções de desempenho para determinar o “valor justo” de um ativo;

- A análise gráfica, que busca identificar padrões comportamentais de um ativo em seu gráfico de preço, com o objetivo de prever sua variação de preço no futuro.

O novo método que está sendo usado para ampliar o retorno das carteiras é uma espécie de “terceira via” para os investidores.

Conhecida como “análise quantitativa” ou “Quant”, essa estratégia consiste em aplicar premissas matemáticas que levam em consideração o histórico e a tendência dos preços e volumes de negociação do ativo, além de dados financeiros e econômicos.

O objetivo, assim como o da análise técnica, é o de identificar padrões de comportamento para prever esses padrões no futuro e, assim, buscar ganhar dinheiro fazendo as alocações corretas. As premissas, no entanto, são mais palpáveis e objetivas do que as projeções gráficas.

A análise e a tomada de decisão puramente baseadas em dados impedem que vieses emocionais e comportamentais acabem interferindo na rentabilidade do investidor.

SAIBA COMO APLICAR A ANÁLISE QUANT NOS SEUS INVESTIMENTOS

Como a análise Quant é capaz de turbinar carteiras?

De maneira geral, os modelos quantitativos têm dois objetivos distintos:

- Identificar oportunidades, buscando ativos cuja especulação podem resultar em lucros mais prováveis;

- Montar uma carteira completa, entendendo como cada ativo se correlaciona, de modo a diminuir o risco do portfólio.

As diretrizes identificadas por esses modelos podem então ser executadas pelo investidor ou, com ainda mais eficiência, por ferramentas que operam diretamente na Bolsa de acordo com as premissas estabelecidas pelo investidor.

Um bom exemplo é o de uma estratégia utilizada pela plataforma Gamma Quant, ferramenta que vem praticamente dobrando o resultado de seus usuários e chega a entregar retornos de 4% ao mês.

O modelo da Gamma utiliza os dados para projetar uma tendência de preços de pares de ativos, por exemplo. Caso o preço real dos ativos comece a se desviar dessa tendência, a expectativa é a de que, em algum momento, ele retorne à média traçada.

Assim, quando o desvio está muito para cima, o modelo considera que é altamente provável que alguns ativos caiam em relação a outros.

Quando o desvio é para baixo, os ativos tendem a subir. Além disso, quanto maior o desvio, maior a probabilidade de que os preços retornem à linha projetada.

Por meio desse mecanismo, o investidor poderia “programar” a ferramenta para vender ativos quando eles subirem muito além das projeções e comprá-los quando estiverem abaixo.

COMECE A USAR OS DADOS PARA BUSCAR AUMENTAR SUA RENTABILIDADE

Qual a eficácia da metodologia Quant?

Como o sistema trata de probabilidades estatísticas, é impossível afirmar que o modelo irá acertar 100% das vezes. Entretanto, as chances de fato vão para o lado do investidor, baseadas em dados.

Segundo o fundador da Gamma Quant, Sérgio Ferro, a média de acertos do modelo é de 90% das operações. Naturalmente, isso irá variar de acordo com a agressividade do investidor:

- Ele pode deixar a régua de possibilidades “mais baixa” para tentar ganhar mais, mas também correr mais riscos;

- Ele pode ir “só na boa”, em operações nas quais o sucesso é quase garantido, mas terá um número menor de oportunidades para ganhar dinheiro.

Independentemente do perfil de cada um, a estratégia permite que qualquer investidor consiga, com apenas três cliques, obter uma importante fonte de renda extra, sem precisar entender de mercado, já que o modelo dará todas as diretrizes, e sem perder tempo, já que a ferramenta executa automaticamente as operações.

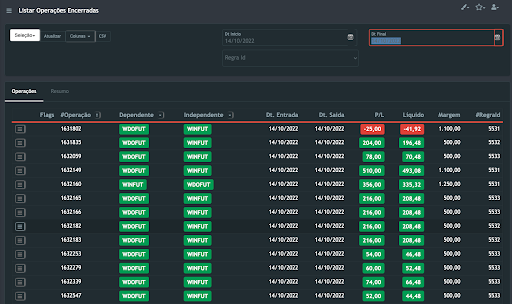

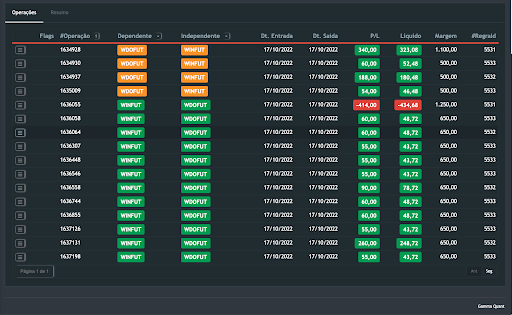

Observe abaixo o desempenho de um dos investidores que começou a utilizar a plataforma há poucos dias. Como é possível observar, nos dias 14 e 17 de outubro, apenas uma das operações não deu lucro – e o prejuízo foi praticamente irrelevante em relação aos acertos:

Para determinar a diferença que a plataforma faz na vida de quem investe, a própria equipe de Inteligência da Gamma mediu a diferença de rendimento de uma das principais carteiras de ações de mercado com o desempenho do mesmo portfólio utilizando a ferramenta.

O resultado? Incríveis 95,3% de rentabilidade do investimento com base na análise Quant, contra 9,1% da carteira sem a ferramenta.

Ou seja: um retorno 940% maior, multiplicando por mais de 10 vezes o lucro que seria obtido sem a Gamma Quant.

Naturalmente, esse retorno passado não garante um lucro igual no futuro. Contudo, diante de uma média de acertos de 90%, as chances de um bom desempenho se repetir são consideráveis.

QUERO SABER COMO TURBINAR MEUS INVESTIMENTOS COM A ANÁLISE QUANTITATIVA

Este desafio paga R$ 10 mil; plataforma poderá ser testada gratuitamente

Com o intuito de permitir que mais investidores tenham acesso a essa técnica revolucionária, a Gamma está promovendo um período de testes da sua plataforma.

Para saber como aderir à experimentação, basta fazer sua inscrição neste link.

Ao se inscrever, você terá a oportunidade de entender melhor como funciona o modelo e o robô da Quant, bem como saberá a melhor maneira de aplicar essas ferramentas nos seus investimentos.

Para tornar o período ainda mais interessante, os inscritos poderão participar de um desafio no simulador da plataforma – e o que tiver a melhor performance em termos de lucros receberá um prêmio de R$ 10 mil em certificados de barras de ouro.

Além disso, serão oferecidos bônus de até um ano de uso totalmente gratuito da ferramenta. Para saber como participar, basta deixar seu contato clicando no botão abaixo: