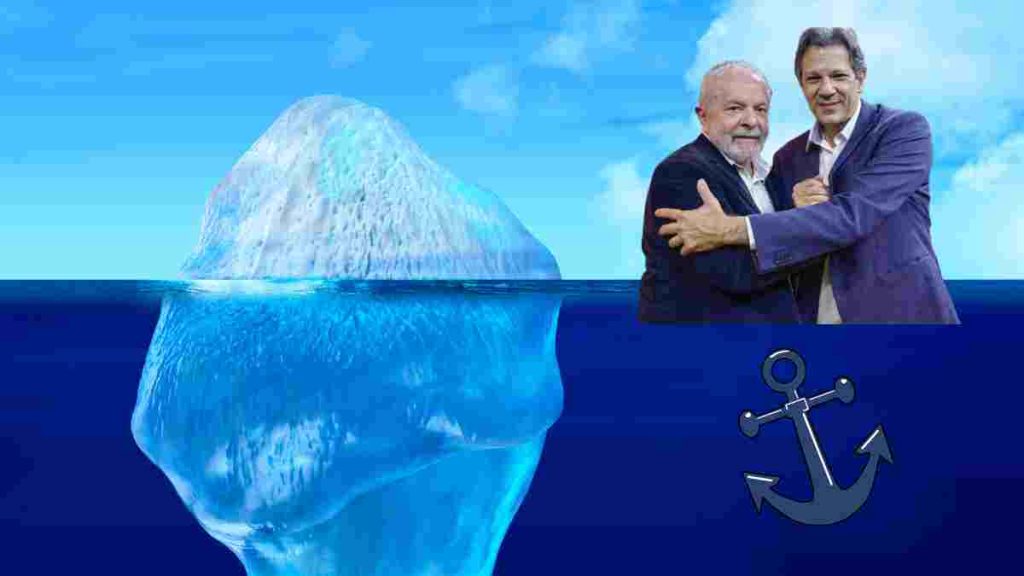

‘Inconsistente’: arcabouço de Lula e Haddad já bateu no iceberg e pode afundar até 2026, diz consultoria

A cada novo dado ou estudo divulgado, o cenário fiscal brasileiro preocupa ainda mais os investidores.

No mês passado, o governo reduziu a meta de superávit para o orçamento de 2025, de 0,5% do PIB para 0%, indicando que pode gastar mais do que o planejado.

Há duas semanas, o Comitê de Política Monetária (Copom) do Banco Central decidiu reduzir o ritmo de queda da taxa Selic, preocupado com o cenário internacional e com o fiscal brasileiro.

Já nesta segunda, o boletim Focus projetou, pela primeira vez neste ano, a Selic em dois dígitos ao fim de 2024, em 10% ao ano.

Agora, um estudo divulgado pela MCM Consultores chama a atenção para a provável inviabilidade da política fiscal de Lula a partir de 2026.

Segundo a consultoria, o arcabouço fiscal é inconsistente e certamente falhará no longo prazo. Os motivos, basicamente, são dois:

- A constitucionalidade dos pisos para saúde e educação, que, ao serem reajustados acima da inflação, tendem a “sufocar” as contas do governo;

- A vinculação de despesas ao salário mínimo que, por sua vez, possui regra de reajuste insustentável.

Para Felipe Miranda, CIO e estrategista-chefe da Empiricus, a situação fiscal do país é extremamente preocupante. Em despacho enviado nesta terça-feira aos seus leitores, ele fez um paralelo com o cenário de 10 anos atrás, sob o governo Dilma, quando chegou a prever “o fim do Brasil”.

“Plantam gastos para colher inflação”

Segundo Miranda, a heterodoxia na condução econômica brasileira, marcada pelo excesso de gastos e a pouca preocupação com o equilíbrio entre receitas e despesas, prejudica tanto a população mais pobre como os investidores.

“Os gastadores merecem um parabéns especial por nos conduzirem a uma Selic terminal mais alta, por mais tempo”, escreveu em sua newsletter, em referência à diminuição do ritmo de queda dos juros, que tende a punir ativos de renda variável, como as ações.

O analista ainda prossegue: “plantam gastos, para colher mais inflação e concentração de renda, enquanto tuitam em prol da defesa dos mais pobres”.

Em sua opinião, a situação se assemelha à de dez anos atrás, quando lançou a tese “O Fim do Brasil”. À época, Miranda criticou a condução econômica do governo Dilma, para além dos escândalos de corrupção – e recomendou a venda da ação da Petrobras (PETR4) e a compra de dólar – operação que gerou muito dinheiro para seus leitores.

Agora, ele prega cautela e dá três dicas para quem deseja se proteger.

“Seria ingenuidade não admitir o risco”: Miranda dá três conselhos para proteger o capital

Diante do cenário incerto e do aumento da heterodoxia no governo, o CIO da Empiricus entende que “o momento requer cautela e foco na preservação do capital”. Em sua análise, o momento pede ao investidor:

- Posição elevada em caixa;

- Diversificação regional;

- Diversificação entre moedas.

Ao citar a posição em caixa, Miranda ressalta uma forte vantagem do investidor brasileiro que investe em renda fixa: “temos esse ‘jabuticaba’ de premiar os rentistas com um juro alto, sem risco, sem volatilidade e, em muitas vezes, isento de Imposto”.

A referência, naturalmente, é relacionada à taxa Selic de ainda dois dígitos, que pode ser obtida por meio do Tesouro Direto com risco soberano (embora com Imposto de Renda).

Contudo, existem opções (que derivam da Selic alta) que ainda prezam pela preservação de capital e ainda oferecem ganhos adicionais com risco controlado.

Estou falando de títulos de renda fixa de bons emissores, com prazos justos, e que remuneram com ganho real (ou seja, te protegem da inflação) acima do Tesouro.

GRÁTIS: ACESSE OS MELHORES TÍTULOS DE RENDA FIXA DA SEMANA

Os melhores títulos de renda fixa toda semana para você

A própria Empiricus seleciona, toda semana, um cardápio com os principais títulos de renda fixa para investir no momento.

Em geral, são títulos “premium”, ou seja, com uma rentabilidade acima da média para as mesmas condições.

Nas últimas semanas, por exemplo, foi indicado um CDB de baixo risco de crédito, com rentabilidade de IPCA + 6,8% ao ano.

Outro papel que tem se destacado é uma debênture que paga IPCA + 7,1% isentos de Imposto de Renda.

Naturalmente, cada papel possui suas características e é importante avaliar seus objetivos antes de escolher – e óbvio, quanto maior a diversificação, melhor.

Um CDB de um emissor AAA, por exemplo, é um papel de baixo risco, pois tem garantia do FGC e é de um “bom devedor”. Dependendo do prazo, porém, ele pode não ter tanta liquidez.

Já uma debênture incentivada paga acima da média e é isenta de IR, mas tem uma “pitadinha” extra de risco e não serve para caixa ou reserva de emergência.

Por isso, é importante avaliar o cardápio semana a semana e escolher o que faz mais sentido.

Para cadastrar-se na lista de leitores e receber as recomendações toda semana, basta clicar no link abaixo: