Gastança pesada derrete lucros da XP (XPBR31) e ações ‘esfarelam’; nesse cenário, analista revela se BDR deve cair mais ou se ficou barato e é boa oportunidade

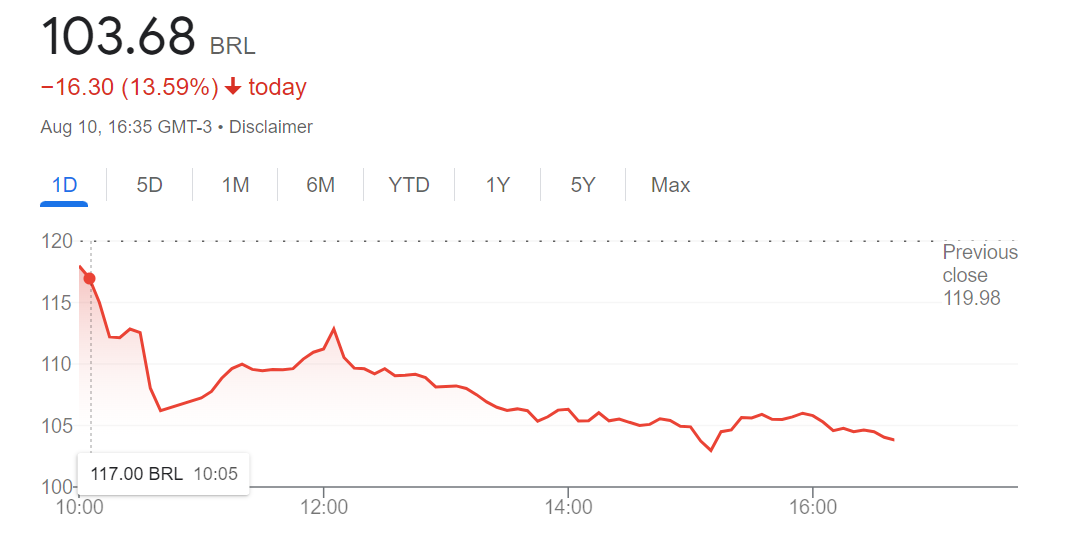

O mercado não reagiu bem ao balanço da XP (XPBR31). Apesar de apresentar um bom nível de receita e mostrar resiliência quanto à rentabilização do varejo, o crescimento vultoso de despesas acabou minando a geração de caixa da gigante do setor financeiro. Como consequência, às 15h30 desta quarta, os BDRs caíam cerca de 13%.

As contratações e gastos com novos segmentos ampliaram as despesas do conglomerado em 41%. Essas saídas de caixa afetaram diretamente o Ebitda e as margens, apesar da alta de 1% no lucro líquido.

O que fazer agora? Se livrar de XP antes que a ação possa “desandar” ou aproveitar o movimento de baixa para comprar barato?

Para responder essa questão, o analista Felipe Miranda explica, em relatório gratuito, toda sua tese relacionada à XP, que inclui também outras duas instituições financeiras. Para receber o material em seu e-mail, clique no botão abaixo

BAIXAR RELATÓRIO GRÁTIS

Operação está pesada: ‘não sei se o prêmio por XP compensa’, diz Miranda

Apesar de reconhecer que XP mostrou boa resistência diante de um mercado financeiro em crise, Miranda avalia que, ao se tornar uma empresa com muito capital, a XP está deixando de ser um caso de growth para se tornar value, uma mudança que é mais exigente em relação ao caixa gerado.

Por isso, na sua avaliação, pode haver um exagero no valor das ações. Contudo, isso não quer dizer que a XP seja uma empresa ruim.

Para ter acesso à tese do Felipe e à sua recomendação completa, basta baixar gratuitamente o relatório sobre XP, que ainda sugere uma operação conjunta com outras duas instituições financeiras importantes.

Clique no botão abaixo e receba em instantes o material completo, antes de tomar sua decisão de investimento.