Confira qual previdência privada pode ser mais rentável para você com simulador gratuito

Quanto antes você se planejar e investir em sua aposentadoria, maior pode ser a sua renda e segurança financeira no futuro.

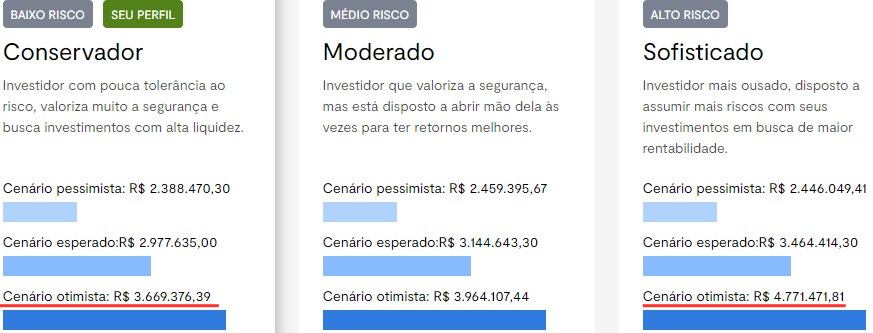

No entanto, fato é que alguns planos de previdência podem render mais do que outros. E, a depender da sua escolha, você pode acumular até R$ 1 milhão de reais a mais, de acordo com projeções do Simulador de Previdência do Money Times, criado em parceria com o BTG Pactual (faça sua simulação aqui).

Claro que esse resultado depende de alguns fatores, como:

- Perfil do investidor (conservador, moderado ou sofisticado);

- Composição da carteira ( % de pós-fixado, inflação, renda variável, etc);

- Tempo de investimento (por quantos anos);

- Valor dos aportes mensais (quanto você vai investir por mês)

Para receber uma projeção personalizada baseada nas suas características, você pode fazer sua simulação de forma 100% gratuita. Os resultados saem na hora:

GRATUITO: ACESSE AQUI O SIMULADOR DE PREVIDÊNCIA

Nem poupança, nem CDI: veja como conseguir até R$ 1 milhão a mais com planos de previdência privada

Vamos supor que você tenha um investimento inicial de R$ 5.000 e vá investir R$ 1.000 por mês por 30 anos.

Vamos considerar, também, que seu perfil é conservador, e que você seguiu a carteira ideal recomendada pelo Simulador de Previdência, conforme mostra a figura abaixo:

Considerando isso, veja a projeção de rendimento ao final de 30 anos:

- Poupança: R$ 909.641,56;

- CDI: R$ 1.436.666,07;

- Carteira recomendada: R$ 2.997.635,00.

Esse é o potencial de retorno da previdência privada comparada a outros investimentos mais conhecidos.

Claro que essa é apenas uma simulação, e não uma garantia de retorno futuro. No entanto, estamos falando de uma projeção conservadora, que reflete uma carteira de baixo risco.

Aqueles que topam encarar um risco maior, por exemplo, podem chegar a acumular um retorno de R$ 1 milhão a mais que o investidor conservador, considerando um cenário otimista:

[GRATUITO] FAÇA SUA SIMULAÇÃO AQUI

Veja qual tipo de previdência privada é o mais recomendado para você

Escolher a melhor opção de investimento pode gerar dúvidas no investidor. Afinal, existem diferentes modalidades de planos (VGBL e PGBL) e regimes de tributação (progressivo ou regressivo). Saiba qual delas é a melhor para você aqui.

Geralmente, o tipo PGBL (Plano Gerador de Benefício Livre) é recomendado para quem faz a declaração completa do Imposto de Renda e contribui para o INSS.

Afinal, ele permite ao investidor deduzir do imposto o que investiu durante o ano no plano de previdência privada até chegar no limite de 12% de sua renda bruta.

Já o tipo VGBL (Vida Gerador de Benefício Livre) é a escolha mais adequada por quem opta pela declaração simplificada do Imposto de Renda ou é isento, pois o VGBL possui regime de tributação diferenciado do PGBL e não possibilita a dedutibilidade fiscal no período de aplicação.

Além dessas duas modalidades, é necessário decidir o regime de tributação mais vantajoso para você:

- Na tributação progressiva, as alíquotas do imposto de renda variam conforme o valor resgatado e seguem a tabela do salário (até 27,5%). A tributação no resgate é de 15% na fonte, sujeita a ajuste na declaração de IRPF.

- Na tributação regressiva, as alíquotas de IR não dependem do valor resgatado, mas do prazo entre o aporte e o resgate, começando em 35% (até 2 anos) e indo até 10% (acima de 10 anos).

Se você ainda está em dúvida, não se preocupe. O Simulador de Previdência pode te ajudar a tomar essa decisão, sugerindo qual é o tipo de plano e regime de tributação mais indicado para o seu perfil.

Apesar de parecer “complicado”, fundos de previdência podem ser grandes aliados na multiplicação de patrimônio a longo prazo. Além de garantirem benefícios tributários que você não encontra em nenhum outro tipo de investimento, como a isenção de come-cotas.

Portanto, se você busca uma qualidade de vida digna no futuro, sem o estresse de ter que depender apenas do INSS, é importante planejar sua aposentadoria o quanto antes.

E se você já tem algum plano de previdência privada mas deseja diversificar ou apimentar o seu portfólio, o Simulador também pode sugerir uma portabilidade personalizada para você, de acordo com seus objetivos.

Faça a sua simulação agora mesmo e não negligencie seu futuro financeiro:

GRATUITO: FAÇA SUA SIMULAÇÃO DE PREVIDÊNCIA AGORA