Com o S&P 500 estável no ano, será que vale a pena manter o foco no longo prazo?

Por Clement Thibault/Investing.com

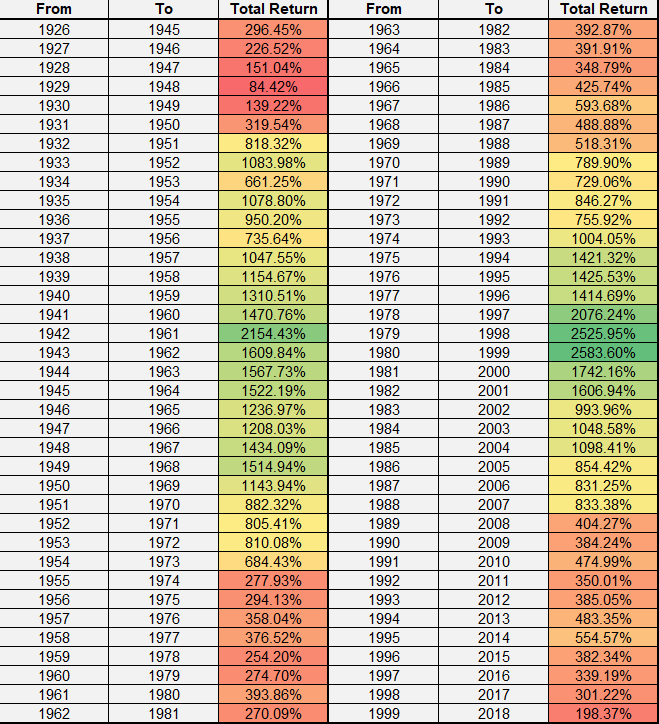

Considere o seguinte: desde 1926 (primeiro ano do conjunto de dados usados neste artigo) nunca houve um período de 20 ou até mesmo 30 anos em que os retornos do S&P 500 tivessem sido negativos. Isso é assombroso, principalmente para os incontáveis investidores que estão atentos ao fato de que os retornos desse índice de referência ficaram estáveis nos últimos 12 meses.

Isso também mostra a enorme falácia de tomar uma decisão de investimento baseada apenas nos retornos de um ano específico, independente do período considerado. Para destacar ainda mais esse ponto, se você tivesse investido no S&P 500 durante qualquer ano e deixado seu dinheiro lá por 20 anos ou mais, seus retornos sempre teriam sido positivos.

Os investidores mais jovens podem achar isso surpreendente, principalmente porque as ações têm estado relativamente voláteis ultimamente, assim como já estiveram por extensos períodos no passado. De 1929 a 1932, durante a Grande Depressão, o S&P 500 caiu por quatro anos consecutivos, inclusive em 1931, quando se registrou a maior queda da história em um ano, com o índice de referência perdendo -43,34%.

Mesmo assim, o retorno daquele período de 20 anos que iniciou um pouco antes do crash de 1929 foi de +84%. Esse desempenho pode ser tímido em vista dos ganhos auferidos em períodos similares de duas a três décadas, mas é preciso levar em conta que esse pode ter sido o pior período econômico de toda a história dos EUA.

Mais recentemente, o SPX teve três anos consecutivos de desvalorização, de 2000 a 2002. Um investimento no índice em 1 de janeiro de 2000 teria gerado um prejuízo de 37% nos três anos seguintes.

Naquele momento, vender parecia ser uma boa ideia, mas posteriormente só teria gerado perdas. Nos 19 anos seguintes, o mesmo investimento teria gerado um lucro de 146%, mesmo que inicialmente quase 40% do capital original tivessem desaparecido e precisassem ser recuperados. Além disso, se esse investidor tivesse persistido, também precisaria ter sobrevivido às perdas da crise financeira de 2008.

Considerando a bolha das empresas “ponto com” e a crise financeira ocorridas nesse espaço de tempo, é incrível que até mesmo aquele período de 20 anos tenha terminado rentável para os investidores.

Evidentemente, nem todas as janelas de 20 anos oferecem os mesmos benefícios. Se você é um investidor relativamente novato ou um jovem que está começando, terá que trabalhar com o período de mais de uma década que o destino reservou para você.

O melhor período dessa pesquisa foi de 1980 a 1999, que incluiu o boom econômico dos anos 80 até os dias finais da bolha das “ponto com”, quando o S&P registrou ganhos de 2.583%. Isso significa que um investidor que alocou US$ 10.000 inicialmente, teria terminado com US$ 268.300 em 20 anos.

O desempenho médio de 20 anos do SPX foi de +820%, com mediana de +735%. Para um investimento iniciado durante a década de 1970, o desempenho médio de 20 anos foi de +1300%; o mesmo investimento teria retornado apenas +385% na média da década de 1990.

Mesmo assim, não importa quando o investidor nasceu, ele continua tendo a opção de investir ou não.

Em vista dessas estatísticas, ninguém discordará do fato de que um retorno de +385% ainda é melhor que 0. E se você for mais velho e achar que não tem mais um horizonte de investimento de 20 anos, considere esta adaptação de um provérbio grego: “uma família acumula riqueza quando os avós investem em ações cujos lucros sabem que nunca vão aproveitar.”

Para encerrar, uma observação sobre o tempo do mercado: ao fim e ao cabo, definir o momento oportuno do mercado requer muita habilidade e também bastante sorte. Isso geralmente representa uma proposta perdedora para muitos. A boa notícia é que você não precisa tentar definir o momento oportuno do mercado. Embora o desempenho passado não indique o desempenho futuro, a história sugere que, no longo prazo, o bem-estar geral, a tecnologia e a economia melhoraram. Não deixe que contratempos passageiros atrapalhem o crescimento do seu patrimônio no longo prazo.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)