Ciro Gomes e os riscos de tirar milhões do SPC com subsídio do governo federal

Mesmo que os “resgatados” do SPC honrem suas dívidas renegociadas com os bancos públicos, a iniciativa deve custar, em juros subsidiados, de R$ 16 a 31 bilhões. Distorções macroeconômicas e no mercado de crédito prometem ser o maior impacto negativo da iniciativa: maiores juros e menos empréstimos.

O ex-governador e presidenciável Ciro Gomes (PDT-CE) deu o que falar, nas últimas semanas, ao prometer tirar mais de 63 milhões de brasileiros do SPC/SERASA (63,4 milhões cujo CPF apresenta restrições, de acordo com dados de julho). O plano foi delineado posteriormente em um vídeo no YouTube (disponível aqui) e seguiria (mais ou menos) o seguinte desenho: bancos estatais (Banco do Brasil, Caixa Econômica Federal, etc) comprariam com desconto os ativos vinculados àqueles que tem o “nome sujo ”das instituições financeiras privadas e, portanto, se tornariam automaticamente os credores de quem está no SPC. Esses bancos públicos, em seguida, ofereceriam um novo contrato para os maus pagadores, em que estes se comprometeriam a pagar suas dívidas, já no montante renegociado. Assim que assinassem esse acordo, os devedores “limpariam” seus nomes e estariam livres para tomar créditos novamente no sistema bancário.

Sem mencionar os múltiplos questionamentos de ordem ética sobre um ato de ajuda com dinheiro público a pessoas que voluntariamente tomaram crédito e se tornaram imprudentes com suas dívidas, logo levantaram-se dúvidas sobre os custos dessa iniciativa. Para além das consequências fiscais, há outros efeitos bastante negativos na proposta do presidenciável que podem representar um sério risco para o mercado de crédito brasileiro.

CUSTO FISCAL

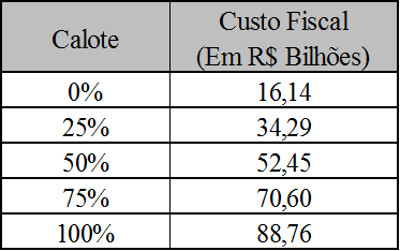

Num cenário otimista, o Programa custaria R$16 bilhões em juros subsidiados. Porém, na eventualidade de calote integral, o custo fiscal da proposta chegaria a R$ 88 bilhões.

O custo fiscal é o problema imediato da proposta. Como os bancos privados não têm previsão crível de que receberão esse dinheiro na totalidade, eles estariam certamente dispostos a vender esses ativos por um desconto. Ciro acredita que, de uma dívida média de R$ 4.200 por indivíduo no SPC, ele conseguiria um desconto que reduziria esse valor para R$ 1.400 (um desconto de 66,6%!). O desconto é até grande, mas o montante de recursos para realizar tal operação de aquisição de ativos exigiria, ainda assim, muito caixa. Isto significa que os bancos estatais precisariam captar de alguma forma (se endividando via mercado, recebendo repasses do governo federal ou interrompendo outras linhas de crédito) em torno de R$ 88,8 bilhões.

Considerando que esses indivíduos do SPC são maus pagadores, existe uma chance de o calote ser completo, o que representaria em um enorme prejuízo para o governo: um dispêndio equivalente à quase 60% do déficit primário do governo federal esperado para esse ano. Com um agravante de que, seja por repasse, seja por endividamento de estatal, no curto e médio prazo, a dívida pública bruta do país iria aumentar, implicando em juros nacionais mais elevados. O calote completo, contudo, parece bastante improvável.

No entanto, o que ocorre se maus pagadores realmente quitarem suas dívidas? Haveria custos fiscais da mesma maneira. Ciro promete que a CEF e o BB oferecerão linhas de crédito que facilitem o pagamento, em até 36 meses. Como ele afirma que as parcelas serão de em torno de 40 reais, é possível inferir (R$ 1400/36 = R$ 38,8) que não haverá mais cobrança de juros (0% a.a). Como não há cobrança de juros por parte dos bancos estatais, o governo, via instituições financeiras próprias, está, na prática, subsidiando os maus pagadores. Isto ocorre, pois, para obter esses recursos, a União lida com custos de captação (juros) positivos (a taxa de juros implícita de sua dívida líquida em junho estava em torno de 14,4% a.a, segundo o BC). Trazendo à valor presente esse fluxo de pagamentos dos 36 meses (utilizando esse valor dos juros implícitos como taxa de desconto), o Governo obteria apenas R$ 1.145,50 desses indivíduos, um prejuízo para o governo de R$ 254,50 por indivíduo.

Dessa forma, se todos pagarem corretamente o devido, isso ainda assim implicaria em um custo fiscal implícito de aproximadamente R$ 16,1 bilhões (= R$ 254,50 * 63,4 Milhões no SPC). Se considerássemos as taxas de juros implícita do segundo mandato Dilma (35,42 % a.a.), talvez mais representativos de um 2019 turbulento, o custo do juro subsidiado aos maus pagadores seria de R$ 31,2 bilhões.

Dentre as despesas do governo federal, essa proposta (sob o ponto de vista otimista de que todos pagassem corretamente suas dívidas com o governo) não é de valor irrisório: com esses recursos seria possível ampliar o orçamento do Bolsa Família em 2018, de 56% ou de 108%, respectivamente conforme cada projeção. Ainda assim, de fato, não se trataria nem de perto no maior dispêndio público do país ou no montante de dívidas tributárias perdoadas para empresários, como gosta de dizer Ciro. O problema, como já sugerido no início dessa seção, é se houver calotes. A tabela abaixo oferece estimativas do custo fiscal do projeto com variados níveis de calote (considerando o juro implícito da Dívida de 14,4%).

Como apresentado, na hipótese de que 50% deem calote do governo, por exemplo, a proposta custaria à União quase R$ 52 bilhões (próximo de 2 Programas Bolsa Família). É fundamental notar, contudo, que o problema central da proposta está longe de ser apenas o efeito fiscal; os maiores perigos estão nas distorções macroeconômicas que o programa de Ciro pode produzir.

OS MAIORES RISCOS: ESCALADA DOS JUROS E REDUÇÃO DO CRÉDITO

Haveria grandes efeitos de distorção no comportamento de instituições financeiras e tomadores de empréstimo individuais, contanto que acreditassem que os resgates do governo federal aos maus devedores se tornariam cotidianos. Com isso, seriam agravados problemas de seleção adversa e de risco moral nestes mercados, muito conhecidos na literatura econômica. O precedente histórico de um resgate público ao mau pagador implicariam que mais indivíduos “caloteiros” entrassem no mercado e que os que estavam no mercado com “nome sujo” retornem ao mercado com o “nome limpo”: isso significa que haveria mais maus pagadores solicitando crédito na fila de bancos e no varejo, ampliando os riscos de selecionar um mal credor, ou seja, agravar-se-ia o problema de seleção adversa nos mercados.

Além disso, para os que já tomaram os empréstimos, haveria uma tendência em seguir comportamento mais irresponsável com o dinheiro emprestado; por exemplo, colocando recursos em investimentos de alto risco ou gastando mais do que deveriam no cheque especial. Isto ocorre, pois, o devedor esperaria que o governo federal é quem iria no final das contas pagar suas dívidas, caso entre no SPC. Os memes que circulam nas redes sociais têm um fundo de verdade: “ Bota a TV de Plasma no cheque especial que é o Ciro que paga! ”, ou, “Vou pagar nada não, porque tô esperando para ver se o Ciro entra no governo para nos ajudar”. Com isso, seriam agravados problemas de risco moral, onde o agente econômico toma riscos excessivos, pois não arca com os custos de suas atitudes inadequadas. Diante disso tudo, como agiria o mercado de crédito?

Seria muito mais difícil e custoso tomar crédito, tanto para maus pagadores, quanto para bons pagadores. Com mais indivíduos “duvidosos” dentre aqueles que solicitariam crédito, a reação natural dos bancos e demais instituições financeiras seria dificultar a tomada de empréstimo, restringindo suas linhas de financiamento, tornando os contratos mais complexos e rigorosos, exigindo mais garantias e, por fim, cobrando mais juros. Estes são os mecanismos naturais que instituições financeiras realizam para afastar maus pagadores do mercado, bem como impedir que aqueles que conseguem tomar empréstimos tornem-se “caloteiros”. O resultado provável, “no frigir dos ovos”, seria um saldo negativo de bem-estar para a população como um todo: crédito estancado e juros mais altos.

Evidentemente que efeitos de estímulo macroeconômico por via do consumo não podem ser ignorados completamente de uma análise do programa de Ciro Gomes; contudo, estes efeitos devem ser superados por efeitos recessivos de juros mais elevados, seja por conta de uma dívida bruta maior ou por conta de um mercado de crédito distorcido. Estas ineficiências podem ser minoradas impondo na legislação que tal medida não será repetida pelo governo federal até um prazo determinado (20, 30, 40 anos…). Isto seria uma tentativa de afetar a crença dos agentes de que o programa de resgate aos maus pagadores não se tornará uma regra cotidiana. O problema é que, numa democracia, como é o caso do Brasil, isto provavelmente não é crível. Na eventualidade de uma nova eleição, candidatos ao executivo e ao legislativo poderão oferecer a mesma fórmula prometida por Ciro em 2018. “Endividem-se! ”, brada o presidenciável, “Pois, logo, logo, tirar-vos-ei do SPC! ”.

Dessa forma, a bala de prata que promete Ferreira Gomes para tirar mais de 63 milhões de brasileiros do SPC, na realidade, seria a abertura de uma Caixa de Pandora que inauguraria um mercado de crédito ineficiente, onde sucessivos calotes privados seriam perdoados por representantes eleitos ungidos como salvadores da pátria. Para um problema relativamente complexo e advindo de múltiplos fatores como a inadimplência dos brasileiros, não há soluções triviais, como a que promete Ciro Gomes.

Henrique Mota

Tem 21 anos e é aluno do 8º período de Economia na PUC-Rio. Tem interesse por Ciências Políticas, Políticas Públicas, Microeconomia Aplicada e Economia do Desenvolvimento. Por vezes, dá pitacos sobre a situação política nacional.

Texto Original Publicado em:

Nota do Dia 26/08/2018:

Não tinha assistido ainda a entrevista de Mauro Benevides, ao Globo News, afirmando que seria cobrado um juros de 10 a 12%. Considerando a média (11%), haveria ainda assim um juros subsidiado, considerando a taxa de juro implícita da dívida líquida. O subsídio da chamada variaria em algo na ordem de R$ 3,6 a 20 bilhões de reais. O custo do calote integral é o mesmo, de R$ 88 bilhões. O que é fundamental notar é que as outras distorções no mercado de crédito do texto perdurariam do mesmo modo.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)