CDBs ou Fundos Imobiliários: quem vence esta disputa com o juro a dois dígitos?

No mercado financeiro é possível, sim, comparar dois bichos diferentes. Isto porque, no final, o que queremos saber é o quanto cada investimento trará em rendimento e sob qual risco isto acontecerá.

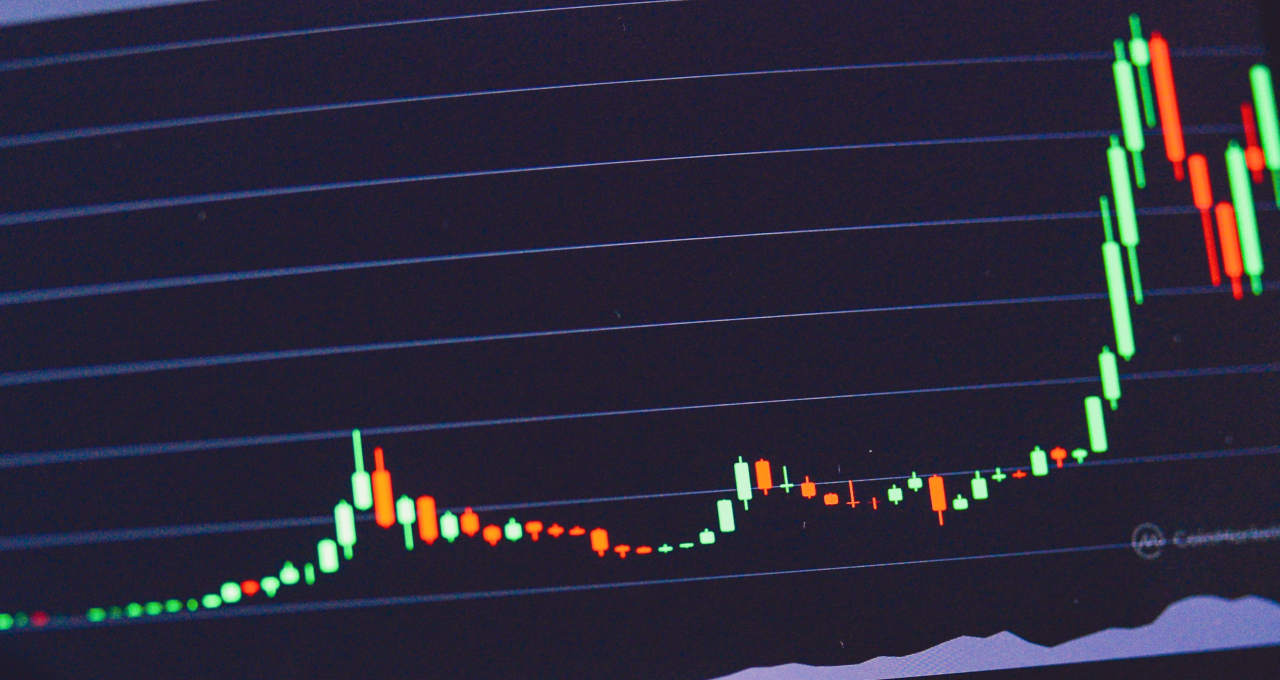

Com a Selic a dois dígitos no Brasil, hoje a 10,75% e com a previsão de ir próximo a 13%, as comparações entre aplicações que tradicionalmente pagam dividendos ou taxas fixas começam a crescer.

E uma delas é entre os CDBs, títulos de renda fixa emitido por bancos com condições variadas de liquidez e taxas de rentabilidade, e os fundos imobiliários. Outra comparação também acontece entre os FIIs e o Tesouro Direto (leia mais sobre isto aqui).

Os CDBs variam em taxas e condições de liquidez. Menor o banco, talvez o juro seja maior e a liquidez menor, e vice-versa. Já o “charme” próprio deles são a vantagem da cobertura do FGC (Fundo Garantidor de Crédito).

Ela reduz os riscos de crédito das instituições até o volume de R$ 250 mil. Como lembra a gestora Rio Bravo em sua carta mensal de janeiro, um ponto a ser considerado são os impostos sobre os rendimentos, que variam entre 22,5% até 15%, dependendo do prazo da aplicação.

Fundos imobiliários

Diferentemente do CDB, ressalta a Rio Bravo, o fundo imobiliário é um ativo de renda variável.

“Ao comprar um FII, o investidor está aceitando correr riscos inerentes à exploração dos ativos imobiliários, do tipo de imóvel, localização, suas características, do ciclo imobiliário em que estão inseridos, setor de operação, risco de crédito do inquilino ou do papel que faz parte do portfólio, entre outros. Ao se tornar cotista de um fundo imobiliário, o investidor passa a ser dono de um pedaço da carteira de imóveis que compõe os ativos do fundo”, compara.

Ou seja, se houver demanda de locação ou compra desses imóveis ao longo do tempo investido, o investidor provavelmente se beneficiará de uma valorização imobiliária, assim como o inverso também pode ser verdadeiro.

“Apesar de existir um componente que traz previsibilidade aos rendimentos dos FIIs, que são os dividendos costumeirament mensais (isentos de IR) provenientes dos contratos de locação, as cotas podem oscilar no mercado secundário, a depender de diversos fatores tanto dos ativos quanto de mercado”, lembra a Rio Bravo.

Afinal, o que é melhor?

A Rio Bravo lembra que essa dinâmica traz mais riscos e, portanto, os investidores precisam exigir uma rentabilidade maior para aceitarem correr esse risco, também conhecido como prêmio de risco. E qual é esse prêmio?

“O atual momento do mercado imobiliário permite aquisição de FIIs com preços descontados, muitas vezes abaixo do custo de reposição, que poderão trazer uma valorização imobiliária no futuro. Matematicamente, essa valorização pode ocorrer por dois motivos: ou porque o FII conseguiu entregar, através de negociações com inquilinos ao longo do tempo, dividendos acima da inflação, o que se traduziria em um ganho de capital na cota (considerando que o FII seja negociado no mesmo yield); ou porque o investidor conseguiu arbitrar o prêmio de risco, comprando os FIIs num yield médio de 8% a.a. e vendendo por 7% a.a., por exemplo”, destaca.

O que a Rio Bravo destaca é que, entre 2014 e 2015, o IFIX também negociou com um desconto significativo sobre o valor patrimonial e com prêmio de risco elevado. Nos anos seguintes, com a recuperação imobiliária, o IFIX apresentou rentabilidade acumulada de 20% ao ano , demonstrando que períodos em que é possível comprar ativos de qualidade com desconto costumam trazer bons retornos no longo prazo.

“Portanto, respondendo à pergunta inicial: faz sentido continuar a investir em FIIs neste contexto? Definitivamente, sim. Os FIIs continuam a ter um prêmio sobre a renda fixa e uma perspectiva interessante de valorização imobiliária de longo prazo. Os investidores dispostos a correr esse risco dentro de uma parcela do seu patrimônio, sempre levando em conta os limites de alocação do seu capital pessoal dentro das classes de ativos, poderão capturar estes ganhos no futuro”, conclui.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)