Bruno Mérola: a próxima reforma da Previdência

Retorno, segurança e liquidez.

Nove em cada dez investidores iniciantes em fundos buscam o cálice sagrado: aquele fundo que vai garantir o maior benefício possível em cada um desses três fatores.

É verdade que talvez tenhamos ficado mal-acostumados com o histórico de juros mais altos no Brasil.

Há menos de cinco anos, convivíamos com taxa Selic acima de 14%. Nessa época, manter seu dinheiro investido em Tesouro Selic (LFT, para os mais antigos) proporcionava rendimentos mensais próximos de 1% ao mês, já descontados os impostos, praticamente sem risco e com liquidez diária.

Hoje, na era dos juros estruturalmente mais baixos, finalmente estamos deixando de ser uma aberração, e volta a fazer sentido a expressão “prêmio de risco”, para significar uma remuneração devida ao investidor que assume algum risco.

Quando você trocou, por exemplo, fundos DI por fundos de crédito privado nos últimos dois anos, assumiu maior risco de não receber seu dinheiro de volta em troca de maior retorno, nem sempre suficiente. Menos segurança, mais retorno.

Outro exemplo é a mais recente migração inicial de recursos dos investidores de varejo e institucionais para a renda variável. Ao se tornar sócio de empresas para o longo prazo, você abre mão da segurança da renda fixa e de liquidez imediata para buscar retornos mais parrudos.

Entendido o conceito de prêmio de risco, podemos relacionar retorno, segurança e liquidez com as três caixinhas que compõem uma alocação de carteira ideal:

1. Reserva de emergência: aquele dinheiro que você pode precisar a qualquer momento e que não deve correr riscos;

2. Aposentadoria: parcela destinada aos fundos de previdência, com vantagens fiscais únicas relacionadas a esse tipo de investimento;

3. Construção de patrimônio: endereçados o curtíssimo e o longuíssimo prazo, o restante deve ser investido em um portfólio equilibrado de fundos, englobando renda fixa, renda variável, investimentos alternativos, proteções e investimentos no exterior.

Para sua reserva de emergência, você já encontra fundos DI simples com taxa zero — e gostamos daqueles disponíveis no BTG Pactual, Órama, Pi e Rico. Para a parcela diversificada do seu patrimônio, também é possível equilibrar fundos de várias classes sem maiores limitações. Mas quero focar no paradoxo que existe no segmento de previdência privada.

Na teoria, este é o investimento mais adequado para prazos bem longos, acima de dez anos, e seus investimentos em previdência deveriam ter um maior viés em fundos com maior potencial de retorno, como ações e, eventualmente, investimentos alternativos.

Mas o ditado popular diz que, na teoria, a prática é outra. Tanto o arcabouço regulatório, como a comunicação dos principais bancos e seguradoras, foca no curto prazo.

A última grande mudança nesse sentido aconteceu em 2015. Entre as principais mudanças, a possibilidade de fundos de previdência alocarem até 70% em renda variável, para investidores em geral, e até 100%, para investidores qualificados. Antes disso, 49% era o limite na classe.

Pareceu um avanço, mas ainda é pouco em comparação ao universo fora da previdência.

Um estudo divulgado no mês passado pelos professores Luiz Guilherme Carpizo e Márcio Garcia, do Departamento de Economia da PUC-Rio, revela a ineficiência das mudanças regulatórias feitas em 2015 na alocação das entidades de previdência.

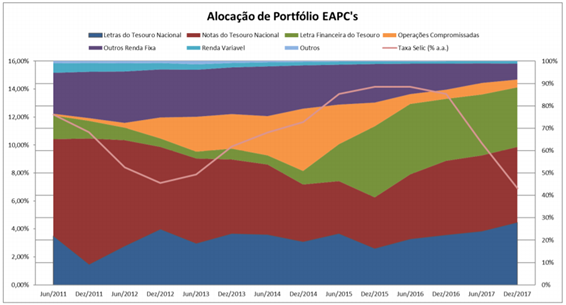

Na figura abaixo, retirada do estudo, a alocação em títulos pós-fixados (LFT e operações compromissadas) só vem aumentando ao longo do tempo, enquanto a alocação em renda variável representa menos de 5% do total, mesmo após 2015.

Há um ano, nossa maior preocupação para 2019 era a aprovação da reforma da Previdência, que vai economizar mais de R$ 800 bilhões para os cofres públicos nos próximos dez anos.

Em 2020, precisamos sonhar grande novamente. Do lado de cá, continuaremos pressionando para que novas conversas avancem em relação à maior flexibilidade dos investimentos em previdência privada: mais renda variável, mais investimento no exterior e — por que não? — mais investimentos alternativos.

Um abraço,

Bruno Mérola.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)