Bolsas americanas: Otimismo pode durar pouco; veja como lucrar se o mercado azedar

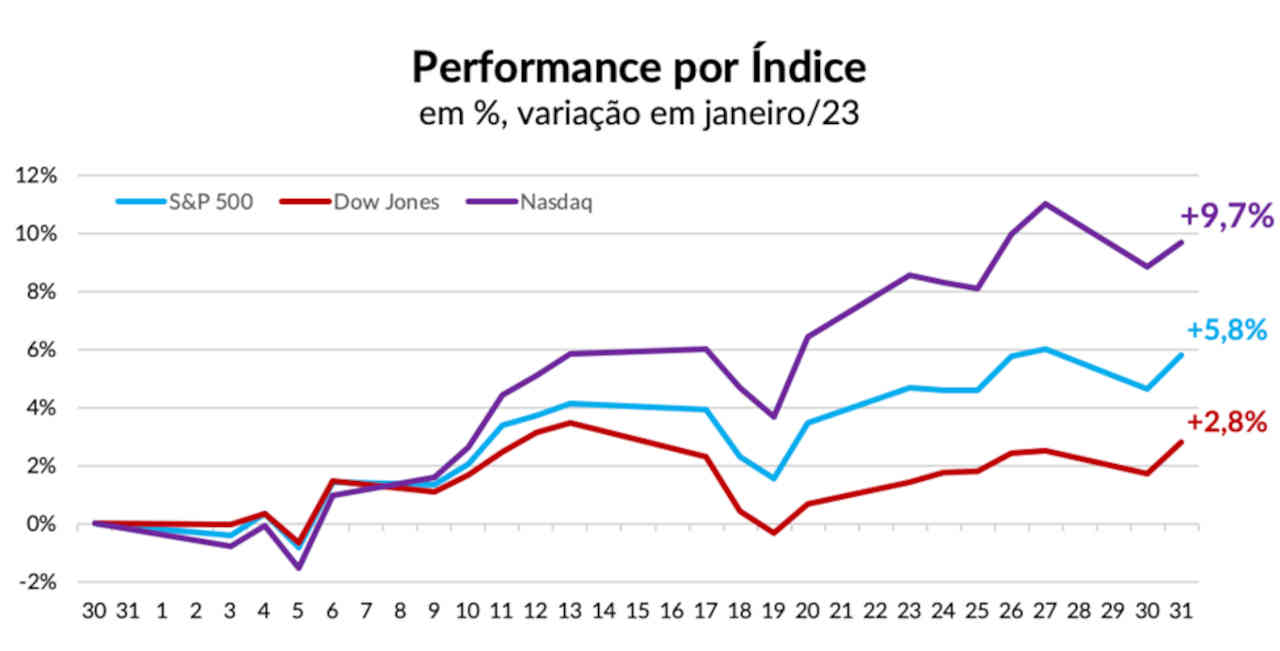

Se uma pessoa tivesse ficado o ano de 2022 totalmente desligada do que aconteceu nos mercados internacionais, diria que estamos no início de um novo mercado de alta. Afinal, não é para menos: os principais índices americanos tiveram o melhor mês desde meados do ano passado. Em alguns casos, o resultado auferido em janeiro foi o melhor em muito tempo.

Gráfico 1. Performance dos principais índices americanos em janeiro/23 | Fontes: Bloomberg e Empiricus

Tabela 1. Retorno no mês de janeiro dos principais índices americanos desde 1990 | Fontes: Bloomberg e Empiricus

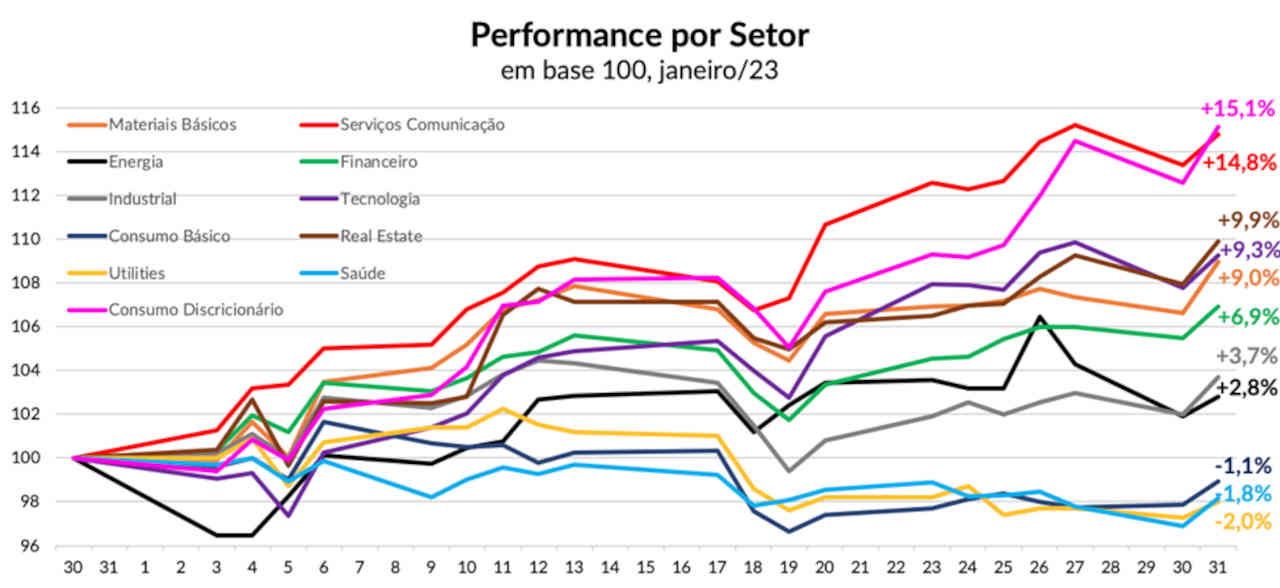

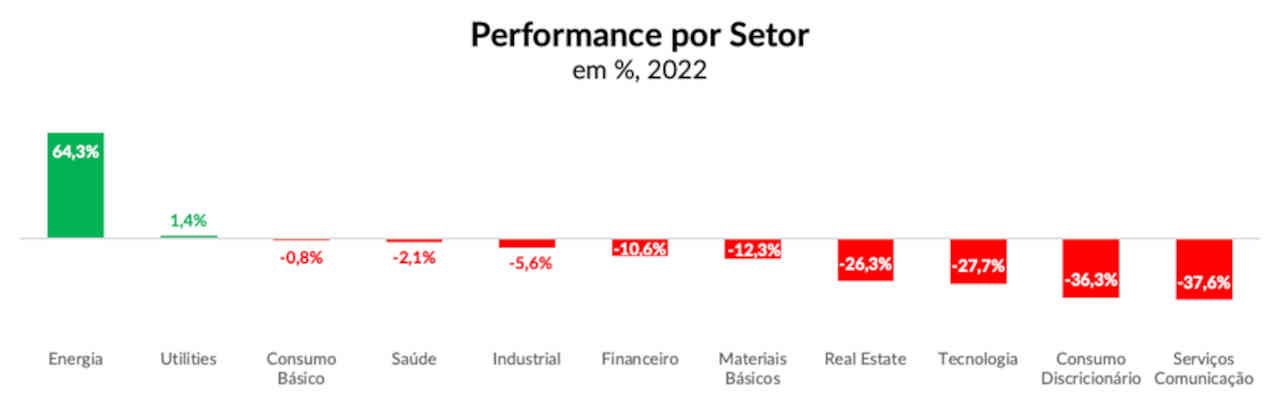

Quando analisamos o retorno por setor, é possível verificar que os principais propulsores da ótima performance de janeiro foram aqueles segmentos da economia que foram muito mal no ano de 2022. E aqueles que haviam sido os vencedores do ano passado foram deixados de lado — afinal de contas, é muito mais fácil desmontar uma posição com ganho do que com prejuízo…

Gráfico 2. Performance por setor em janeiro/23 | Fontes: Bloomberg e Empiricus

Gráfico 3. Performance por setor em 2022 | Fontes: Bloomberg e Empiricus

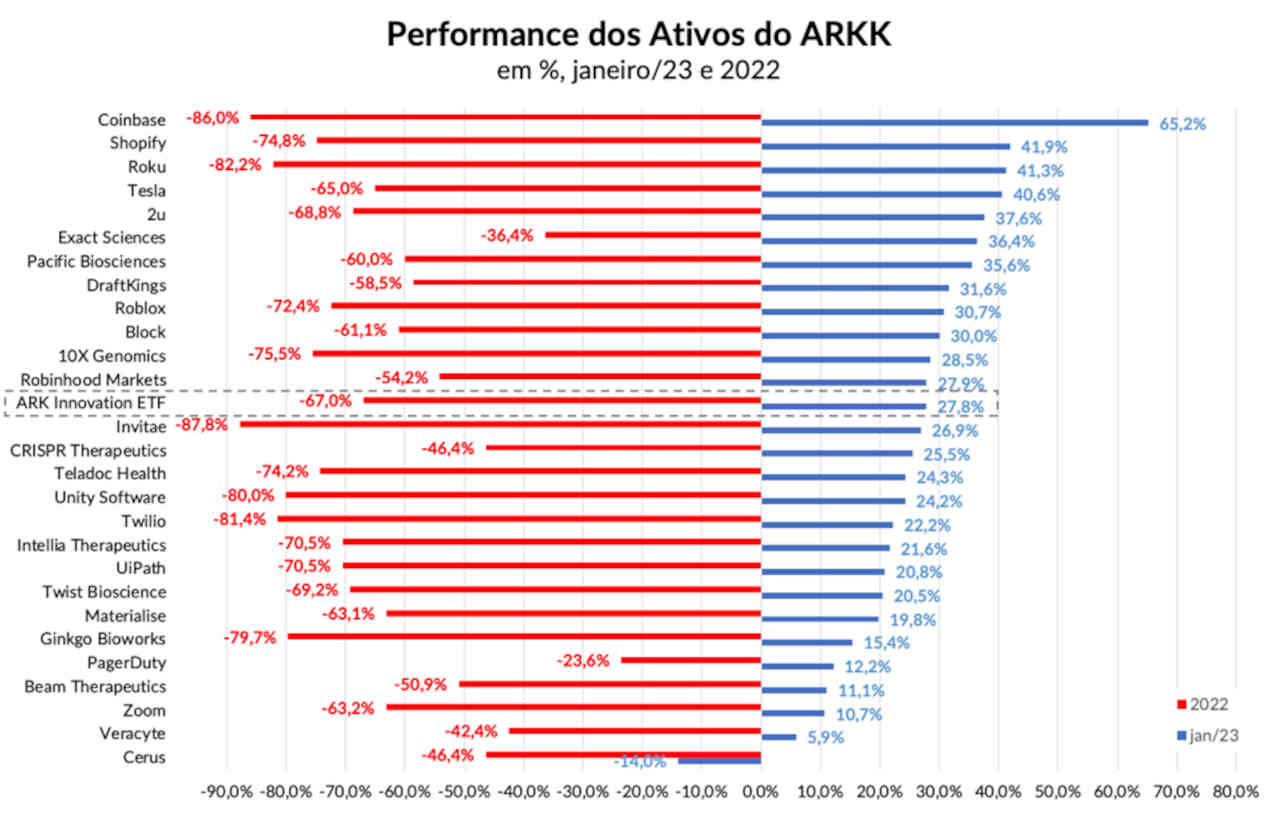

E quando olhamos aqueles ativos mais arriscados — normalmente de empresas de alto crescimento, e em grande parte no setor de tecnologia — a performance fica ainda mais discrepante. O caso mais notório são as ações que compõem o ARK Innovation ETF (NYSE: ARKK), gerido pela ARK Invest e que tem foco em companhias com “alto poder de disrupção” (pelo menos na visão dos gestores).

Gráfico 4. Performance dos ativos do ARK Innovation ETF em janeiro/23 (azul) e 2022 (vermelho) | Fontes: Bloomberg e Empiricus

Não à toa, o ETF teve o seu melhor resultado mensal da história, valorizando 27,8%. Mas é sempre bom lembrar que a magnitude de ganhos necessários para recompor as perdas do ano passado são muito maiores do que as valorizações recentes. Por exemplo, no caso da Coinbase — melhor ação do ETF, que valorizou mais de 65% na onda do bitcoin no mês —, a empresa ainda teria que valorizar mais de 330% para recuperar todas as perdas do último ano.

Bolsas americanas: As bases para o bom humor de janeiro

E boa parte dessa performance está ligada às expectativas de um possível afrouxamento da política monetária por parte do Federal Reserve, diante dos dados recentes de inflação que demonstraram um arrefecimento da pressão inflacionária nos Estados Unidos. Alguns investidores acreditam que seria possível que Jerome Powell e seus comandados já comecem a cortar os juros ainda esse ano.

Mas isso pelo menos não parece estar nos planos do banqueiro central mais importante do mundo — pelo menos, por enquanto.

No comunicado ao mercado em que o Fed decidiu aumentar os juros em 25 pontos-base (levando para o intervalo entre 4,5% e 4,75%), a instituição afirmou que apesar da inflação ter mostrado sinais de enfraquecimento ainda segue muito acima da meta (média de 2%), e que novos aumentos nos juros ainda serão necessários para trazer o índice de preços aos patamares desejados.

E a mensagem foi reforçada na entrevista com os jornalistas logo após a decisão. Dentre os pontos destacados por Powell, o processo desinflacionário ainda estaria nos estágios iniciais (com os preços de serviços ainda não tendo apresentado recuo), que o Comitê ainda vê necessidade de levar os juros para um nível restritivo e mantê-lo lá por um tempo e que ainda há muito trabalho a fazer.

Só que muitos analistas indicaram também que Powell poderia ter sido muito mais duro no seu discurso. O fato de ter deixado em aberto o nível para a taxa terminal projetada pelo Fed (que apontavam na última projeção de dezembro acima dos 5%), além de ter não ter dado tanta importância ao afrouxamento das condições financeiras (com a forte alta nos ativos de risco) animaram os investidores: o Nasdaq encerrou o dia com uma alta de 2%, e o S&P 500 teve ganhos de 1,05%.

Considerando as estimativas atuais para os lucros, com a alta de hoje, o S&P 500 está negociando por 18,7 vezes seus lucros futuros — níveis acima da média dos últimos dez anos, quando os juros estavam em patamares bem menores do que o atual. E com a temporada de resultados demonstrando que as empresas prevem, na sua maioria, um ano difícil para os negócios, com diversas delas prevendo queda de receita e lucros.

Afinal, o otimismo é sustentável?

Caso isso venha de fato a ocorrer, novas valorizações levariam os índices a patamares de lucro acima dos atuais. Será plausível esperar que, mesmo com a taxa de dez anos na casa dos 3% (ou seja, abaixo dos níveis atuais) deveríamos negociar por múltiplos maiores do que a média histórica?

É verdade que alguns indicadores técnicos indicam, no curto prazo, uma continuação do movimento de alta atual. Mas não me parece algo sustentável, e que os investidores podem se aproveitar por meio dos ETFs invertidos.

Neste caso, os mais indicados para o momento seria o ProShares Short S&P 500 ETF (NYSE: SH) e o ProShares Short Nasdaq ETF (NYSE: PSQ), que replicam o inverso do resultado diário do S&P 500 e do Nasdaq, respectivamente. Além desses, outro que entendo ser interessante é o AXS Short Innovation Daily ETF (NYSE: SARK), que replica o inverso do resultado diário do ARKK.

Ainda que a tempestade possa vir a não ser tão pesada como inicialmente, me parece que estamos longe da bonança.

Enzo Pacheco é formado em Administração pela Universidade Federal do Espírito Santo e pós-graduado em Operador de Mercado Financeiro pela FIA. Um entusiasta do assunto “investimentos” — tendo se interessado desde os tempos de universitário —, desde 2017 foca exclusivamente na análise dos mercados internacionais nas séries da Empiricus voltadas a esse propósito (Investidor Internacional e MoneyBets).

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)