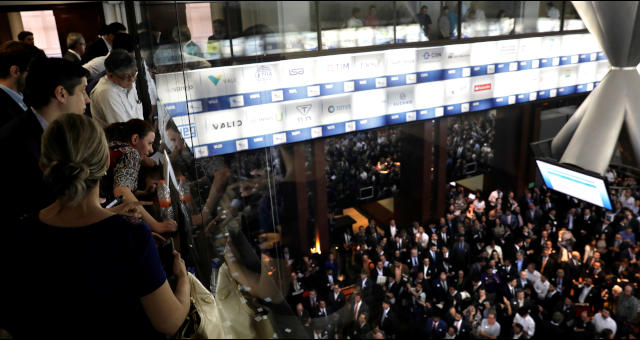

Boa Vista SCPC pode movimentar até R$ 2,4 bilhões em IPO

O bureau de crédito Boa Vista SCPC lançou na terça-feira a noite uma oferta pública inicial que pode movimentar até 2,4 bilhões de reais, conforme prospecto preliminar divulgado.

A empresa fixou a faixa de preço na oferta entre 10,80 e 13,60 reais. O preço final será definido em 28 de setembro.

A empresa emitirá 83.333.333 novas ações, enquanto seus sócios – que incluem a empresa de private equity TMG Capital e a Associação Comercial de São Paulo – venderão 71.316.851 ações. Incluindo a emissão de lotes extras, a oferta pode chegar a 177.847.711 ações.

A Boa Vista disse que planeja usar os recursos do IPO principalmente para financiar aquisições.

A empresa registrou receita líquida de 302,9 milhões de reais e lucro líquido de 23,5 milhões de reais no primeiro semestre do ano.

O JPMorgan, Citi e Morgan Stanley (MS) são os coordenadores da oferta.