BlackRock: Aposta de US$ 50 bi depende do avanço dos ETFs

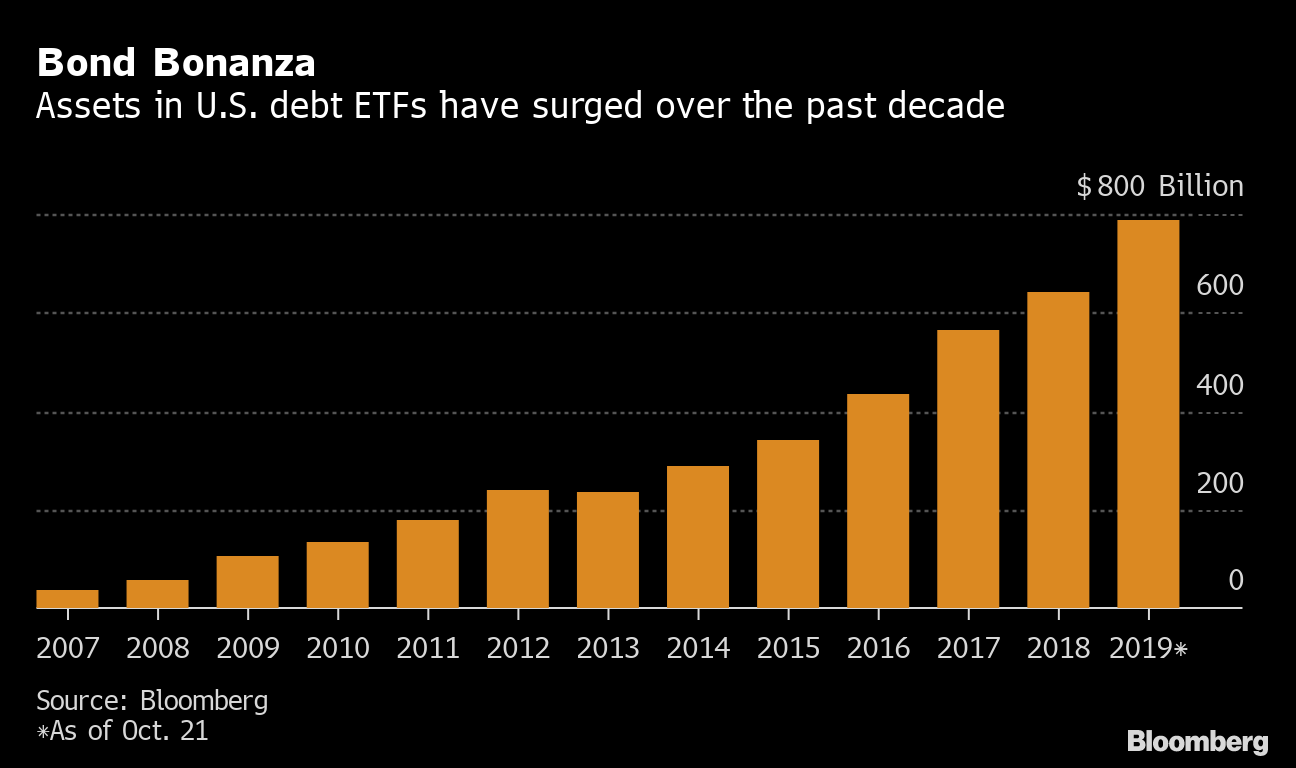

Operadores de bonds de alguns dos maiores bancos globais apostaram mais de US$ 50 bilhões no sucesso do mercado de fundos negociados em bolsa (exchange-traded funds ou ETFs). O dado consta em um novo estudo da BlackRock.

O tipo de operação em que se negocia uma carteira de bonds é “resultado direto do crescimento dos ETFs de renda fixa e do ecossistema associado”, escreveram em relatório executivos da BlackRock liderados por Dan Veiner, o responsável global por negociações de renda fixa.

Mais de US$ 1 trilhão estão investidos em ETFs de títulos e essas negociações deram um salto de 41% em 2018 em relação ao ano anterior, de acordo com a pesquisa.

É uma boa notícia para bancos como Goldman Sachs e Bank of America, assim como para corretoras eletrônicas como Jane Street Group, que tentam atrair clientela com esse tipo de operação. Apenas no primeiro semestre, essas negociações movimentaram cerca de US$ 50 bilhões, superando o montante de todo o ano passado, segundo a BlackRock, que citou dados do Morgan Stanley e do JPMorgan Chase. Tudo isso graças aos ETFs.

“Os ETFs foram um catalisador da inovação”, disse Stephen Laipply, chefe de renda fixa da unidade iShares da BlackRock nos EUA e um dos autores do relatório. “Seria muito mais difícil fazer essas negociações sem ETFs e a infraestrutura do ETF.”

Bastidores

Corretoras usam ETFs para fazer hedge de posições quando uma negociação de carteira está em andamento e ou para se livrar de títulos individuais envolvidos nessas operações.

Por exemplo, se precisam adquirir títulos de alto rendimento para determinado cliente, essas corretoras podem comprar cotas de um ETF de junk bonds e resgatar as cotas relativas aos títulos subjacentes, por exemplo. Por outro lado, se um banco acabou de comprar uma carteira, pode tentar trocar esses ativos por cotas de ETF que possam ser vendidas no mercado secundário.

O mecanismo conhecido como criação e resgate de ETF destina-se a ajudar operadores a manter o preço de um ETF alinhado ao valor de seus ativos. O esquema se mostrou uma ferramenta conveniente para negociações de carteira, permitindo que as corretoras minimizem seus estoques e os custos associados.

Essa atividade também dá às corretoras uma visão geral do valor justo de milhares de títulos contemplados pelos ETFs, facilitando a precificação das negociações de carteira.

No entanto, essas transações estão incentivando a entrada — e saída — de mais dinheiro em ETFs. Os volumes primários subiram para US$ 483 bilhões no ano passado, um aumento de 78% em relação a 2014, segundo o relatório.

Como BlackRock lucra com taxas de administração que investidores pagam quando mantêm as aplicações, tal volatilidade pode ser vista como negativa para a maior emissora de ETFs do mundo (com 39% do mercado nos EUA). Laipply diz que não é o caso.

“Ter um produto negociado ativamente acaba dando às pessoas mais confiança nele”, disse ele. “Se as pessoas estão confiantes e acreditam que podem usá-lo tanto na construção de carteiras quanto no gerenciamento de riscos, isso eleva o total de ativos sob gestão.”

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)