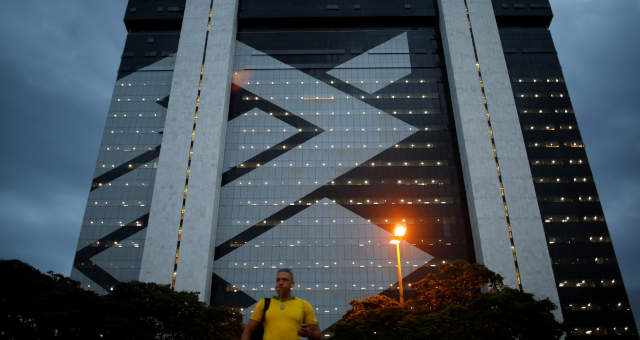

Banco do Brasil resiste à proposta de fundos para compra da Atvos

O Banco do Brasil (BBAS3) é o único credor que resiste à proposta apresentada pela Lone Star Funds e o Castlelake para assumir a unidade de açúcar e etanol da Odebrecht, a Atvos, de acordo com pessoas com conhecimento do assunto.

Os fundos dos EUA, que têm um empréstimo garantido na unidade, ofereceram a outros credores e à empresa um plano para assumir a Atvos e reestruturar sua dívida.

A proposta deixaria os fundos com uma participação de cerca de 35% na empresa, disseram três pessoas, pedindo para não serem identificadas, já que as negociações são privadas.

Os fundos trarão pelo menos R$ 300 milhões para injetar capital de giro na empresa e buscam uma gestão profissional para administrá-la, substituindo a equipe da Odebrecht, disseram as pessoas.

O BNDES já concordou com o plano, mas o Banco do Brasil quer que os fundos estrangeiros detenham menos de 30% da Atvos, disseram as pessoas, acrescentando que o limiar é muito baixo para os fundos concordarem.

O BB diz, por meio da assessoria de imprensa, que não tem conhecimento da proposta.

A Atvos diz, em nota por email, que continua negociando com os credores e segue comprometida em obter uma solução definitiva que permita retomar o ciclo de produção e investimento, a fim de alcançar a capacidade máxima das unidades industriais.

Castlelake e BNDES não responderam aos pedidos de comentário. Lone Star não quis comentar.

A Atvos, que entrou com pedido de recuperação judicial em maio, tem uma assembleia marcada para o dia 16 de abril, que provavelmente será adiada em meio ao surto de Covid-19.

A proposta a ser votada nessa reunião não é a que está sendo negociada fora dos tribunais entre credores, disseram as pessoas.

Embora todos os credores tenham um objetivo comum – tirar a família Odebrecht do controle da empresa açucareira – o Banco do Brasil não está convencido de que os fundos estrangeiros possam assumir a empresa, disseram as pessoas.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)