Ações da Azul e da Gol já voaram demais, avalia UBS

O UBS revisitou as projeções para as companhias aéreas da América Latina e cortou a recomendação para as ações da Azul (AZUL4) de neutra para venda, mostra um relatório enviado a clientes nesta terça-feira (18). O preço-alvo foi ajustado de R$ 39,40 para R$ 40, o que representa um potencial de desvalorização de aproximadamente 10%.

Já para os papéis da Gol (GOLL4), os analistas Rogerio Araujo, Alberto Valerio e Andressa Varotto mantiveram a sugestão de venda. O preço-alvo, entretanto, foi revisado de R$ 20 para R$ 27.

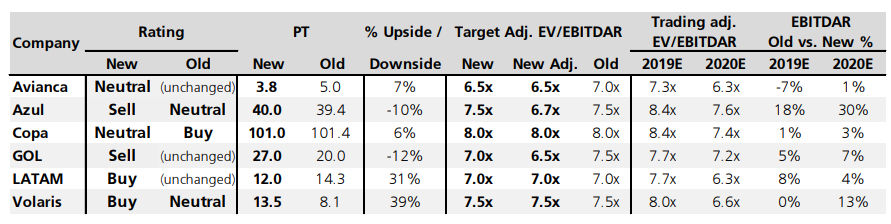

Veja as mudanças para vários ativos:

O time de analistas entende que a queda de 13% nos preços do petróleo nas últimas semanas, com a relativa calmaria das moedas de cada país avaliado, e a disciplina na oferta de capacidade no México e no Brasil, uma expansão de margens é possível no setor.

“Entretanto, achamos que os preços do mercado exageraram os ganhos de margens para acima do projetado pelas empresas Gol e Azul, enquanto ainda há espaço para a Volaris e Tam”, argumentam.

Azul

Com a alta de cerca de 30% no mês passado, o UBS avalia que a ação mais do que precifica a queda recente do petróleo e a melhora na perspectiva para a demanda doméstica no Brasil, especialmente como resultado da saída da Avianca do mercado (a empresa tem uma sobreposição de 14% com as antigas rotas da Avianca).

Além disso, a Azul passou a contabilizar alguns gastos de manutenção que antes eram lançados como custos. Isto representa aproximadamente um ganho de 4 pontos percentuais em margens.

“Para os investidores que avaliam as companhias aéreas utilizando os múltiplos-alvo (a maioria, em nossa visão), recomendamos reduzir o múltiplo EV/Ebitda em 0,8 vez para assumir esta mudança contábil”, avisam os analistas.

Eles calculam que o mercado está pagando 21,3% de margem Ebit, contra um guidance de 18% a 20% para 2019, o que é visto como caro.

Gol

Com a forte aceleração de 40% dos papéis da Gol no último mês, o UBS calcula que o mercado esteja pagando o equivalente a 22,5% a margem Ebit para a Gol, contra a estimativa de 18% da própria empresa para o ano. O banco vê isso como “exagerado”.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)