Cripto: as dez principais narrativas para 2020

1. Hiperbitcoinização vs. Ouro Digital

Embora você vá ouvir muita conversa sobre a hiperbitcoinização da próxima década, se você leu “O Padrão Bitcoin: a Alternativa Descentralizada aos Bancos Centrais” (recomendo), e segue a galera hardcore libertária do CryptoTwitter, é um erro para todos aqueles que continuam atacando essa narrativa.

É ameaçador e desnecessário, além de prematuramente hostil às autoridades. É uma narrativa difícil de atrair novatos e, de qualquer forma, todos que se convertem a cripto terminam acumulando bitcoin como se fosse ouro digital.

Na prática, devemos ir primeiro atrás do mercado de ouro de US$ 7 trilhões, ver como tudo acontece e para então mover a cadeia de valor para o próximo marco se nós chegarmos lá.

Bitcoin, assim como o dinheiro comum, também vai ser bem ruim em um mundo com stablecoins por conta das consequências tributárias dos gastos e do rastro de auditoria pública que essas transações deixam para trás.

2. Quanto mais bitcoins, menos bancários

Em um mundo onde cada transação tem um custo-base associado ao imposto, o assassino real da indústria está no crédito de garantia. Isso acontece nos EUA, com seu regime hostil em relação a cripto.

Em vez de gastar cripto e negociar com dores de cabeças contábeis, está se tornando viável emprestar bitcoin em troca de dólares (com taxa zero!) a baixas taxas de juro!

É claro, existe sempre o risco de liquidez nesses produtos se a sua garantia diminuir em valor, mas pegar emprestado cerca de 10 a 20% de sua poupança, por exemplo, é bem seguro para a maioria das pessoas, especialmente se, por outro lado, elas quisessem de 20 a 30 pontos de ganhos em passivos de taxas de capital incremental em uma venda.

Não há sentido em aceitar a taxa em uma grande aquisição (por exemplo, em uma entrada para uma nova casa) se você pode evitar uma venda.

Estou esperando por uma das empresas cripto de software tributário colaborar com os credores e criar uma calculadora que execute essa lógica para seus clientes. Pegue empréstimo de seu próprio banco.

3. Acumule “assistidas” e ganhe cripto

Estou decepcionado com o que se tornou a Earn.com e a Streamium (você tem que ser VELHO para se lembrar da Streamium). O potencial de monetizar seu tempo em cripto é significativo (um Airbnb ou Uber por “tempo livre” é um investimento eficaz), mas isso ainda não aconteceu.

A possibilidade de pagamentos medidos por transmissão também existe (telemedicina, consultoria internacional e, é claro, pornografia), mas isso também não aconteceu ainda por algum motivo.

Estou perplexo que ainda não vimos uma GRANDE empresa de folha de pagamento especializada que oferece pagamentos em bitcoin como uma porcentagem de seu salário (apesar de parecer que a Coinbase está trabalhando nisso).

Enquanto isso, nós fizemos um panorama na Messari de como ganhar “bitcoins grátis”.

Atualmente, talvez o método mais fácil seja Lolli, uma extensão de navegador que envia recompensas em bitcoin para os usuários para compras on-line. Honey acabou de vender ao PayPal por US$ 4 bilhões. Lolli poderia estar em um caminho parecido no próximo ciclo de alta do bitcoin.

4. Desbancar os bancarizados

Eu amo esse trocadilho (eu acho que quem criou foi a equipe da OmiseGo em 2017). Acerta em cheio.

Há tecnologia sendo desenvolvida para os desfavorecidos, que geralmente precisam de serviços financeiros, mas não é muito convincente aos clientes novos por conta de seu baixo valor do Ciclo de Vida de um Cliente (LVT, na sigla em inglês).

E então existe tecnologia sendo desenvolvida para aqueles que já estão dentro desse espaço, mas parece que eles estão de saída: os desajustados, os fazem-tudo e os dissidentes.

Nós precisamos urgentemente de mais histórias de sucesso da América do Sul, do Oriente Médio, e de outros mercados emergentes ou instáveis, particularmente em regiões onde a lei é mais fraca e existem riscos de segurança associados à posse de uma conta bancária saudável.

Bitcoin deu certo nos EUA, em parte, porque Wences Casares, o “paciente zero” do Vale do Silício, foi um empreendedor bem-sucedido da Argentina, com uma história de super-herói e uma artimanha que chamou a atenção dos ricos.

Bitcoin pegou fogo nos EUA porque ele distribuiu US$ 250 mil bitcoins em uma mesa de poderosos acionistas do Vale do Silício em um jantar exclusivo em 2013, não porque alguém na festa comprou LSD na “Rota da Seda” da deep web (ok, ok… talvez tenha sido os dois).

5. Missionários vs. Mercenários

As únicas criptocomunidades que vão sobreviver a longo prazo terão memes poderosos.

Por outro lado, a maioria das tentativas de subornar desenvolvedores e usuários com air drops e doações de desenvolvedores vão acabar (muitas já estão), e a maioria das tentativas de recrutar uma fonte interna para que haja descontos na pré-venda e a atração enfraquecida de tokens FLIP vão trazer problemas e congestionamento aos projetos que, por sua vez, talvez tivessem alguma chance.

Estamos começando a ver algumas equipes se adequarem a essa realidade. Stellar acabou queimando 50% de seu fornecimento de tokens porque, literalmente, não pode distribuí-los.

O “cartel” da EOS provavelmente levou a danos irreparáveis na reputação do protocolo nos grupos de desenvolvedores (por que desenvolver numa estrutura que vai ser monopolizada por investidores cruéis).

E estou prevendo outro banho de sangue para redes de tokens financiados de forma privada que virão ao mercado em 2020.

Também estamos evitando, intencionalmente, falar sobre muitos dos blockchains de primeira camada por esse mesmo motivo: a grande maioria não é tão interessante assim, falando de um ponto de vista narrativo.

6. Bitcoin é um ornitorrinco

Spencer Bogart, da Blockchain Capital, fez uma das melhores analogias clássicas com o bitcoin em uma publicação de 2017: um ornitorrinco. Ele escreve sobre a história do ornitorrinco:

Talvez o ornitorrinco seja a criatura mais bizarra do planeta. É um mamífero que bota ovos, tem bico de pato, rabo de castor e pés de lontra. Essas coisas não deveriam estar juntas.

Na verdade, quando grandes cientistas relataram sobre o ornitorrinco, eles o rejeitaram como uma piada — e por uma boa razão: o ornitorrinco é um animal aparentemente impossível, que combina características de três diferentes classes de animais e quatro diferentes ordens…

Até mesmo quando o ornitorrinco se tornou amplamente aceito como um animal real e legítimo, a classificação gerou argumentos: que tipo de animal ele é? E, como resultado, o ornitorrinco não é um bom pato, uma boa lontra, um bom castor e nem um bom réptil. No entanto, o ornitorrinco é um ótimo ornitorrinco!

No fim, o ornitorrinco era tão diferente que os cientistas tiveram que criar uma nova categoria animal para acomodar suas características únicas. O ornitorrinco é um criador de categoria.

Bitcoin pode ser usado para pagamentos, tem escassez comprovável como uma commodity, pode ser dividido como uma ação e serve como um protocolo fundamental para outros tipos de transferência de valor.

Seria bom capitalizarmos o bitcoin durante seu tempo-limite restante ao considerá-lo como uma piada.

Quando disserem: “Isso não é dinheiro. Não serve como dinheiro. Ninguém aceita!”, diga: “Você está certo!”. Quando disserem: “Isso não é ouro digital. Não serve como reserva de valor”, responda: “Você está certo!”.

Por favor, por favor, por favor, deixe a gente se “esconder à vista” para mais uma corrida de touros (altos preços) que nos torne grandes demais para darmos errado.

7. A revolução precisa de regras

Eu publiquei ano passado que pensava que a campanha controversa da Gemini era brilhante. Um ano mais velho, mais sábio e mais insatisfeito me tornou em um fã ainda maior da mensagem, apesar de, talvez, minha piada ser mais diferente do que a dos irmãos Winklevoss.

Eu acredito que eles estavam tentando dizer que a Gemini é uma corretora regulamentada que segue a lei e estabelece o padrão de como deve ser o cumprimento das regras nos produtos de investimento em cripto. Bom pra eles, mas eu tenho uma postura menos inquisidora.

Quando eu penso que “a revolução precisa de regras”, eu não penso em acalmar muito os reguladores dos EUA como eu o faria ao treinar uma milícia desorganizada.

Se queremos ser melhores do que os incumbentes, então: as equipes de tokens precisam expor as vendas internas, as corretoras precisam acabar com suas “wash trades” (manipulações de mercado) e as carteiras precisam aprender a como se integrar com sistemas de software tributários e ajudar os clientes a minimizar seus passivos e pagar a César apenas o que for de César.

As regras para a revolução não devem ser todas defensivas. Devemos atacar a partir de 2020.

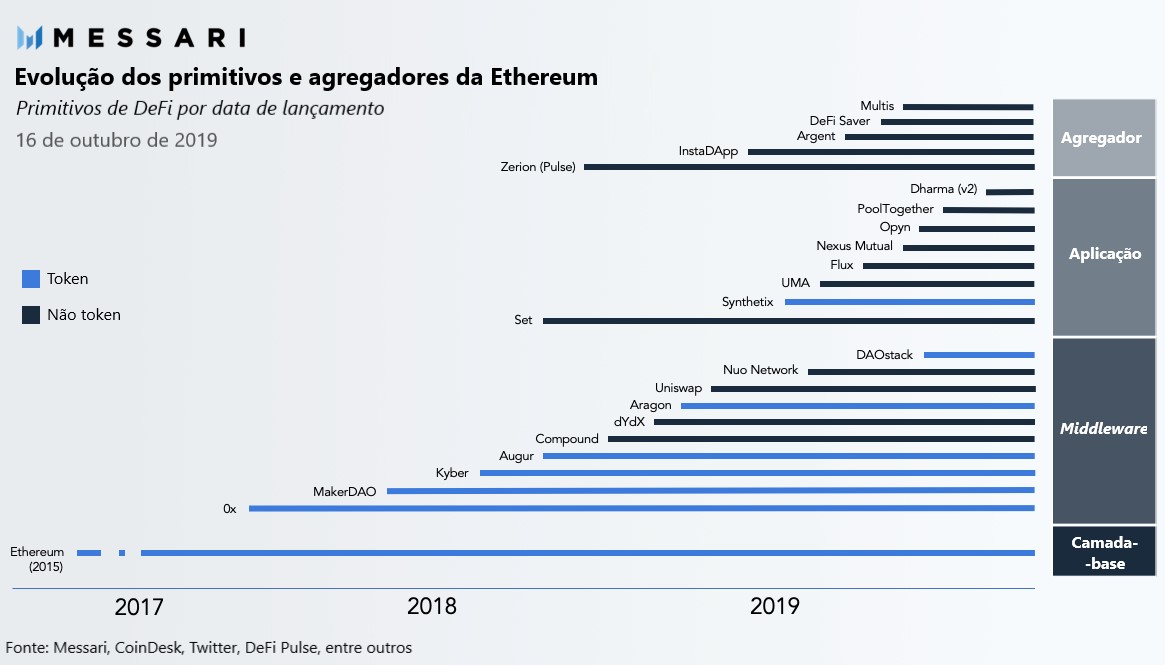

8. Ether é dinheiro

Em maio, eu dei uma palestra na Ethereum e disse à sala repleta de fanáticos da “computação mundial descentralizada” que era estupidez da comunidade da Ethereum construir aplicação não financeiras.

Sendo a moeda de reserva para as finanças descentralizadas/abertas era ótimo, e coisas como colecionáveis de baixo custo, jogos e aplicações distribuídas eram uma grande distração em comparação aos casos de uso que eles deveriam deixar para outros blockchains. Foi uma boa jogada e vários outros fanáticos da Ethereum começaram a levantar essa bandeira.

A Ethereum poderia alimentar a maioria das principais stablecoins, os valores mobiliários sintéticos e a grande maioria do mercado programável de crédito e derivativos de cripto.

Vamo lá, galera… FOCO! Reconstruir literalmente o sistema financeiro inteiro seria uma vitória grande e suficiente. Leve os gatinhos para um outro blockchain.

9. “Tecnologia dissidente”

A Web 3.0 chegou bem rápido. Eu pensei que demoraria anos para me empolgar sobre “aplicações de internet descentralizadas”, mas, talvez, estão mais próximas do que se imagina.

A exploração contínua dos dados de usuários de gigantes da tecnologia (estou falando com você, Zuck) está tornando o conceito de tecnologia dissidente — termo criado por Maya Zehavi, fundadora da Stealth New Venture — não apenas relevante, mas “da hora”. E as novas gerações de usuários tendem a gravitar em direção à tecnologia “da hora”.

A demanda por privacidade e liberdade de expressão geraram uma proliferação de soluções de cripto no último ano, além de redes de hardware descentralizadas, como Helium e Orchid, até navegadores com foco em privacidade, como o Brave, que fornecem uma espiadinha do que está por vir com o amontoado de dados da Web 3.0.

Não estou tão otimista sobre os projetos brincando com modelos iniciados com tokens, mas os ambiciosos que aplicam modelos de token em aplicações que já funcionam são mais interessantes.

O que também me intriga é a taxa na qual os investidores estão definindo suas teses de investimento em relação à tecnologia dissidente, enfatizadas por fundos como Cyberpunk Holdings e o misterioso Unknown Fund.

A demanda por soluções de privacidade e resistentes à censura vão precisar de uma mudança no comportamento dos usuários, mas “as tendências subjacentes estão crescendo” no ambiente atual.

10. Ok, boomer…

…só que para cripto. Esse universo tem muitos memes bons para os membros, mas eu não tenho certeza de quão eficazes nossas narrativas serão durante as batalhas políticas adiante. Alguma das nove narrativas acima são capazes de ganhar eleições?

Toda vez que eu olho para aquele careca do deputado Brad Sherman, eu vejo alguém que vai liderar e vencer a batalha narrativa contra cripto com as pessoas mais poderosas, a qual não podemos perder.

Me parece que existe uma divisão geracional que devemos identificar nessa batalha, uma frustração que podemos capturar e voltá-la contra líderes como Sherman.

Um “ok, boomer” que fornece uma bancada eficaz para a narrativa danificada que cripto é “para fraudes, terrorismo e criminosos”.

Eu não sei o que é, mas eu gosto desses mais de 500 empenhos de encontrar a melhor solução. Meu favorito é: “Os ricos têm resgates financeiros. As pessoas têm bitcoin”.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)