Após seis anos da fundação, Stone Pagamentos fará IPO na Nasdaq

A Stone pediu ontem (1º) registro para IPO na bolsa de valores americana Nasdaq. A abertura de capital da empresa de pagamentos deve aumentar a pressão sobre suas concorrentes Cielo (CIEL3) e PagSeguro. Veja o documento aqui. Esta última, inclusive, levantou US$ 2,3 bilhões em uma oferta inicial de ações realizada na Bolsa de Nova York em janeiro deste ano.

Segundo o prospecto preliminar da oferta, Itaú BBA, Credit Suisse, Morgan Stanley, Bank of America Merrill Lynch, Goldman Sachs, JPMorgan, Citigroup e BTG Pactual vão coordenar a operação, que envolve ofertas primárias (papéis novos) e secundárias (ações detidas por atuais sócios).

Segundo a empresa, a abertura de capital deve servir para para financiar futuras fusões, aquisições ou investimentos, mantendo a liquidez e financiando soluções de oferta de capital de giro.

A empresa foi fundada há apenas seis anos por André Street e Eduardo Pontes, que hoje são o presidente e vice do Conselho de Administração.

“A ideia da Stone Co. nasceu em 2012. Na época, tínhamos uma história de 12 anos em fundar, investir e vender uma série de negócios relacionados a pagamentos digitais no Brasil, um dos quais, a Braspag, que rapidamente se tornou a principal empresa do país de pagamentos on-line naquele momento”, dizem em um trecho do documento arquivado na SEC.

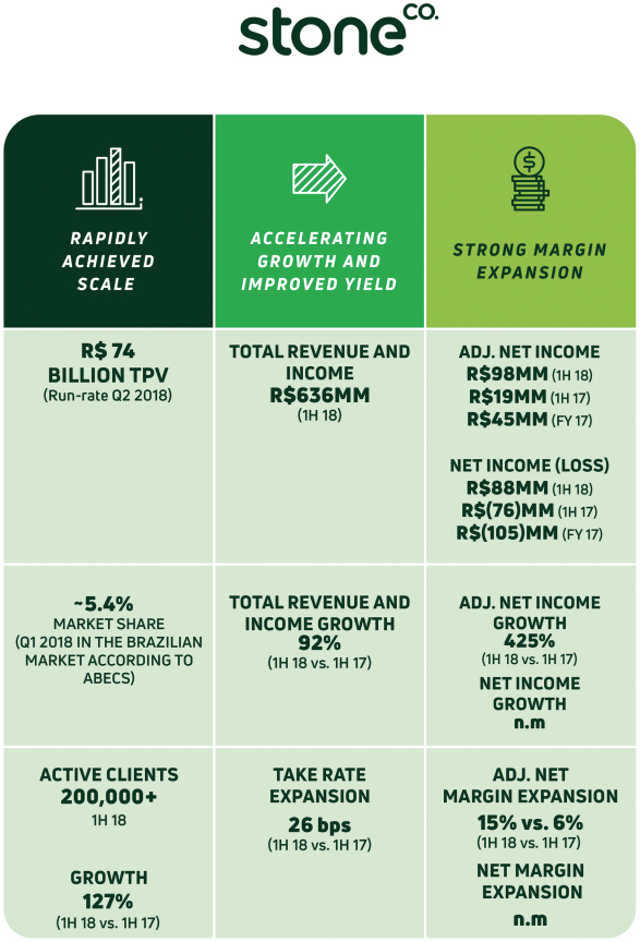

A Stone gerou R$ 635,7 milhões em receitas nos primeiros seis meses de 2018, comparado com um valor de R$ 331,8 milhões no mesmo período de 2017. É um crescimento de 91,6%. O lucro líquido ajustado ficou em R$ 97,6 milhões até o final de junho, enquanto no ano anterior a Stone anotou um prejuízo de R$ 18,6 milhões.

A empresa tem aproximadamente 200 mil clientes ativos, um forte crescimento de 127,5% na comparação com o primeiro semestre de 2017.

Veja alguns números apresentados pela Stone no documento do IPO:

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)