A segunda versão do protocolo cripto Mirror poderá ampliar ainda mais o acesso financeiro

Mercados financeiros do mundo real podem se beneficiar de tecnologias que os tornem amplamente disponíveis. Também podem se beneficiar de tecnologias que permitem um acesso mais rápido, barato e apermissionado.

A Robinhood (HOOD) prometeu um amplo acesso aos mercados acionários para pequenos investidores do varejo, mas não cumpriu com essa promessa nem disponibilizou aplicativos em partes menos desenvolvidas do mundo.

Protocolos descentralizados, como o Mirror, esperam abalar os disruptores e oferecer acesso global a ativos financeiros para todos.

A democratização dos mercados financeiros

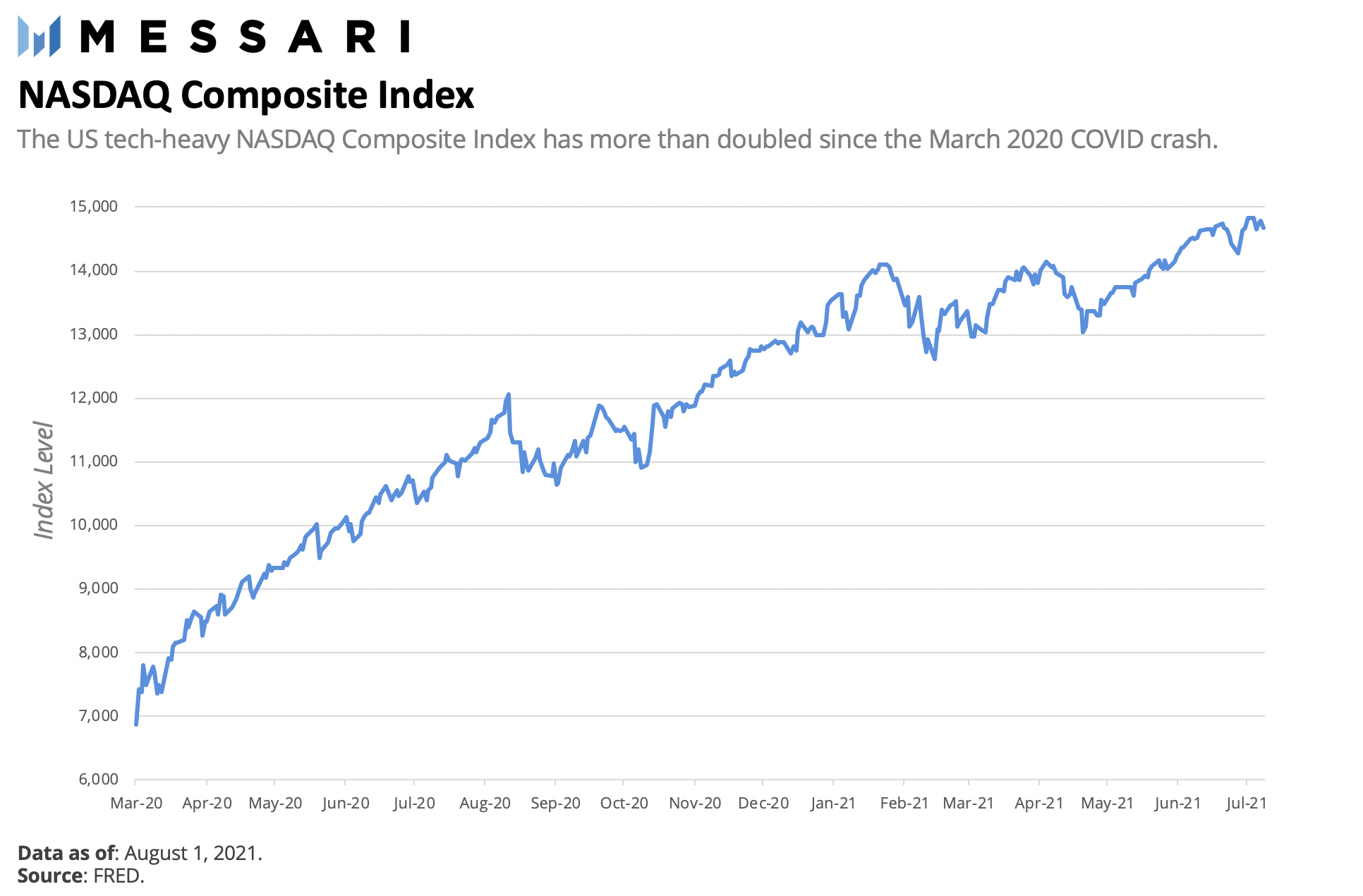

O interesse do varejo em ações americanas nunca foi tão alto, pois muitos mercados atingiram níveis quase que recordes.

As crescentes ações globais e americanas que forneceram, a seus investidores a longo prazo, ganhos descomunais e, a investidores a curto prazo, uma oportunidade de lucro dada a sua natureza volátil e profunda liquidez. O índice NASDAQ duplicou desde a queda causada pela COVID-19.

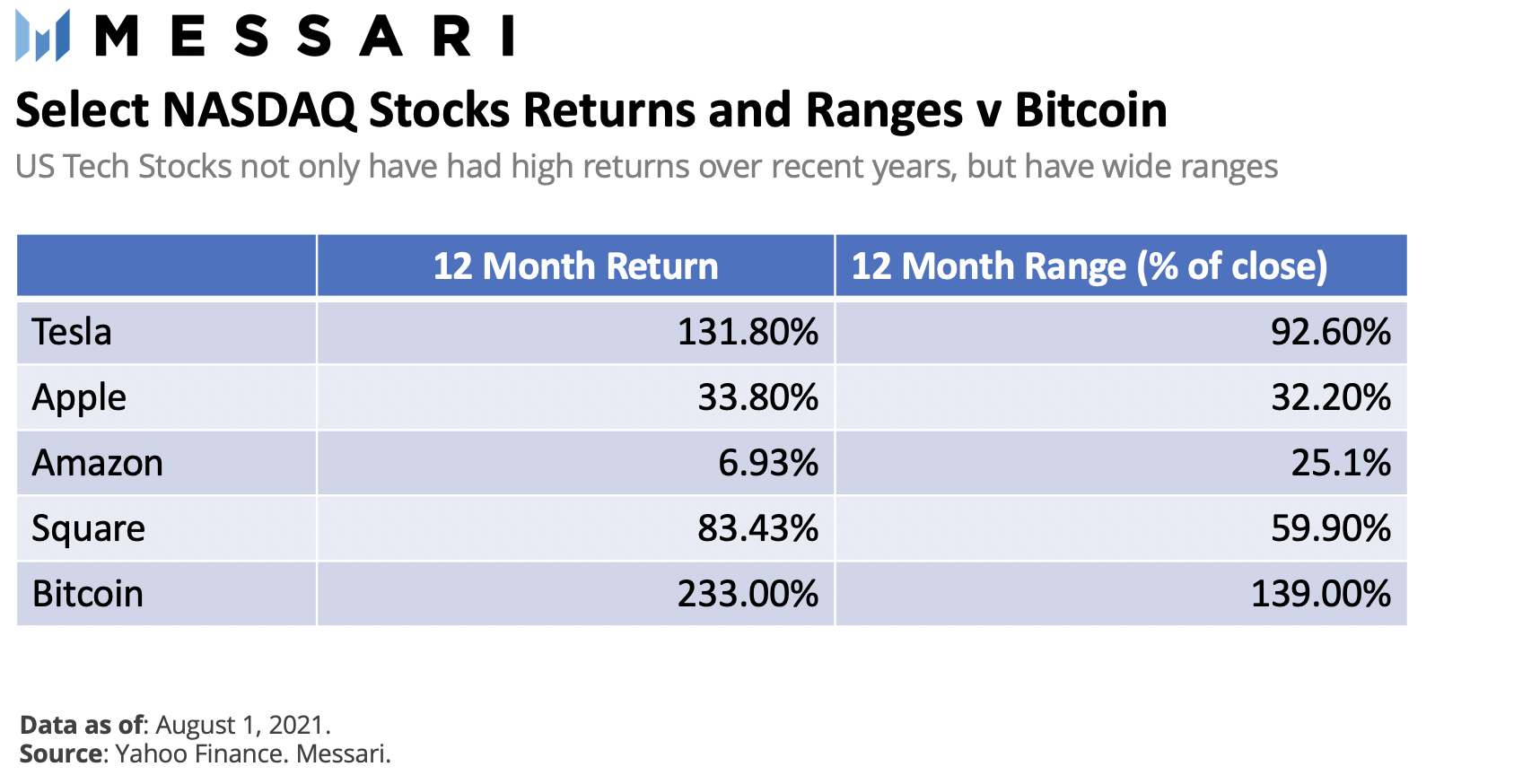

Apesar do baixo desempenho em comparação a muitas criptomoedas, o crescimento de ações americanas, como as da Tesla (TSLA; TSLA34) e da Square (SQ), subiram bastante este ano, estendendo um mercado de alta que começou após as quedas da Crise Financeira Global de 2008-2009.

O índice NASDAQ subiu mais de dez vezes desde então e, a Amazon (AMZN; AMZO34), por exemplo, disparou 45 vezes.

Embora investidores sejam atraídos por ações americanas devido a seus rendimentos no longo prazo, cada vez mais investidores ativos favorecem a profundeza dos mercados de ações americano e de moedas globais (forex ou FX).

No fim de 2020, NASDAQ e NYSE tinham, juntas, uma capitalização de mercado de US$ 45,7 trilhões — cerca de 40% do total mundial. Os mercados FX negociam mais de US$ 6,6 trilhões por dia.

Ainda assim, os mercados acionários e monetários são afetados por regulações específicas, diversos obstáculos (múltiplas taxas e tamanhos mínimos por ordem) e pelo potencial de abalar mercados.

Apesar de fintechs americanas, como a Robinhood, democratizarem o investimento e a negociação ao diminuírem comissões para zero e permitirem a compra de ações fracionárias, esses aplicativos só estão disponíveis a cidadãos de alguns países.

No sudeste asiático, o principal mercado de foco da Mirror, é bem difícil obter acesso a ações estrangeiras.

Até mesmo nos EUA, o recente fiasco da GameStop (GME) revelou que as finanças tradicionais (TradFi) fracassaram: liquidações em até dois dias de ações americanas permitiram que os parceiros da Robinhood suspendessem o acesso aos mercados.

O modelo de negócios da Robinhood, de venda de fluxo de ordem a intermediários, é controverso, pois é improvável que forneça uma ótima execução a seus clientes.

Ativos do mundo real, só que “espelhados”

MakerDAO e Synthetix foram os primeiros protocolos inovadores no lastro de tokens a ativos do mundo real. De início, forneciam suporte apenas para tokens lastreados ao dólar americano mas, desde então, evoluíram para integrar outros “ativos sintéticos”.

Mirror Protocol — cujo nome significa “espelho”/“espelhar”, em inglês — facilita a criação de tokens sintéticos que se referem a ativos financeiros do mundo real no blockchain Terra.

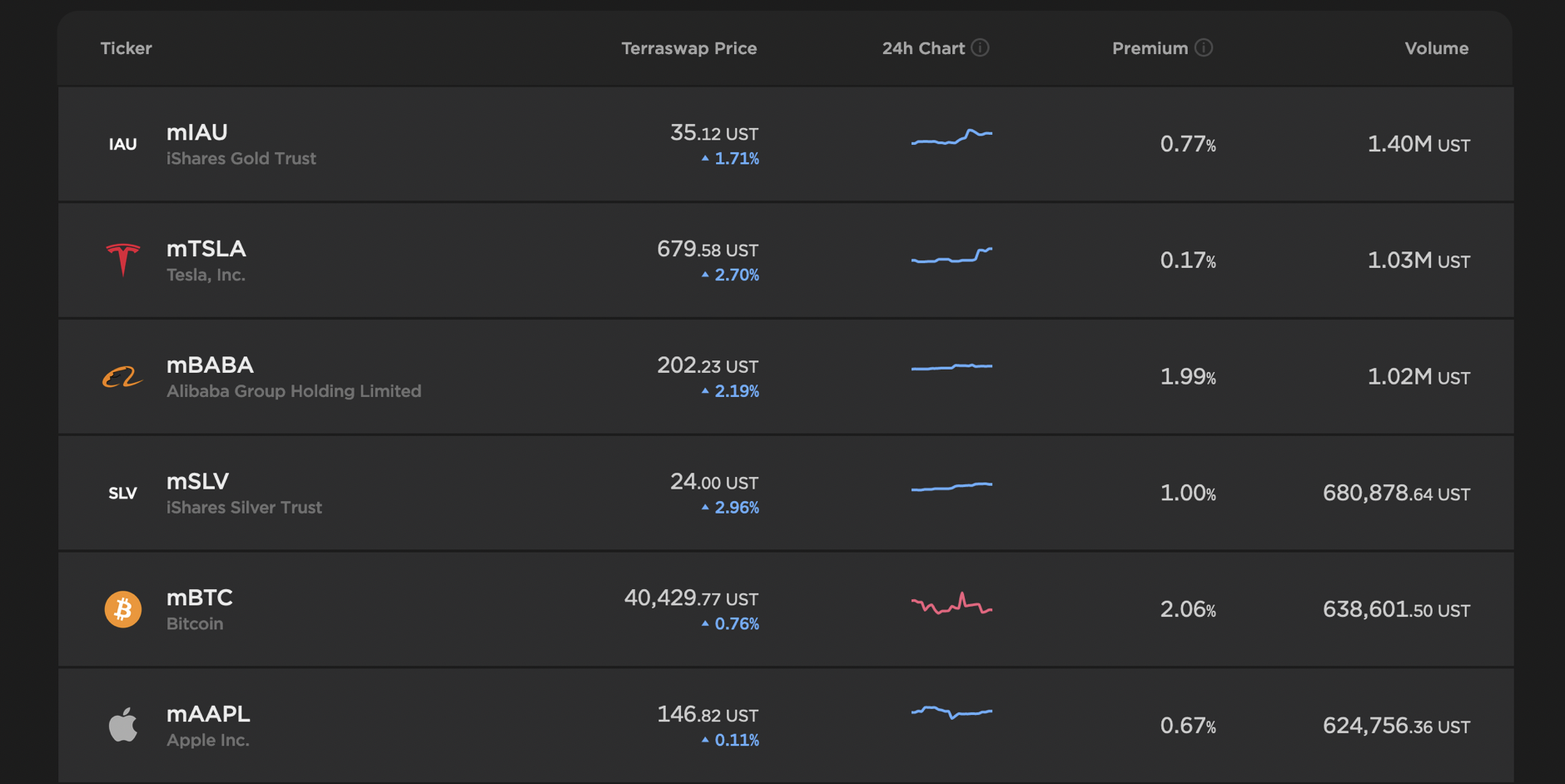

Esses tokens mAsset “refletidos” podem ser negociados 24 horas por dia e sete dias por semana em diversas plataformas, incluindo TerraSwap — a própria corretora do Terra —, Uniswap, bem como uma variedade de outras DEXs e corretoras centralizadas (CEXs).

mAssets — ativos emitidos no protocolo Mirror — podem ser emitidos e negociados em todo o mundo, sem necessidade de obter permissão, sem censura e a um baixo custo em diversos blockchains, incluindo Terra, Ethereum, Binance Smart Chain (BSC), Solana, Polygon e Harmony.

mAssets e outros criptoativos podem ser facilmente convertidos no mesmo protocolo e a partir da mesma carteira, tornando rápida, fácil e barata a decisão de realocar qualquer ativo.

Migrar de cripto para ações em dinheiro pode levar dias e requer quantidades intermináveis de papelada por conta do uso da infraestrutura tradicional dos mercados financeiros.

Desde o lançamento de sua primeira versão em dezembro de 2020, os mAssets do Mirror focaram em criptoativos de primeira camada (tokens de blockchains específicos, como DOT), ações e ETFs.

Atualmente, detentores do token MIR podem votar para incluir qualquer ativo do mundo real como um mAsset: após o “short-squeeze” (venda de ações em alta), mGME e mAMC foram acrescentados pela comunidade.

Em 25 de junho, Mirror lançou sua segunda versão na rede principal do Terra. Este artigo foca em sua versão mais recente, destacando suas inovações.

Mirror Protocol

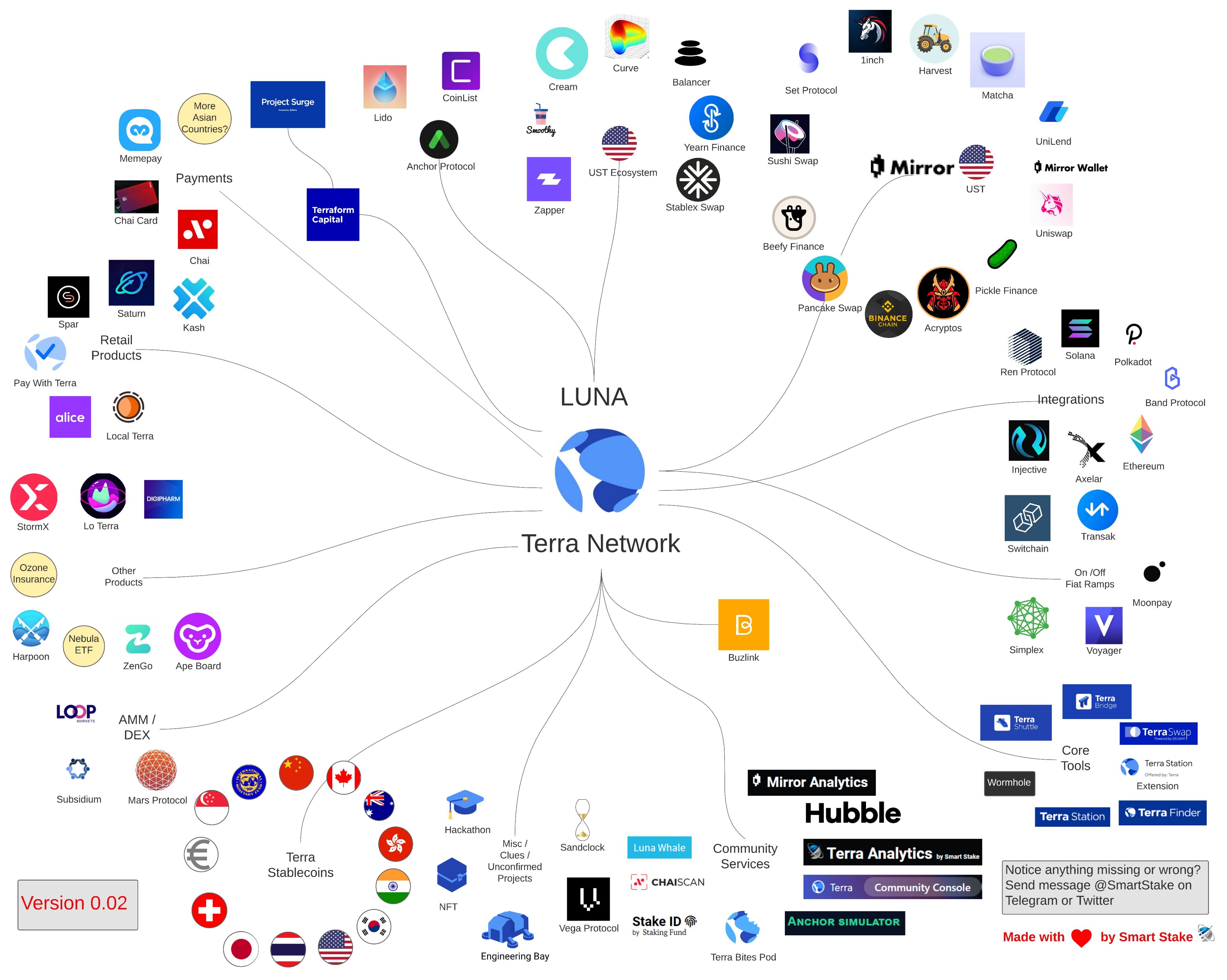

O blockchain Terra fornece o alicerce para o Mirror. Terra é um blockchain de aplicação específica, desenvolvido usando o SDK da rede Cosmos, dedicado a fornecer stablecoins algorítmicas.

Nos últimos meses, desde a implementação da funcionalidade de contratos autônomos, Terra desenvolveu um ecossistema de aplicações que alavancam suas stablecoins para facilitar uma ampla variedade de casos de uso financeiros.

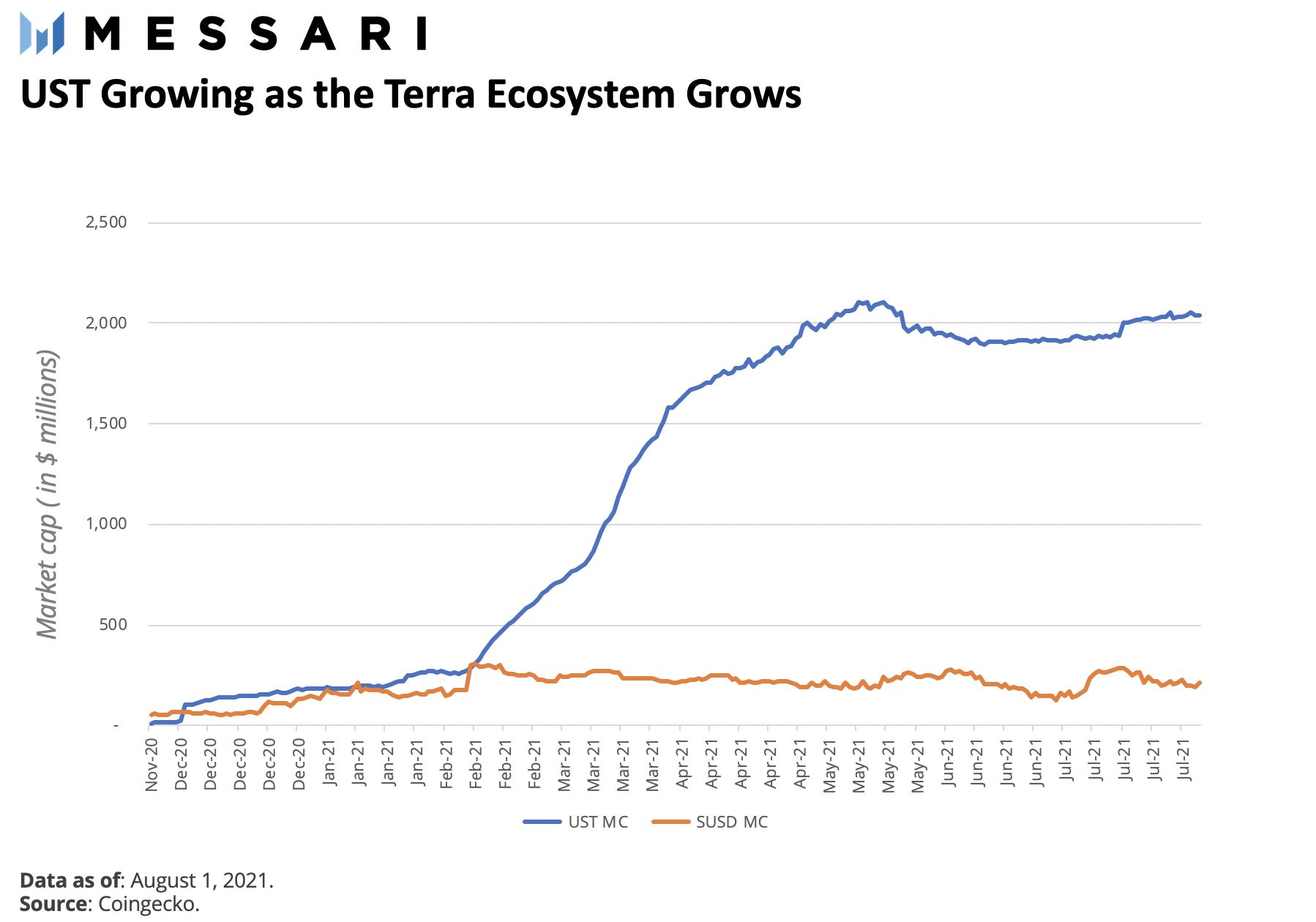

Mirror foi a primeira grande aplicação a ser lançada no Terra e foi uma grande catálise para o crescimento da stablecoin UST da Terra, que é o principal ativo usado como garantia na emissão de mAssets.

Para que um mAsset seja negociado, deve ser emitido. Usuários depositam garantias para criar uma posição de dívida garantida (CDP).

Na primeira versão (v1), um empréstimo sobre valor de 150% no UST era necessário para a emissão e manutenção de um mAsset.

A segunda versão (v2) expande as opções de garantia para MIR, o token de governança do Mirror; LUNA, o token nativo do Terra; e ANC, o token do protocolo parceiro de empréstimos Anchor.

No momento, esses ativos mais voláteis exigem uma sobregarantia de 1,33x — é preciso depositar 200% a mais de fundos para emitir o ativo. aUST, a stablecoin da Anchor lastreada em dólar e que gera rendimentos, também exige uma garantia mínima de 150%.

A emissão e o atual preço do ativo-base e sua garantia são processados pelos oráculos do Band Protocol.

Quando a proporção de uma garantia de CDP cai abaixo do valor mínimo, seja pela queda no preço da garantia ou pelo aumento no preço do mAsset emitido, outros usuários podem liquidar a CDP até que essa posição volte ao preço normal.

O protocolo irá automaticamente se reajustar pela “queima” de mAssets.

Uma taxa de protocolo de 1,5% é paga quando um saque de uma CDP é feito, incluindo por meio de uma liquidação.

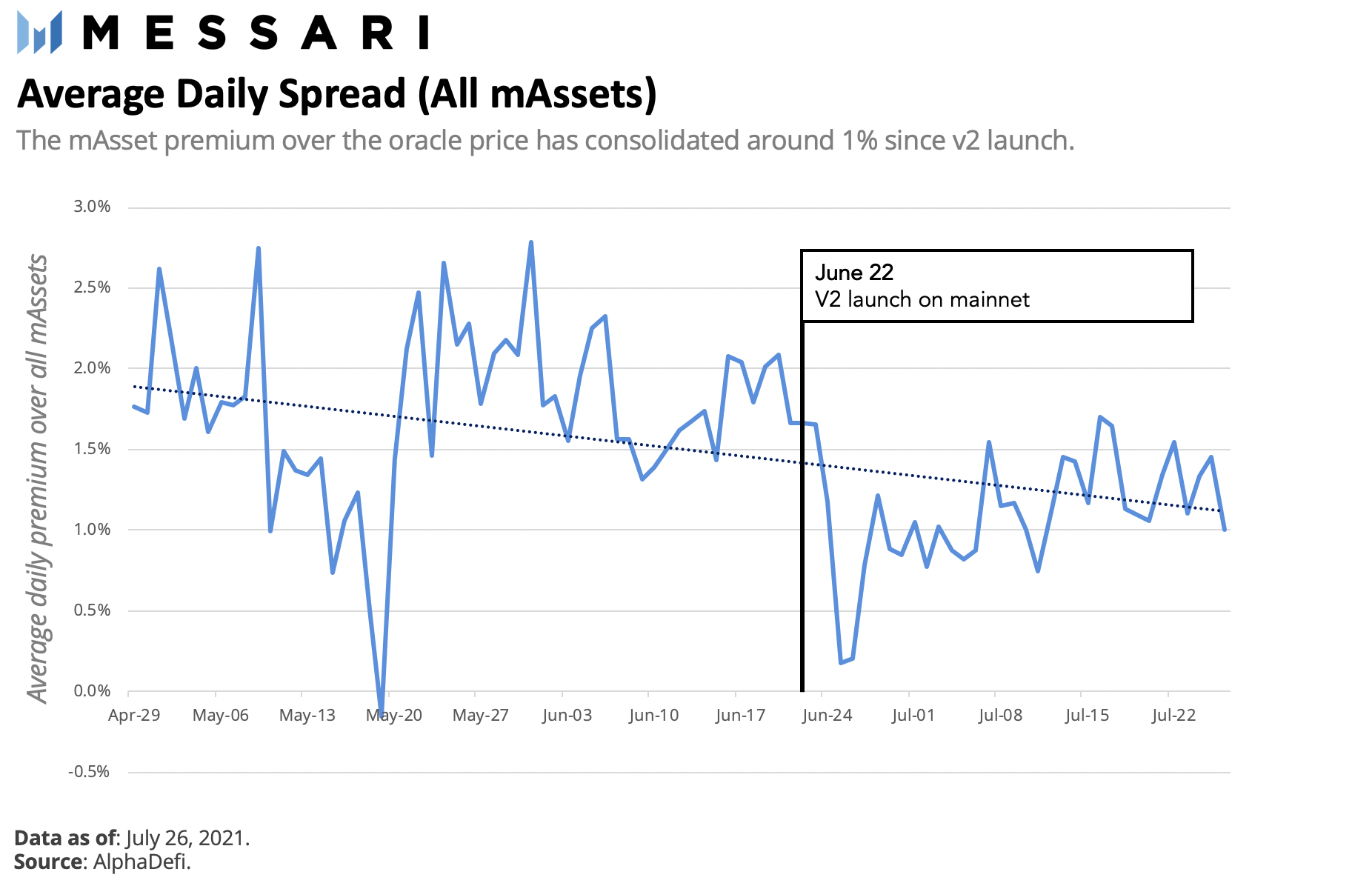

Um problema comum em protocolos de ativos sintéticos com garantias múltiplas é que ativos emitidos geralmente são negociados a um prêmio. Protocolos de ativos sintéticos sempre dependem da arbitragem para minimizar o erro de rastreamento.

Quando o mAsset é precificado acima do preço do ativo verdadeiro, investidores são incentivados a emitirem e venderem o mAsset e adquirir o ativo financeiro.

Porém, isso é algo muito caro de se fazer e exige a movimentação de dinheiro e a obtenção de riscos entre mercados que não podem cruzar garantias.

Além disso, a arbitragem não pode ser adequadamente executada quando os mercados à vista estão fechados. Por fim, a emissão de custos não são nulos, ou seja, um prêmio pode se sustentar por um bom tempo.

Prêmios de mAssets têm uma tendência ainda maior de continuarem no Mirror, conforme recompensas de “farming” por fornecedores de liquidez (LPs) incentivam posições de compra (“long”) de mAssets.

A segunda versão promove um melhor rastreio ao criar recompensas calculadas por algoritmos para a emissão de um token sLP (“short LP” ou “venda por fornecedores de liquidez”) — não negociável — que inclui uma posição de venda no mAsset que é imediatamente vendida no formador automatizado de mercado (AMM) TerraSwap.

O mAsset representado pelo token sLP não pode ser removido do TerraSwap. A posição LP se beneficia de negociações acima do preço de oráculo. A emissão de sLP aumenta a proporção entre mAsset e UST no pool do AMM, diminuindo a pressão sobre o preço do mAsset do AMM.

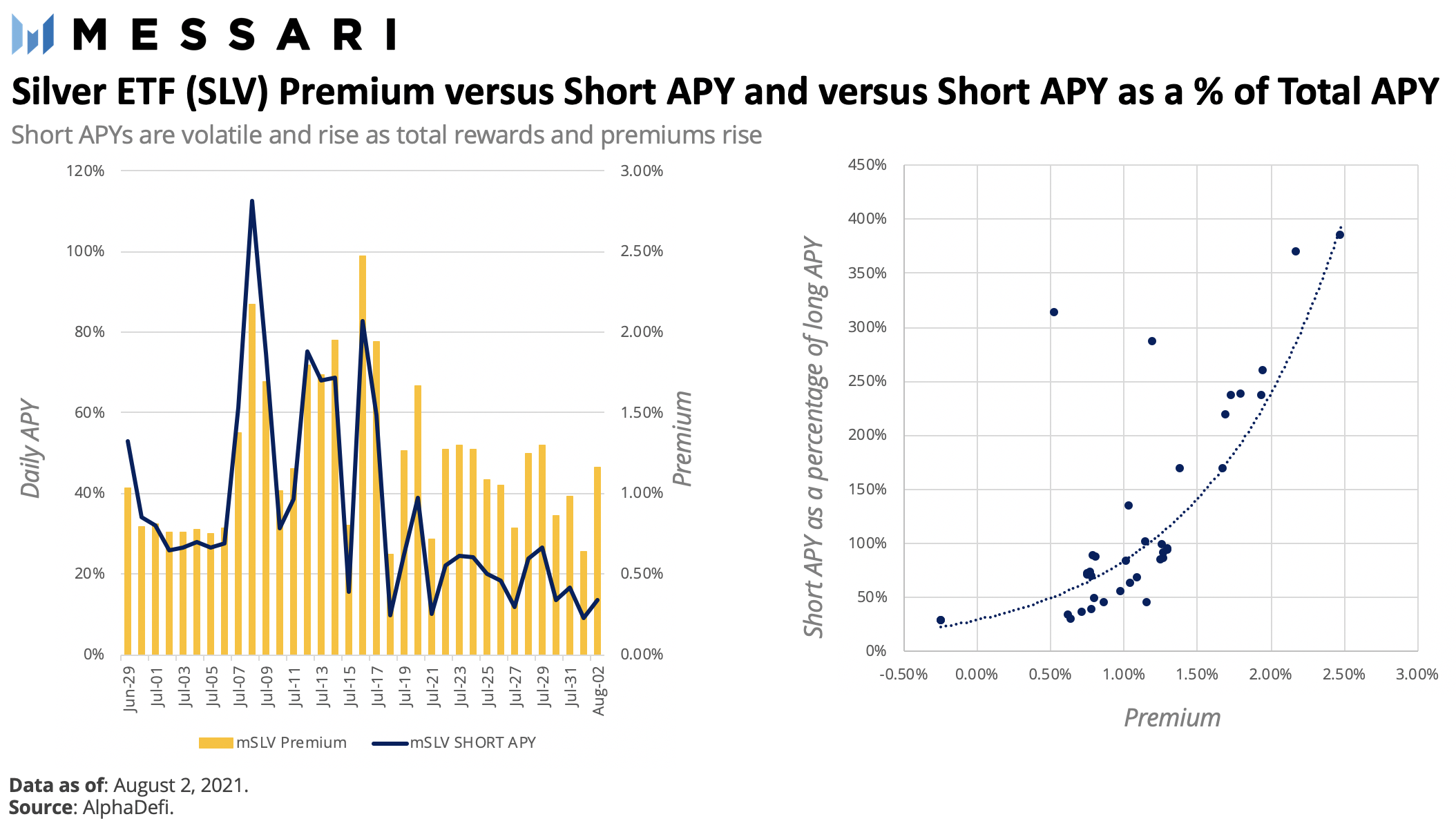

Essa nova funcionalidade do sLP resultou em prêmios bem menores e menos voláteis:

Incentivos para a emissão e o depósito de mAssets ou de posições de venda de sLP são pagos em MIR. O fornecimento de liquidez a mAssets e UST ao TerraSwap cria uma posição de venda de “farming”.

Fornecedores de venda (ou “long farmers”), que abrem posições de fornecimento de liquidez na DEX TerraSwap, recebem comissões por seu trabalho de LP da TerraSwap, além de recompensas em MIR.

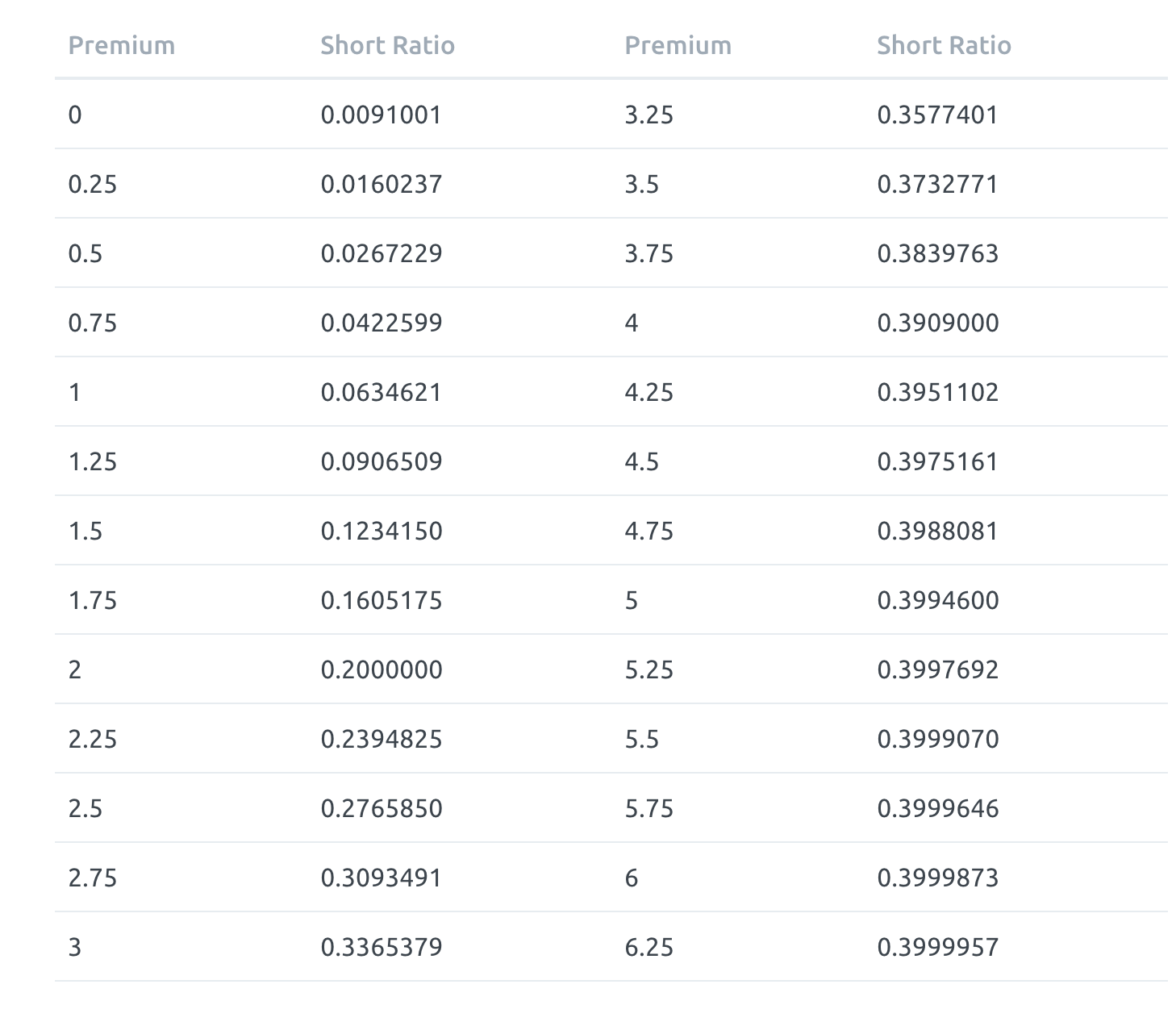

As recompensas pela compra de liquidez fornecida (ou “short farm”) são obtidas pelas comissões de LP, além de recompensas por venda — de até 40%, conforme o prêmio aumenta:

A um prêmio de 6,25%, detentores de sLP recebem uma recompensa máxima de 40% de todas as LPs, bem como sobre qualquer queda no prêmio quando a posição de compra estiver fechada.

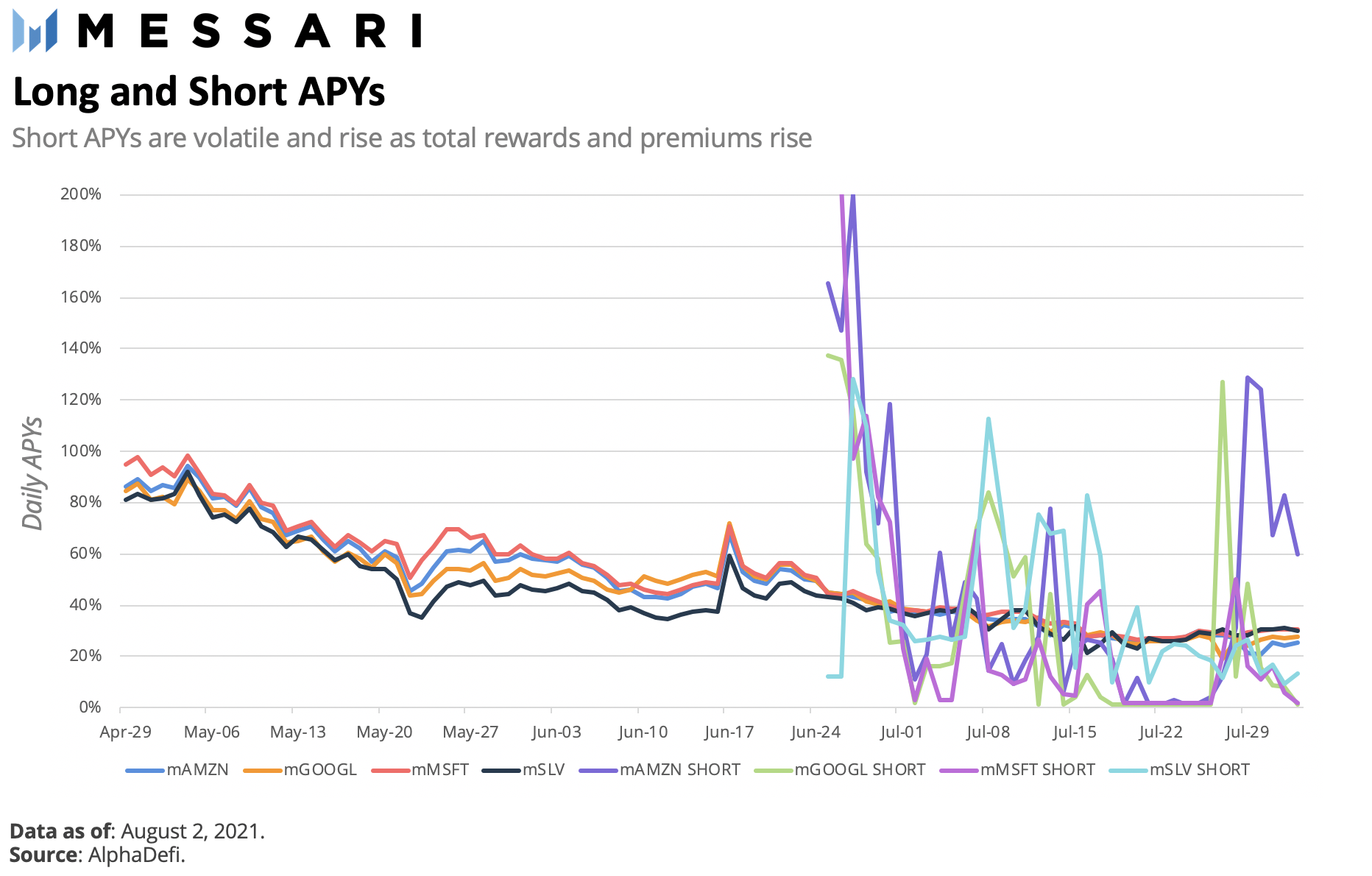

Desde que a segunda versão apresentou LPs de compra, o rendimento anual em porcentagem (APY) está extremamente volátil, conforme incentivos se ajustam para diminuir prêmios.

Porém, o mecanismo parece ser bem eficaz. Abaixo, está a relação (altamente correlacionada) entre o prêmio e o APY de um ativo. O prêmio para esse ativo — mSLV, baseado em um fundo de índice (ETF) de prata — possui uma margem apertada desde o lançamento da segunda versão.

A venda por meio de um token sLP possui diversas consequências. O UST recebido em troca do depósito em sLP fica bloqueado durante duas semanas.

Para encerrar a posição e queimar um token sLP, o mAsset em posição de venda precisa ser fornecido e queimado. Uma taxa de 1,5% é cobrada no encerramento da posição.

Os gráficos de APY acima também indicam que, geralmente, rendimentos pelo fornecimento de liquidez — tanto de posições de venda como de compra — continuam bem acima de 20%, graças a incentivos em tokens MIR.

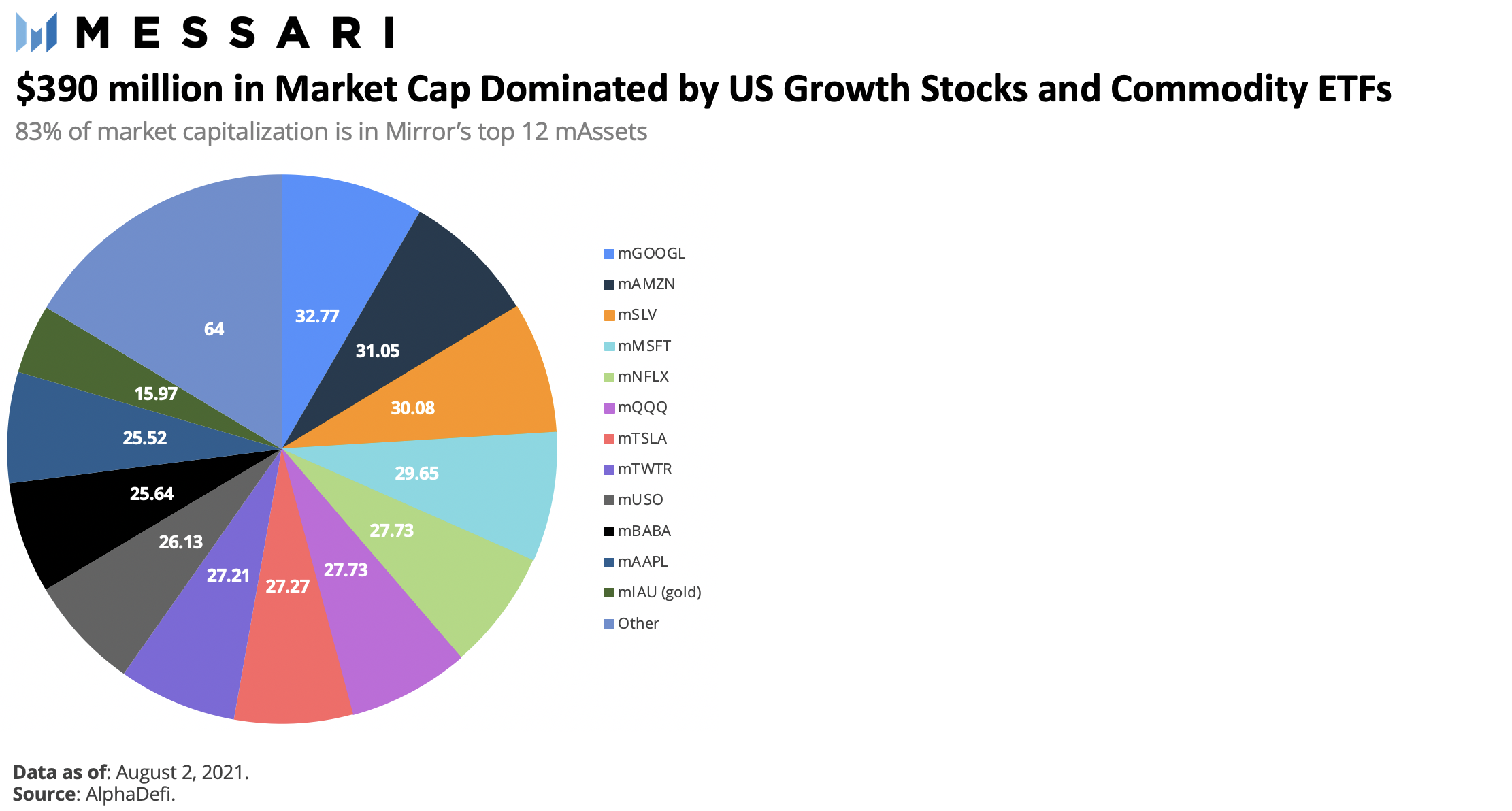

Após o acréscimo do ativo sintético da ARK Invest no fim de julho, agora existem 27 mAssets, totalizando US$ 433 milhões em capitalização de mercado:

Outra melhoria da segunda versão permitiu a emissão e negociação de ativos pré-IPO, assim como a corretora FTX fez com a Coinbase (COIN).

A emissão exige um período de bloqueio de duas semanas para que o mercado obtenha a chance de se acomodar antes de mAssets poderem ser queimados e os lucros serem gerados.

Crescimento e competição

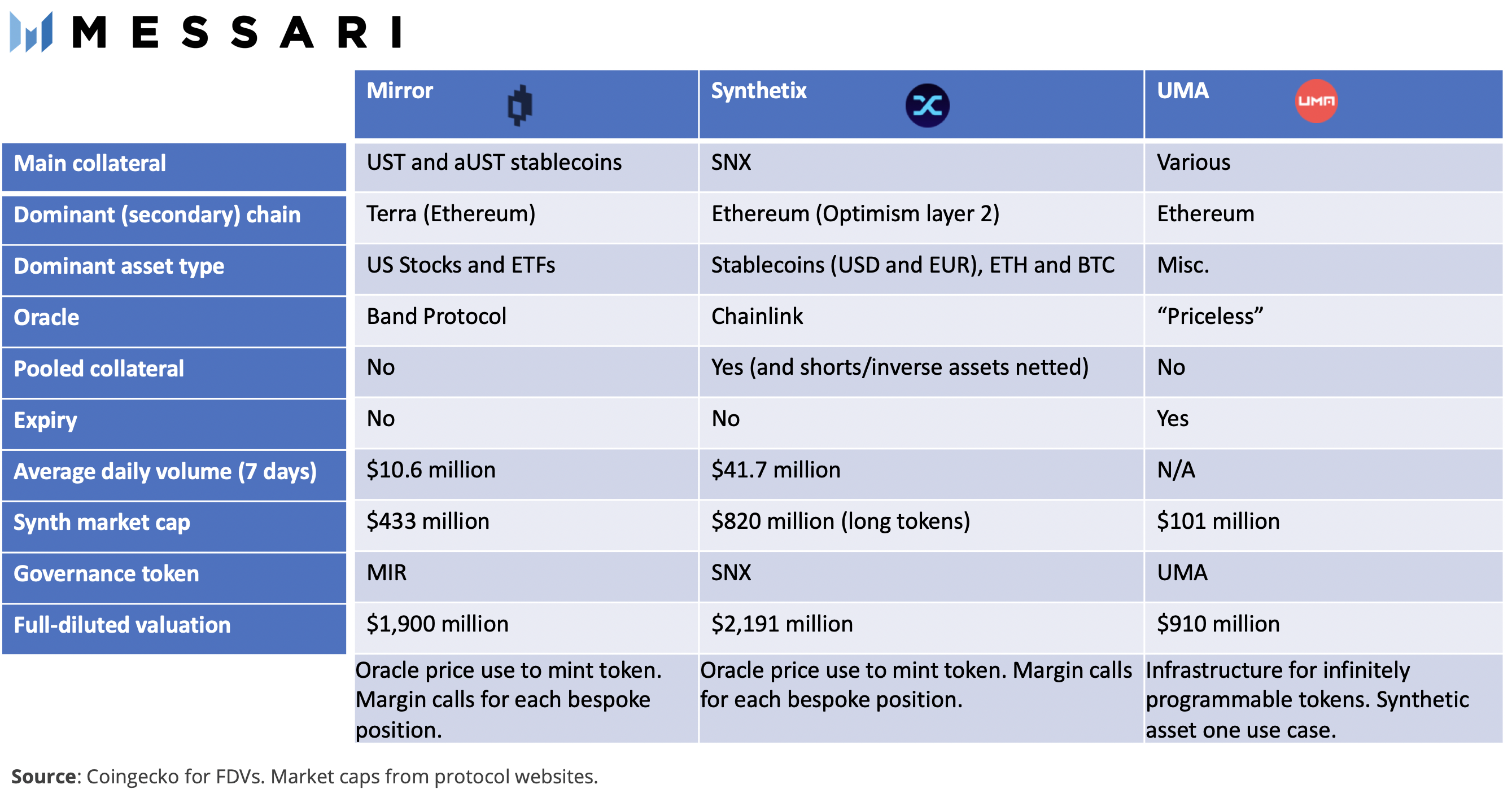

Mirror é um protocolo novato no mercado de ativos sintéticos em blockchain. Synthetix e Universal Market Access (UMA) tiveram anos de vantagem.

Synthetix também foca na emissão de tokens, dominados por suas stablecoins em dólar (sUSD) e euro (sEUR), bem como ether (sETH) e bitcoin (sBTC) sintéticos. Esses quatro totalizam US$ 735 milhões em capitalização de mercado e são negociados principalmente nos protocolos Curve e Kwenta.

Mirror não emite stablecoins e, atualmente, possui US$ 13 milhões de tokens sintéticos de primeira camada, incluindo sDOT, sETH e sBTC. Embora a Synthetix permita a emissão e negociação de ativos reais, como sTSLA, poucas pessoas os negociam no dia a dia.

UMA visa ser um conjunto de ferramentas flexível para a emissão de tokens que se referenciam a uma variedade de pagamentos (simples a complexos); basicamente qualquer coisa que um oráculo possa mensurar.

Até agora, essa mensuração não inclui ações ou ETFs, mas existem um pequeno volume em um índice de dez ações escolhidas pelo grupo WallStreetBets (WSB).

Porém, não existe motivos para que protocolos, como Yam Finance ou PerlinX, não possam lançar ativos sintéticos baseados em ativos reais no futuro usando a tecnologia do UMA. O protocolo visa minimizar o uso de oráculos para usar seu mecanismo “sem preço”.

Já que o token SNX, além de ser uma stablecoin, é usado como garantia para ativos sintéticos na Synthetix, proporções mínimas de sobregarantia são bem maiores do que as do Mirror.

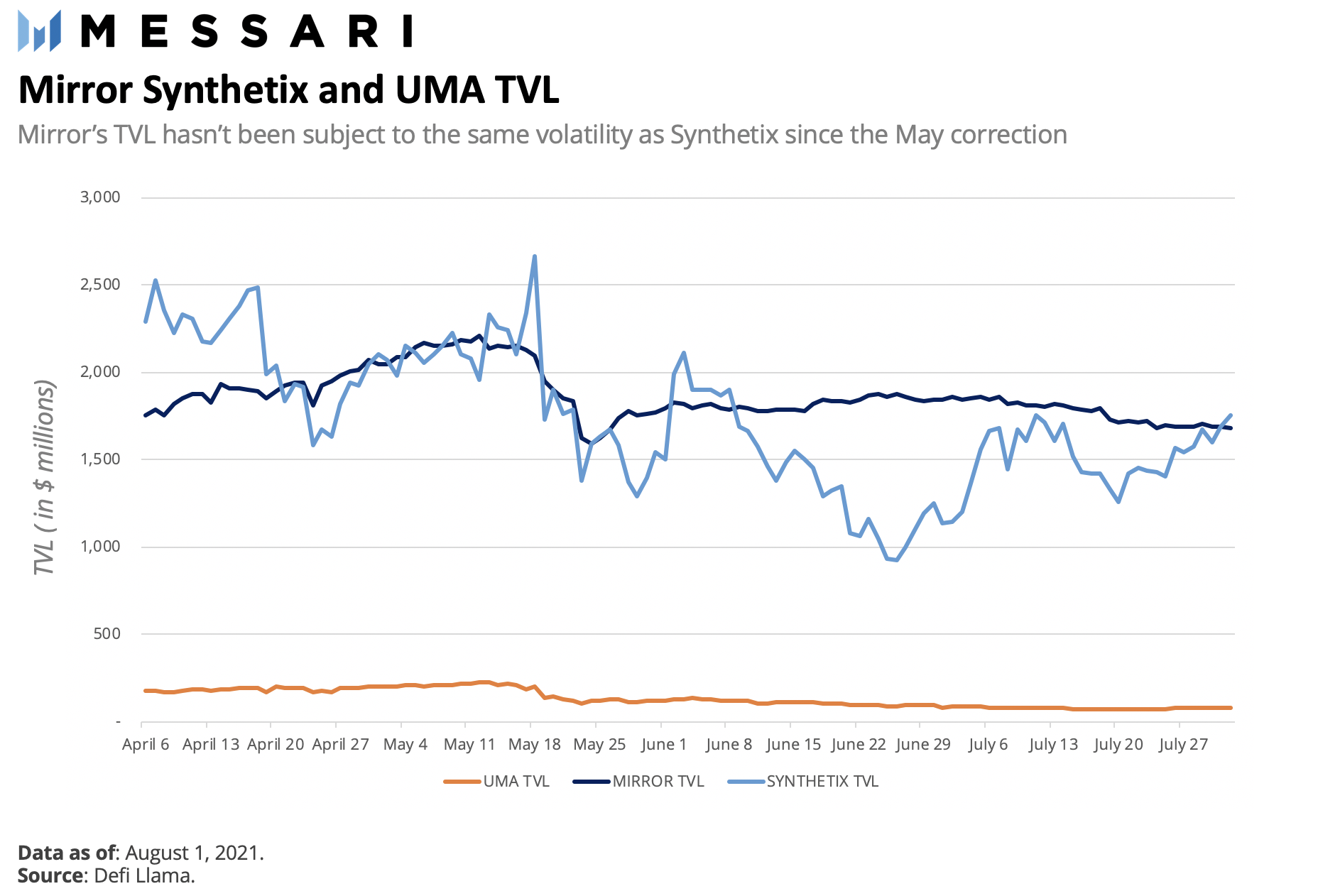

A eficiência de capital e o foco em ativos externos de referência do Mirror permitiu que o protocolo alcançasse o Synthetix em termos de valor total bloqueado (TVL).

Porém, por ser medido por capitalização bruta do mercado de ativos sintéticos, Synthetix ainda domina o mercado por um fator de quase 2 a 1.

Mensurado por volume recente, Synthetix retém sua dominância, com quatro vezes a mais do volume na última semana. Novamente, quase nenhum desses dados se baseia em ativos reais.

Na verdade, os equivalentes em dólar e euro do Terra competem com os da Synthetix. sUSD compõe aproximadamente ¼ da capitalização de mercado total do mercado de compra de ativos sintéticos da Synthetix, e sEUR não fica para atrás.

Ao mesmo tempo, é possível que sETH e sBTC percam seus casos de uso conforme os mercados se tornam mais eficientes.

Corretoras centralizadas — como Binance, Bittrex e FTX — lançaram a negociação de ações sintéticas.

Porém, ativos descentralizados sempre serão os ativos escolhidos por usuários nativos do setor de finanças descentralizadas (DeFi), que se preocupam com a privacidade e que estão em localizações onde corretoras não são bem aceitas por problemas jurídicos.

Binance, que havia lançado seus ativos sintéticos em abril, com uma ação sintética da Coinbase, anunciou, em julho, que iria suspender as negociações em muitos mercados de derivativos, incluindo todos os seus tokens sintéticos de ações.

Governança e tokeconomia do MIR

Recompensas do token MIR são fundamentais no desenvolvimento do protocolo Mirror: durante os próximos três anos e meio, a inflação do MIR irá recompensar “stakers” — usuários que aplicam e bloqueiam fundos, favorecendo a segurança e longevidade do protocolo — de posições de compra e venda, além dos usuários que estão ativos na governança.

Recompensas farão com que o fornecimento do token aumente de 78 milhões (abaixo dos 60 milhões distribuídos em dezembro de 2020) para 370.575.000

Já que tokens MIR foram distribuídos gratuitamente e pertencem à comunidade de usuários, desenvolvedores e fundadores do Terraform Labs, o controle do protocolo está nas mãos dos stakers de MIR.

Para a governança, uma proposta requer o staking de 100 tokens MIR para a votação. Na segunda versão, eleitores serão recompensados com 50% das recompensas em MIR, a fim de incentivar a ampla participação e permitir que mais votos cheguem ao quórum de 10%.

Stakers de MIR também ganham tokens MIR gerados de posições CDP quando usuários sacam suas garantias. Atualmente, a taxa de saque é de 1,5%.

Futuros desafios

Talvez o maior desafio para valores mobiliários tokenizados e sintéticos seja a regulamentação americana.

Familiarizado com criptomoedas, Gary Gensler, presidente da Comissão de Valores Mobiliários e de Câmbio dos EUA (SEC) declarou recentemente que rastreadores de ações americanas individuais são valores mobiliários.

Porém, é importante destacar que a SEC se importa em evitar que valores mobiliários não registrados sejam impostos a um público sem conhecimento.

O escopo da SEC é bem limitado. Qualquer regulamentação não se aplicaria ao principal mercado-alvo do Mirror: o sudeste asiático.

De qualquer modo, a Robinhood e TD Ameritrade são grandes competidoras nos EUA. Além disso, commodities, moedas e índices estão sujeitos à regulamentação americana da Comissão para a Negociação de Futuros de Commodities (CFTC), e não da SEC.

Em uma notícia mais relevante para usuários DeFi de tokens sintéticos, a DEX Uniswap removeu os ativos do Synthetix, UMA e Mirror de sua interface.

Por outro lado, a corretora Uniswap nunca foi um grande mercado para os mAssets do Mirror, mas o protocolo Uniswap ainda poderá fornecer liquidez quando for acessado por meio de aplicações descentralizadas (dapps) externas.

Mesmo com a incerteza regulatória e a repressão sobre entidades centralizadas — como a Binance e, provavelmente, a Uniswap —, novos competidores no setor de ativos sintéticos estão surgindo: Deus Finance, na Ethereum.

Porém, a comunidade Terra/Luna/Mirror, liderada por Do Kwon do Terraform Labs, apresentou um plano ambicioso para uma maior inovação na futura e terceira versão (v3).

Roteiro de desenvolvimento

A comunidade, os desenvolvedores e a equipe de liderança do protocolo apresentaram três parâmetros fundamentais de referência para o futuro.

1. Mirror visa apresentar interfaces com foco maior nos usuários. Um projeto recente planeja apresentar uma interface para usuários (UI) do WallStreetBets (WSB) que se conecta ao protocolo Mirror. WSB teve sucesso em atrair investidores de ações cada vez mais jovens e agressivos à Robinhood e corretoras parecidas. Facilitar e baratear transações foi algo ótimo para a Robinhood, que afirmou ter garantido 20 milhões de usuários ativos no primeiro semestre de 2021. Mirror visa fazer o mesmo, mas no setor DeFi.

2. Possibilitar alavancagem e geração de renda para usuários avançados de valores mobiliários reais. Alavancagem e “yield farming” alavancado em DeFi é algo bem mais desafiador. Mirror está desenvolvendo parcerias com outros protocolos no ecossistema Terra. O Mars Protocol permitirá “yield farming” alavancado de mAssets enquanto Levana Finance acrescentará alavancagem à negociação dos próprios mAssets.

3. O objetivo final é a componibilidade. mAssets são tokens compostos que podem ser facilmente combinados com outros tokens. TokenSets já lançou um índice para mAssets FAANG (que espelham as ações de Facebook, Apple, Amazon, Netflix e Google) na Ethereum. Nebula, Phuture e outros estão focados em expandir produtos financeiros tokenizados e baseados em mAssets. Assim como ETFs dominam ações individuais para investidores, talvez mIndexes — índices do protocolo Mirror — poderão guiar mAssets.

De forma distinta dos projetos, planos e parcerias do Mirror, Terraform Labs irá trabalhar para melhorar a eficiência de capital de AMMs.

mAssets possuem uma volatilidade bem menor do que grande parte dos criptoativos. Assim, a liquidez tradicional e passiva de AMMs é bem menos eficiente em termos de capital do que para cripto.

Se TerraSwap for capaz de evoluir seu atual modelo de AMM passiva para ser a próxima Uniswap v3, a resultante eficiência de capital deve atrair mais fornecedores de liquidez e criar mercados maiores que, por sua vez, atraem investidores.

Talvez o melhor motivo para usar ativos sintéticos seja a flexibilidade que oferecem. De acordo com seu fundador Do Kwon, Terraform quer fornecer casos de uso para ativos tradicionais que, “anteriormente, eram superchatos”.

mAssets podem ser usados como garantia, para a obtenção de rendimentos e na alavancagem. Apenas o tempo dirá como ativos financeiros programáveis serão usados nas DeFi, no Terra ou em outro blockchain de primeira camada e, até mesmo, de segunda camada.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)