A lista com os maiores riscos econômicos para 2022

Os anos de Covid estão repletos de previsões que não deram certo. Para quem está olhando para 2022, isso deve ser o suficiente para uma reflexão.

A maioria dos analistas, incluindo a Bloomberg Economics, tem como cenário base uma recuperação robusta com arrefecimento dos preços e uma mudança de configurações de política monetária de emergência.

O que poderia dar errado? Muita coisa.

Ômicron, inflação persistente, decolagem do Fed, Evergrande na China, Taiwan, corrida de mercados emergentes, Brexit difícil, nova crise do euro – tudo isso aparece em uma lista de riscos.

Algumas coisas também podem correr melhor do que o esperado. Os governos podem decidir manter o apoio fiscal em vigor.

O último Plano Quinquenal da China pode catalisar investimentos mais fortes. O dinheiro poupado na pandemia pode impulsionar gastos globalmente.

Veja os riscos econômicos globais para 2022:

Ômicron e mais bloqueios

É cedo para um veredicto definitivo sobre a variante ômicron da Covid-19.

Aparentemente mais contagiosa do que suas antecessoras, pode ser menos mortal também. Isso ajudaria o mundo a voltar ao estado normal de pré-pandemia – o que significa gastar mais dinheiro em serviços.

Os bloqueios e a cautela pela Covid mantiveram as pessoas fora de academias ou restaurantes, por exemplo, e as encorajou a comprar mais coisas.

Um reequilíbrio dos gastos poderia impulsionar o crescimento global para 5,1% a partir da previsão de 4,7% da Bloomberg Economics.

Mas podemos não ter essa sorte. Uma variante mais contagiosa e mortal arrastaria as economias. Mesmo um retorno de três meses às restrições mais duras de 2021 – países como o Reino Unido já se moveram nessa direção – poderia desacelerar o crescimento de 2022 para 4,2%.

Nesse cenário, a demanda seria mais fraca e os problemas de abastecimento mundial provavelmente persistiriam, com os trabalhadores mantidos fora do mercado de trabalho e mais complicações logísticas. Já neste mês, a cidade chinesa de Ningbo – lar de um dos portos mais movimentados do mundo – sofreu novos bloqueios.

A ameaça da inflação

No início de 2021, previa-se que os EUA encerrariam o ano com inflação de 2%. Em vez disso, está perto de 7%.

Em 2022, mais uma vez, o consenso prevê que a inflação encerre o próximo ano perto dos níveis da meta. Outra diferença importante é possível.

A ômicron é apenas uma causa potencial. Os salários, que já estão subindo rapidamente nos EUA, podem subir ainda mais.

Tensões entre a Rússia e a Ucrânia podem causar uma alta nos preços do gás. Com a mudança climática trazendo eventos climáticos mais perturbadores, os preços dos alimentos podem continuar a subir.

Nem todos os riscos estão na mesma direção. Uma nova onda do vírus pode atingir as viagens, por exemplo – puxando para baixo os preços do petróleo.

Mesmo assim, o impacto combinado ainda pode ser um choque estagflacionário que deixa o Fed e outros bancos centrais sem respostas fáceis.

Powell em direção ao aumento de juros

A história recente mostra como um Fed restritivo representa problemas para os mercados.

Somando-se aos riscos desta vez estão os preços dos ativos já elevados. O índice S&P 500 está perto do território de bolha e os preços das casas acelerando sugerem que os riscos do mercado imobiliário são maiores do que em qualquer momento desde a crise do subprime em 2007.

A Bloomberg Economics modelou o que aconteceria se o Fed entregasse três altas em 2022 e sinalizasse que continuaria até as taxas chegarem a 2,5%, empurrando os rendimentos dos títulos do Tesouro para cima e ampliando os spreads de crédito. Resultado: uma recessão no início de 2023.

Decolagem do Fed e mercados emergentes

A decolagem do Fed pode significar um pouso forçado para os mercados emergentes. As taxas mais altas dos EUA normalmente impulsionam o dólar e provocam saídas de capital – e às vezes crises monetárias – nas economias em desenvolvimento.

Alguns são mais vulneráveis do que outros. Em 2013 e 2018, foram Argentina, África do Sul e Turquia que mais sofreram. Adicione o Brasil e o Egito – chame-os de BEASTs – para obter a lista das cinco economias em risco em 2022, com base em uma série de medidas compiladas pela Bloomberg Economics.

Arábia Saudita, Rússia e Taiwan, com pouca dívida e fortes saldos em conta corrente, parecem menos expostos à fuga de capitais no mundo emergente.

China pode atingir uma grande muralha

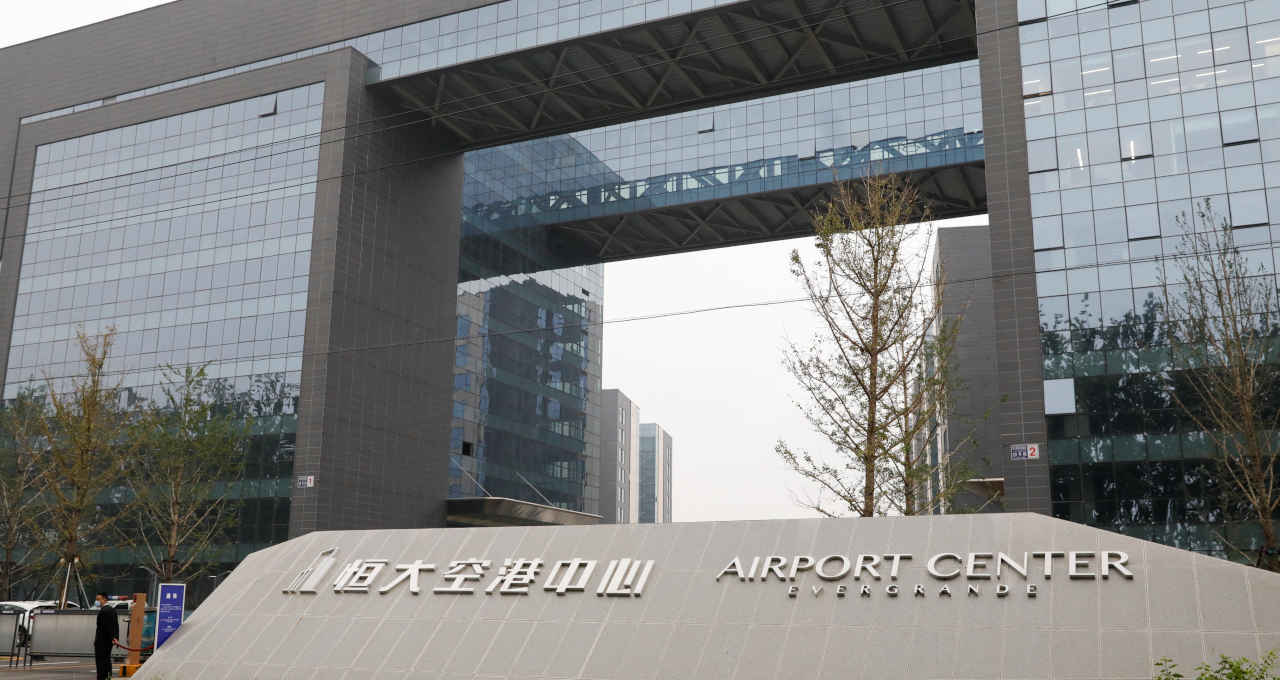

No terceiro trimestre de 2021, a economia da China foi paralisada. O peso acumulado da queda da Evergrande, os repetidos bloqueios provocados pela Covid e a escassez de energia reduziram o crescimento econômico anual para bem abaixo do ritmo de 6% ao qual o mundo se acostumou.

Embora a crise energética deva diminuir em 2022, os outros dois problemas podem não recuar. A estratégia de Covid zero de Pequim pode significar bloqueios para conter a ômicron.

E com a demanda fraca e o financiamento restrito, a construção de propriedades – que impulsiona cerca de 25% da economia da China – pode ter que cair ainda mais.

O cenário básico da Bloomberg Economics é que a China cresça 5,7% em 2022. Uma desaceleração para 3% causaria ondas ao redor do mundo, deixando os exportadores de commodities sem compradores e potencialmente prejudicando os planos do Fed.

Turbulência política na Europa

A solidariedade entre os líderes que apóiam o projeto europeu e o ativismo do Banco Central Europeu para manter os custos dos empréstimos governamentais sob controle ajudaram a Europa a enfrentar a crise de Covid.

No próximo ano, ambos podem desaparecer.

Uma briga pela presidência italiana em janeiro pode derrubar a frágil coalizão de Roma. França vai para as votações em abril com o presidente Emmanuel Macron enfrentando desafios da direita.

Se os euro-céticos ganharem poder nas principais economias do bloco, isso poderá quebrar a calma nos mercados de títulos europeus e privar o BCE do apoio político necessário para responder.

Sentindo o impacto do Brexit

Negociações entre o Reino Unido e a UE sobre o Protocolo da Irlanda do Norte – uma tentativa condenada de fazer a quadratura do círculo de uma fronteira terrestre aberta e uma união aduaneira fechada – podem provocar barulho em 2022. Será difícil chegar ao sim.

O que acontece se as negociações fracassarem? Com base em crises anteriores ao Brexit, a incerteza afetaria os investimentos empresariais e minaria a libra, aumentando a inflação e corroendo a renda real.

O futuro da política fiscal

Os governos gastaram pesadamente para apoiar trabalhadores e empresas na pandemia. Muitos agora querem apertar o cinto.

A retração dos gastos públicos em 2022 chegará a cerca de 2,5% do PIB global, cerca de cinco vezes maior do que as medidas de austeridade que desaceleraram as recuperações após a crise de 2008, segundo estimativas do UBS.

Existem exceções. O novo governo do Japão anunciou outro estímulo recorde e as autoridades da China sinalizaram uma mudança no apoio à economia após um longo período de controle do orçamento.

Nos EUA, a política fiscal oscilou entre estimular a economia e desacelerá-la no segundo trimestre de 2021, de acordo com o Brookings Institution.

Isso deve continuar no próximo ano, embora os planos do presidente Joe Biden para investimento em energia limpa e creches em empresas limitarão a resistência se conseguirem aprovação no Congresso.

Preços dos alimentos e agitação

A fome é um fator histórico de agitação social. Uma combinação de efeitos da Covid e mau tempo empurrou os preços mundiais dos alimentos para perto de recordes, e pode mantê-los elevados no próximo ano.

O último choque nos preços dos alimentos em 2011 desencadeou uma onda de protestos populares, especialmente no Oriente Médio. Muitos países da região continuam expostos.

Sudão, Iêmen e Líbano – já sob estresse – parecem pelo menos tão vulneráveis hoje quanto em 2011, e alguns estão mais vulneráveis. O Egito está apenas ligeiramente em melhor situação.

Levantes populares raramente são eventos localizados. O risco de uma instabilidade regional mais ampla é real.

Política, Geo ou Local

Qualquer escalada entre a China continental e Taiwan, do bloqueio à invasão total, poderia atrair outras potências mundiais – incluindo os EUA.

Uma guerra de superpotências é o pior cenário, mas outros além desse incluem sanções que congelariam os laços entre as duas maiores economias do mundo e um colapso na produção de semicondutores de Taiwan que são cruciais para a produção global de tudo, de smartphones a carros.

O Brasil vai realizar eleições em outubro – em um cenário de turbulência causada pela pandemia e uma economia ainda deprimida. Muita coisa pode dar errado, embora uma vitória de um candidato que prometa um controle mais rígido do gasto público possa trazer algum alívio para o real.

Na Turquia, a oposição está pressionando para antecipar as eleições de 2023 para o próximo ano em meio a uma queda da moeda amplamente atribuída às políticas econômicas pouco ortodoxas do presidente Recep Tayyip Erdogan.

O que poderia dar certo em 2022?

Nem todo risco é negativo. A política orçamentária dos EUA, por exemplo, pode permanecer mais expansionista do que parece provável agora – mantendo a economia longe de um abismo fiscal e impulsionando o crescimento.

Globalmente, as famílias possuem trilhões de dólares de poupança excedente, graças ao estímulo da pandemia e à frugalidade forçada durante o bloqueio. Se isso for gasto mais rápido do que o esperado, o crescimento será acelerado.

Na China, investimentos em energia verde e moradias populares, já programadas no 14º Plano Quinquenal do país, poderiam aumentar o investimento. Novo acordo comercial da Ásia, que engloba 2,3 bilhões de pessoas e 30% do PIB global, pode impulsionar as exportações.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)