5 motivos para investir em bitcoin em 2021

Em 2017, o bitcoin teve um ano incrível, como uma “bull run” que deu aos investidores um rendimento de 1.350% e uma alta recorde de US$ 20 mil como presentes de Natal.

Porém, em 2018, o contexto foi diferente. O bitcoin perdeu 70% de seu valor, caindo de US$ 14 mil em 1º de janeiro para US$ 4 mil no fim do ano.

O mercado de baixa se estendeu por 2018 e 2019 e muitas empresas do setor não sobreviveram ao extenso “inverno cripto”.

No início de 2020, investidores começaram o ano com otimismo.

A pior parte do mercado de baixa pareceu ter acontecido enquanto comentadores cripto esperavam pelo terceiro halving da rede Bitcoin — que automaticamente reduziu pela metade a recompensa por bloco, de 12,5 BTC para 6,25 BTC — em maio deste ano para servir de catálise para uma nova “bull run”.

A pandemia da COVID-19 foi um evento de cisne negro que logo tirou as esperanças de um “bull market”. Em março, o bitcoin despencou abaixo de US$ 4 mil, uma queda de mais de 50% conforme investidores em todos os mercados se desesperaram por conta da realidade da pandemia.

Apesar dos prejuízos em março e da resposta caótica à pandemia pelos governos em todo o mundo, mercados globais se recuperaram bem desde então.

Conforme as vacinas contra a COVID-19 são anunciadas, a S&P 500 reverteu suas perdas de 2020 e continua seu ciclo de alta multianual conforme o crédito fácil e o dinheiro rápido encontra um lar nos mercados acionários.

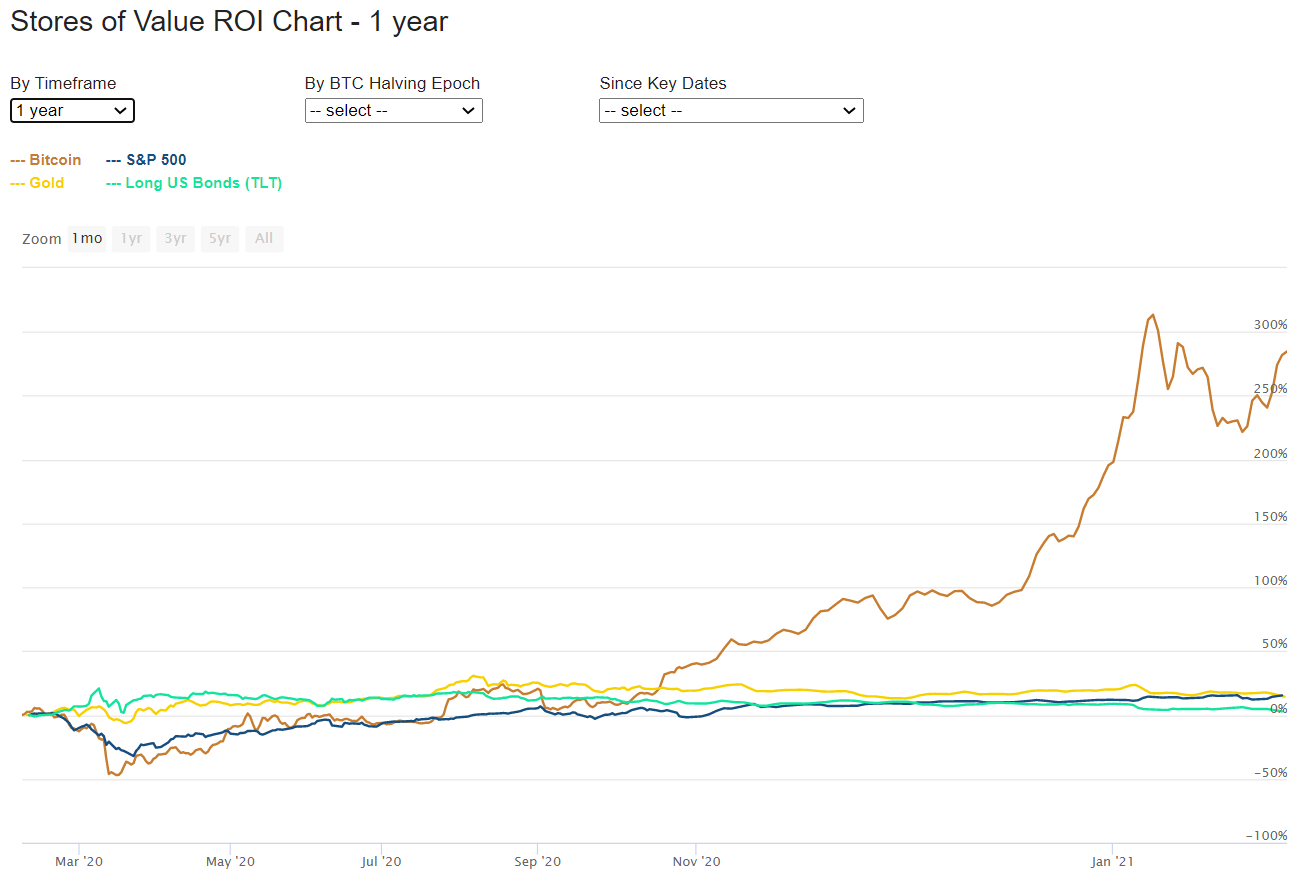

Enquanto o ouro tenha servido como um ativo de refúgio no auge da pandemia, desde então, caiu de seu auge em agosto 2020 de US$ 2.070 para US$ 1,8 mil, podendo cair ainda mais.

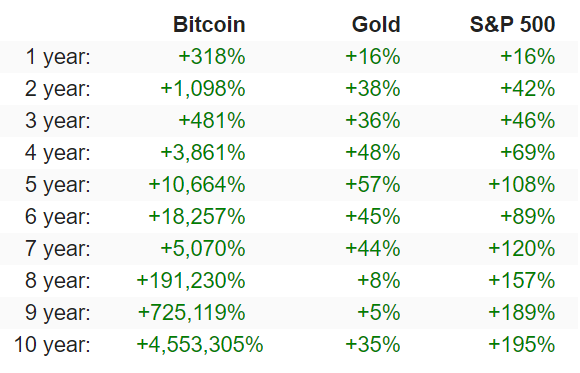

E qual foi o desempenho do bitcoin? Novamente, foi melhor do que todas as outras classes de ativos em 2020 e, na verdade, em quase todo outro intervalo de tempo nos últimos dez anos. Em 2021, a criptomoeda continua seu auge.

Aos novos investidores que estão explorando o bitcoin pela primeira vez, o setor pode ser confuso e até mesmo intimidador. Opiniões sobre o bitcoin variam drasticamente, desde os fanáticos pela criptomoeda aos que o confundem com um esquema Ponzi sem valor.

Se você está se perguntando “devo investir em bitcoin?”, aqui vão cinco motivos para te convencer.

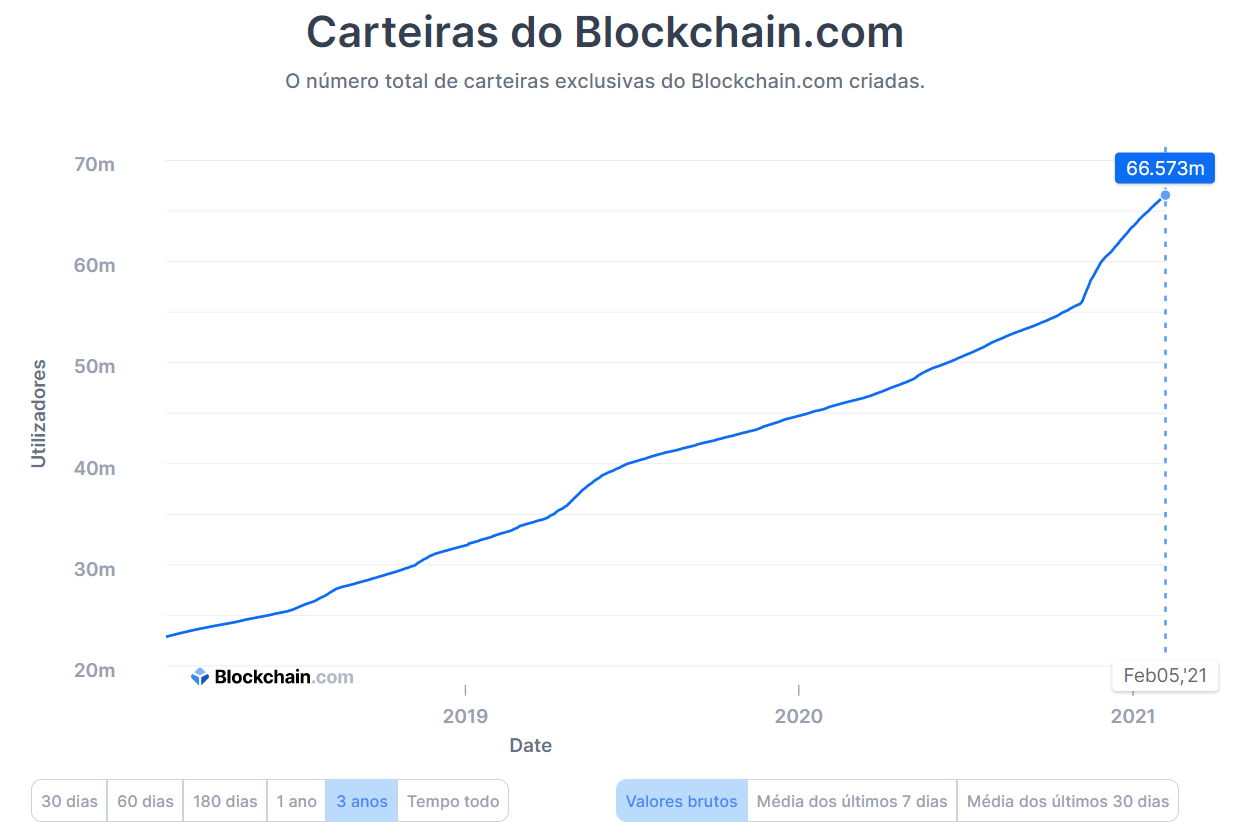

1) Adesão do bitcoin está crescendo em todo o mundo

A adesão global do bitcoin está aumentando. Por exemplo, o número de usuários da popular carteira Blockchain aumentou de forma estável ao longo de 2020 e subiu drasticamente desde novembro de 2020.

Dados da empresa mostram um aumento de 45 milhões para mais de 66 milhões de carteiras nos últimos doze meses.

Números de carteiras são apenas uma parte da história. O número de pessoas que detêm bitcoin em suas carteiras é pouco por em comparação a investidores de varejo que estão felizes em manter seus bitcoins com custodiantes como Coinbase ou Cash App da Square.

O número de pessoas que compra bitcoin por meio do Cash App, por exemplo, continua a crescer. A receita de bitcoin do Cash App disparou para US$ 1,63 bihão, com um lucro bruto de US$ 32 milhões no terceiro trimestre de 2020, um aumento de 1.000% em comparação ao mesmo período de 2019.

Incentivado pelo crescimento do Cash App, PayPal correu para apresentar seus serviços de cripto e, agora, permite que todos os clientes qualificados nos EUA comprem, vendam ou armazenem bitcoin, ether, bitcoin cash e litecoin.

Aquisições de cripto estão limitadas a US$ 20 mil por semana, o dobro em comparação ao limite de US$ 10 mil anteriormente anunciado devido à imprevisível demanda de usuários e não há taxas para transações com cripto no PayPal até o fim deste ano.

Ainda este trimestre, cerca de 26 milhões de comerciantes passarão a aceitar cripto como um meio de pagamento.

Conforme o ciclo de alta do bitcoin continua, existem centenas de plataformas para que investidores de varejo e institucionais aproveitem essa alta, e muitos detentores de outros tokens e moedas continuam a converter criptomoedas para obter bitcoin de volta por suas suas altcoins.

Se essa demanda continuar a crescer, pode resultar em movimentações de preço ainda mais impressionantes, como vimos em outros ciclos de alta do bitcoin.

2) A proposta de valor do bitcoin é perfeitamente adequada ao ambiente macro

O bitcoin surgiu após a Crise Global Financeira de 2008. Contra uma queda de fracassos bancários, resgates do governo e afrouxamentos quantitativos, o bitcoin foi apresentado de fininho, onde foi ignorado por todos — exceto por um grupo pequeno, porém crescente de idealizadores.

Uma década depois, estamos passando por uma nova crise financeira, com mais resgates financeiros, taxas de juros historicamente baixas e cada vez mais afrouxamentos quantitativos.

Há uma conscientização crescente, tanto de pessoas como de empresas, sobre a proposta única de valor do bitcoin e onde a criptomoeda está neste ambiente macro.

Em 2020, o grande macroinvestidor Paul Tudor Jones afirmou que o bitcoin o faz lembrar do papel que o ouro teve na década de 1970. Em um relatório intitulado “A Grande Inflação Monetária”, ele explica por que seu fundo Tudor BVI investiu entre 1 e 2% de seus ativos em contratos futuros de bitcoin.

“COVID-19 é um vírus único que desencadeou uma resposta política em todo o mundo”, afirma Tudor Jones.

Aconteceu com tanta velocidade que até um veterano como eu ficou sem palavras. Desde fevereiro, um total global de US$ 3,9 trilhões (6,6% do PIB global) foi magicamente criado por meio do afrouxamento quantitativo.

Estamos vivenciando a Grande Inflação Monetária (GMI) — uma expansão sem precedentes de cada forma de dinheiro diferente de qualquer coisa que o mundo desenvolvido já viu.

Satoshi Nakamoto parece ter criado o bitcoin como uma possível solução a esse cenário. Em 2009, logo após o lançamento do whitepaper do Bitcoin, o criador pseudonímico do Bitcoin publicou em um fórum de internet:

O problema principal do dinheiro convencional é toda a confiança necessária para fazê-lo funcionar. Deve-se confiar que o banco central não deprecie a moeda, mas a história das moedas fiduciárias é cheia de brechas dessa confiança.

Devemos confiar que bancos retenham nosso dinheiro e o transfiram eletronicamente, mas eles o emprestam em ondas de bolhas de crédito com praticamente uma fração de reservas.

De forma parecida, Raoul Pal, CEO da Real Vision, afirma que, conforme bancos centrais aderem ao afrouxamento quantitativo, o cenário está pronto para ativos sonantes como o bitcoin e o ouro terem ótimo desempenho:

Um enorme afrouxamento quantitativo de fiduciárias se encontra com o dinheiro mais sonante que é automaticamente afrouxado quantitativamente. O bitcoin vence. Esse é um dos melhores cenários em qualquer classe de ativos que eu já vivenciei… técnico, fundamental, fluxo de fundos e canalização.

Add to that the ENTIRE worlds central banks are either seeing their currencies collapse to the almighty dollar (BRL, TRY, ARG, etc) or they are printing money like CRAZY.

HUGE quantitative easing fiat meets the hardest money that automatically quantitatively tightens. $BTC wins.

— Raoul Pal (@RaoulGMI) May 8, 2020

O contraste entre o afrouxamento quantitativo de bancos centrais e um fornecimento monetário cada vez mais expandido contra o “apertamento quantitativo” do terceiro halving da rede Bitcoin é gritante.

O fornecimento de moedas fiduciárias está aumentando rapidamente enquanto a narrativa de escassez do Bitcoin está se tornando cada vez mais importante.

A emissão de dinheiro encontrou seu lugar no preço de ativos, ou seja, ações, títulos e preços de imóveis subiram para níveis nunca antes vistos. Uma pequena realocação de até mesmo 1%, de outras classes de ativos ao bitcoin, pode representar influxos maiores do que a atual capitalização de mercado do bitcoin.

Dado que o protocolo Bitcoin possui um limite total de 21 milhões de moedas, isso cria uma escassez digital e exclusiva. Se a demanda aumentar, não há como aumentar seu fornecimento. O fornecimento só pode existir na forma existente de detentores de bitcoin que estiverem dispostos a vendê-lo.

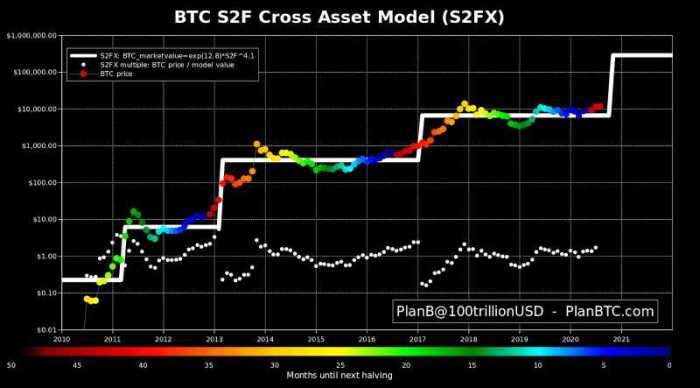

3) E se o modelo de estoque-sobre-fluxo do bitcoin permanecer?

Um conceito de investimento chamado estoque-sobre-fluxo (do inglês “stock-to-flow” ou S2F) pode ser usado para quantificar a escassez de um bem. “Estoque” representa o fornecimento total em circulação e “fluxo” representa a quantia do novo fornecimento por ano.

Já que o Bitcoin é um software de código aberto com um cronograma fixo de fornecimento, é possível medir com 100% de precisão o S2F do bitcoin.

Após o terceiro halving do Bitcoin em maio, o atual S2F do Bitcoin é de 56, que é quase o mesmo do ouro. Porém, após o próximo halving, o bitcoin será duas vezes mais escasso que o ouro.

A escassez do bitcoin e sua proposta de valor

Um pseudônimo investidor chamado PlanB criou o modelo de S2F do bitcoin. Ele argumenta que a escassez no crescimento do bitcoin irá aumentar seu valor. Desde então, PlanB atualizou seu modelo original para um modelo de preço entre ativos.

Em termos de uma previsão de preço do bitcoin, esse modelo afirma que o preço do bitcoin pode atingir US$ 288 mil nesse ciclo se o modelo continuar a se sustentar.

Apesar de ninguém saber se irá se sustentar, dada a possibilidade de altos rendimentos, não seria bom ter uma pequena quantia investida em bitcoin, só para garantir?

Embora existam críticos a esse modelo, outros investidores de alto nível prestaram atenção.

Em um relatório da Fidelity, publicado em julho de 2020, a empresa americana de investimentos disse: “historicamente, commodities [com um alto S2F] serviram como reservas superiores de valor. O estoque-sobre-fluxo do bitcoin irá ultrapassar o do ouro após o próximo halving (em 2024)”.

De forma parecida, a americana Grayscale publicou um relatório afirmando que “commodities com altas proporção de estoque-sobre-fluxo como o bitcoin, ouro e prata foram historicamente usadas como reservas de valor”.

Existem diversos fatores que podem impulsionar o modelo de estoque-sobre-fluxo do Bitcoin, pois é apenas uma questão de oferta e demanda. Se houver mais compradores do que vendedores, a demanda deve atender à oferta a um equilíbrio maior de preço.

Existem dados que apoiam a narrativa de que a diminuição no fornecimento está acontecendo. Um novo bloco de transações é acrescentado ao blockchain Bitcoin a aproximadamente cada dez minutos. O minerador que verifica cada bloco recebe uma recompensa. Após o terceiro halving, em maio de 2020, essa recompensa passou de de 12,5 BTC para 6,25 BTC por bloco.

Cerca de 144 blocos são minerados diariamente, e 6,25 novos bitcoins são gerados com cada bloco. 144 x 6,25 = uma média de 900 mil novos bitcoins são minerados todos os dias.

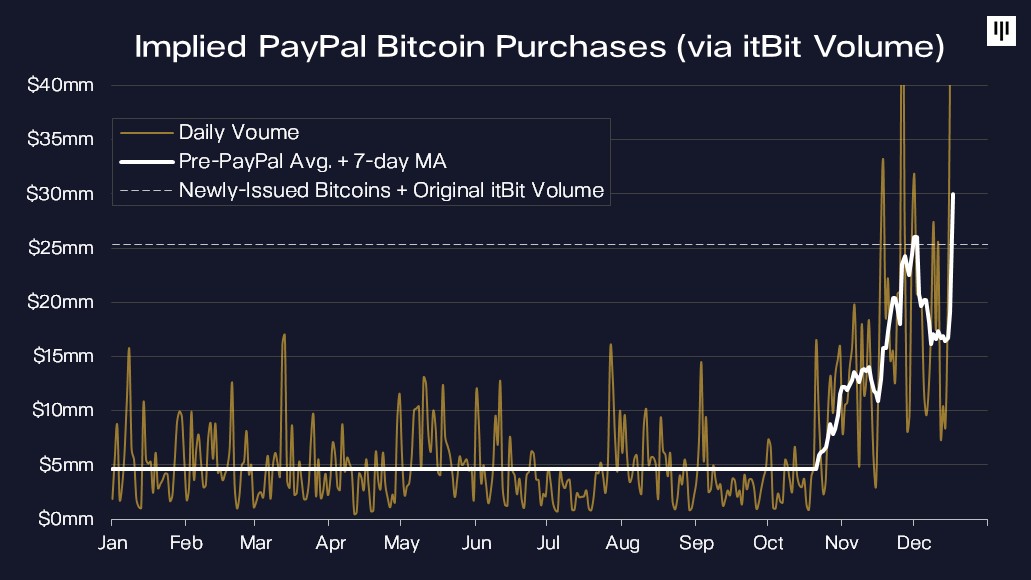

Com o lançamento do novo serviço do PayPal, que permite que clientes comprem, vendam e armazenem criptomoedas diretamente de suas contas no PayPal, parece que a demanda da empresa pode exceder o fornecimento diário de novos bitcoins.

Segundo o fundo Pantera Capital, em sua carta referente a dezembro de 2020, a fornecedora de infraestrutura cripto do PayPal é a Paxos. Antes da integração de cripto no PayPal, itBit, a corretora operada pela Paxos, estava processando uma quantia bem constante de volume negociado (linha branca do gráfixo abaixo).

Quando PayPal deu início ao novo recurso, o volume começou a explodir. O aumento no volume da itBit sugere que, em menos de dois meses, PayPal já está comprando mais do que 100% do novo fornecimento de bitcoins.

4) Wall Street está recorrendo a cripto

O bitcoin foi a classe de ativos de melhor desempenho de 2020 (vide gráfico abaixo). Em comparação, o ouro e ações foram derrotados.

O forte desempenho do bitcoin chamou a atenção de analistas, investidores e empresas de Wall Street.

Em agosto, a empresa de análise comercial MicroStrategy anunciou ter investido US$ 250 milhões em bitcoin, adquirindo 21.454 BTC como parte de uma estratégia de alocação de capital. Desde então, a empresa aumentou seu investimento total em bitcoin para além de US$ 2 bilhões.

Michael Saylor, CEO da MicroStrategy, disse:

Esse investimento reflete nossa crença de que o bitcoin, como a criptomoeda com maior adesão no mundo, é uma reserva de valor dependente e um ativo atrativo de investimento com mais apreciação a longo prazo do que apenas possuir dinheiro.

A MicroStrategy reconhece o bitcoin como um ativo legítimo de investimento que pode ser superior ao dinheiro em espécie e, assim, tornou o bitcoin no principal ativo em sua estratégia de reserva de tesouro.

Por que Michael Saylor, CEO da MicroStrategy,

acredita tanto no bitcoin?

Depois da MicroStrategy, em outubro, a plataforma de pagamentos Square anunciou ter investido US$ 50 milhões em bitcoin, comprando um total de 4.709 BTC. A Square disse que o investimento representa 1% de seus ativos totais.

Square afirmou ter feito a aquisição porque “o bitcoin tem o potencial de ser uma moeda mais onipresente no futuro e um instrumento de autonomia econômica que fornece uma forma de o mundo participar do sistema monetário global”.

Jack Dorsey, CEO da Square e fundador do Twitter é, há anos, defensor e investidor em bitcoin.

Anteriormente, a Square havia investido no bitcoin pelo ponto de vista da inovação de produtos, de liderança e jurídica e acrescentou esse investimento financeiro. A empresa lançou a negociação de bitcoin em 2018 com Cash App, que permite a compra e a venda de bitcoin.

Em 2019, a empresa formou Square Crypto, uma equipe independente e focada apenas na contribuição do desenvolvimento de código aberto para o benefício de todos.

Recentemente, também lançou a Cryptocurrency Open Patent Alliance (COPA), uma organização sem fins lucrativos que impulsiona a inovação cripto e dá acesso a criações cripto patenteadas.

Em dezembro, todos ficaram impressionados após manchetes sugerirem que um analista sênior da gigante empresa financeira americana Citibank estava extremamente otimista com o preço-alvo do bitcoin.

Thomas Fitzpatrick, líder do CitiFXTechnicals, que fornece percepções de mercado, escreveu um relatório para os clientes institucionais do Citibank, afirmando que existem similaridades notáveis entre o mercado do ouro em 1970 e o mercado atual do bitcoin.

Toda a existência do bitcoin foi caracterizada por grandes movimentações de preço, “exatamente o tipo de coisa que sustenta uma tendência a longo prazo”, afirmou Fitzpatrick — que inclui um gráfico do bitcoin e usou a análise técnica de altas e baixas anteriores para terminar um preço-alvo de US$ 318 mil para o bitcoin até dezembro de 2021.

“Uma dissociação do ouro das moedas fiduciárias, a pandemia da COVID-19 e um desejo que bancos centrais implementem políticas agressivas de afrouxamento quantitativo podem resultar em um futuro crescimento explosivo do bitcoin”, afirmou ele.

Não se sabe se esse preço-alvo é realista, mas o fato de que esse tipo de análise otimista seja apresentada a investidores de Wall Street é algo otimista por si só.

5. O bitcoin sempre ultrapassou suas altas recordes após uma queda de preço

Por fim, para qualquer um que ainda estiver se perguntando “devo comprar bitcoin?”, nunca é demais analisar os dados históricos de preço.

O bitcoin teve muitos altos e baixos nos últimos dez anos e foi dado como “morto” quase 400 vezes pela mídia tradicional. Porém, sempre conseguiu ultrapassar suas altas mais recentes, então não há motivos para pensar que isso não acontecerá novamente.

Em meados de 2011, o preço do bitcoin atingiu US$ 30 na corretora mais popular da época, Mt.Gox. Após o hack à corretora, o preço caiu para apenas US$ 2 em novembro de 2011 antes de se recuperar novamente em 2012.

Em abril de 2013, o bitcoin rapidamente ultrapassou a marca de US$ 260 antes de despencar em mais de 50% horas após a Mt.Gox não conseguir lidar com o aumento de volumes e ser atingida por um ataque de negação de serviço (DDoS).

O que podemos aprender com o fracasso

de 43 corretoras de criptoativos?

Apesar da queda na confiança de investidores no ecossistema de negociação do Bitcoin, só levou sete meses para o bitcoin novamente ultrapassar sua alta mais recente.

No fim de 2013, o bitcoin atingiu a marca simbólica de US$ 1 mil pela primeira vez, mas o preço gradualmente caiu para US$ 175 nos dois anos seguintes.

Dois anos depois, no início de 2017, o bitcoin atingiu novamente a marca de US$ 1 mil e ultrapassou sua alta recorde anterior para atingir sua alta recorde de US$ 20 mil em dezembro de 2017.

Dados históricos de preço sugerem que o bitcoin estava pronto para exceder novamente sua alta mais recente — e o fez em dezembro.

Se o modelo de estoque-sobre-fluxo continuar fazendo sentido não é o ponto principal, pois já existe interesse suficiente no bitcoin para sustentar um aumento lento e estável no preço.

Enquanto isso, o afrouxamento quantitativo e os crescentes níveis de dívida governamental irão contribuir para a inflação do preço de ativos e desvalorização da moeda.

O ouro já atingiu sua alta recorde, então o bitcoin ainda deve se provar como um grande ativo de proteção.

O bitcoin parece ser uma aposta assimétrica. Se alguém investe apenas o que pode perder, existe um risco limitado de perda com o benefício de um aumento significativo.

Com base nos efeitos da rede Bitcoin, a crescente adesão, o forte choque de oferta após o halving de 2020 e a queda macro na volatilidade, o bitcoin está pronto para ter um desempenho ainda melhor em 2021. Quanto tempo você vai demorar para entrar nessa?

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)