5 fundos de previdência dos bancões que perdem feio do CDI (veja se você investe neles)

Os cinco maiores bancos do Brasil, Itaú (ITUB4), Santander (SANB11), Banco do Brasil (BBAS3), Bradesco (BBDC4) e Caixa Econômica Federal, dominam os fundos de previdência privada, mercado que, segundo dados da Anbima (Associação Brasileira das Entidades dos Mercados Financeiro) para janeiro de 2022, movimenta R$ 1 trilhão, sendo R$ 800 bilhões em fundos de renda fixa.

Apesar da dominância no mercado, os rendimentos dos bancões deixam a desejar. De acordo com o levantamento da Quantum Axis e da Empiricus, enquanto o CDI (Certificado de Depósito Interbancário) rendeu 5% desde janeiro de 2021, a BrasilPrev, ligada ao Banco do Brasil, apresentou rendimentos de 2,55% no mesmo período.

O fundo que quase bateu, mas ficou abaixo, foi o Santander XVII, com rendimentos de 4,91%. O Itaú FlexPrev Plantinum rendeu 3,99%, o Caixa 70 3,57% e o Bradesco VGBL 3,55%.

Somados, esses cinco fundos dos grandes bancos representam um patrimônio de R$ 76 bilhões.

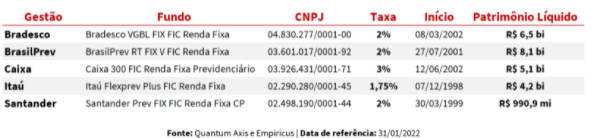

Veja na tabela abaixo:

De acordo com Bruno Mérola, analista da Empiricus, é possível ver que os fundos avaliados raramente batem o CDI, mesmo com um histórico de dez anos ou mais, ficando abaixo do índice em praticamente todas as janelas móveis avaliadas.

“É essa a experiência que centenas de milhares de pessoas têm com esses fundos, muitas vezes sem nem se dar conta”, diz.

A lista das 150 piores previdências. Veja quais são e por que fugir delas

Taxas, taxas, taxas

Mérola lembra que muitos desses fundos possuem taxas exorbitantes.

Um fundo, por exemplo, que cobra taxas de 2% ao ano para um produto conservador de renda fixa pode ser uma furada, indica o analista.

“É o investidor deixando dinheiro na mesa, seja pela falta de conhecimento ou simplesmente por nunca ter parado para olhar isso, além de uma capacidade persuasiva única de seu gerente”, diz.

Na visão dele, não se deve para um fundo de ações ou multimercado, com equipes mais experientes, o mesmo preço que de um fundo passivo de renda fixa, que busca só seguir o CDI.

“É como se você pagasse o preço de um chef francês para alguém lhe fazer um miojo. Quanto antes você conseguir identificar esse fundo ruim em seu portfólio, que pode estar reduzindo o desempenho de sua carteira — ou ainda atrapalhando-a de atingir o seu máximo potencial —, melhor”, afirma.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)